信达证券:给予中国神华买入评级

信达证券股份有限公司左前明,高升近期对中国神华进行研究并发布了研究报告《煤炭电力板块盈利环比改善,一体化经营业绩稳中有升》,本报告对中国神华给出买入评级,当前股价为40.93元。

中国神华(601088) 事件:2024年10月25日,中国神华发布三季度报告,2024年前三季度公司实现营业收入2538.99亿元,同比上涨0.57%,实现归母净利润460.74亿元,同比下降4.55%;扣非后净利润460.34亿元,同比下降3.72%。经营活动现金流量净额835.04亿元,同比上涨12%;基本每股收益2.32元/股,同比下降4.53%。资产负债率为24.10%,同比下降2.51pct。 2024年第三季度,公司单季度营业收入858.21亿元,同比上涨3.37%,环比上涨6.70%;单季度归母净利润165.70亿元,同比上涨10.54%,环比上涨21.66%;单季度扣非后净利润165.53亿元,同比上涨11.54%,环比上涨27.13%。 点评: 煤炭板块:成本端持续下降,随销售比例调整,单季度利润环比改善明显2024前三季度公司实现煤炭产量2.444亿吨,同比增长1.0%;前三季度煤炭销量3.453亿吨,同比增长3.8%,主要由于外购煤销售增长11.8%。从销售结构来看,前三季度年度长协、月度长协、现货销量分别占比53.2%、32.4%、9.0%,销售结构与2023年同期相比有所调整,年度长协、月度长协、现货销量同比分别变动-8.3%、41.1%、-13.6%。从销售价格来看,年度长协为492元/吨,同比下降2.6%,月度长协为713元/吨,同比下降12.8%,现货为610元/吨,同比下降1.8%。从成本端来看,前三季度公司自产煤单位生产成本186.3元/吨,同比下降2.5%,主要由于部分露天矿剥离量减少导致原材料、燃料及动力成本下降(-5.3%),检修计划带来的修理费下降(-8.9%)。成本下降一定程度上缓冲了煤炭价格下降的影响,前三季度公司煤炭板块实现营业收入2013.19亿元,同比增长0.6%,实现利润总额411.04亿元,同比下降7.5%。2024年第三季度,公司煤炭板块实现收入669.91亿元,环比第二季度增加2.99%;实现成本461.15亿元,环比下降1.93%;实现利润总额150.65亿元,环比增加24.32亿元,提升19.25%。单季度利润环比改善较明显。 电力板块:发电量售电量一齐增长,单季度盈利环比大幅提高 2024前三季度公司实现总发电量1681.4亿千瓦时,同比增长7.6%,总售电量1582.7亿千瓦时,同比增长7.8%,发电量与售电量齐增。前三季度境内燃煤发电平均利用3801小时,同比下降2.6%,燃煤电价399元/兆瓦时,同比下降3.4%。截至9月30日燃煤发电总装机容量43244兆瓦,新增燃煤发电容量80兆瓦。公司前三季度营业收入703.67亿元,同比增长3.4%,营业成本591.84亿元,同比增长5.9%,使毛利率下降2.0pct,实现利润总额84.35亿元,同比下降12.7%。2024年第三季度,公司电力板块实现收入260.13亿元,环比第二季度增28.28%;实现成本219.12亿元,环比增长26.88%;实现利润总额131.84亿元,环比增长11.21亿元,增幅54.34%。随发电量售电量增长,单季度利润环比大幅增长。 运输与煤化工板块:运输业务板块利润增长,煤化工板块盈利下降明显2024前三季度公司铁路分部实现营业收入326.72亿元,同比下降1.0%,营业成本同比下降1.1%,利润总额101.57亿元,同比下降1.1%。港口分部实现营业收入51.33亿元,同比增长3.1%,但营业成本同比增长7.6%,使得利润总额同比下降4.3%。航运分部实现营业收入37.71亿元,同比增长3.9%,营业成本同比增长0.1%,利润总额同比增长达到了204.5%。煤化工分部由于煤制烯烃生产设备按计划检修,聚烯烃产品产量及销售量下降,使得营业收入同比下降9.9%,利润总额同比下降48.8%。 公司持续围绕煤炭、发电、铁路、港口、航运、煤化工发展一体化经营模式,项目发展稳步进行。2024年前三季度,内蒙古自治区新街台格庙矿区新街一井、新街二井项目获得国家发展改革委核准批复,目前处于开工前准备阶段;新街三井、新街四井项目获得探矿权证,目前正在积极推进煤炭资源勘探和相关权证申办工作。同时,补连塔煤矿、上湾煤矿、万利一矿、金烽寸草塔煤矿、哈尔乌素露天煤矿完成采矿许可证变更;神山煤矿产能核增完成现场核验;新街一井、二井完成“探转采”,取得采矿许可证,项目核准工作有序推进。此外,东胜东至台格庙铁路用地预审于2024年7月取得国家自然资源部的审核意见,为项目核准奠定基础。黄骅港煤炭港区五期工程初步设计于2024年9月取得批复,目前各项开工准备工作正在积极推进,计划于2024年底前开工建设。 盈利预测与投资评级:我们认为伴随经济刺激政策带来需求边际好转,煤炭价格中枢有望保持中高位;同时全社会用电量持续高增,公司电量电价齐涨趋势有望延续,从而支撑盈利能力提高。公司高长协比例及一体化运营使得经营业绩具有较高稳定性,叠加高现金、高分红属性,未来投资价值有望更加凸显。我们预计公司2024-2026年实现归母净利润为584.11/602.45/623.04亿元,EPS为2.94/3.03/3.14元/股,维持“买入”评级。 风险因素:宏观经济形势存在不确定性;地缘政治因素影响全球经济;煤炭、电力相关行业政策的不确定性;煤矿出现安全生产事故等。

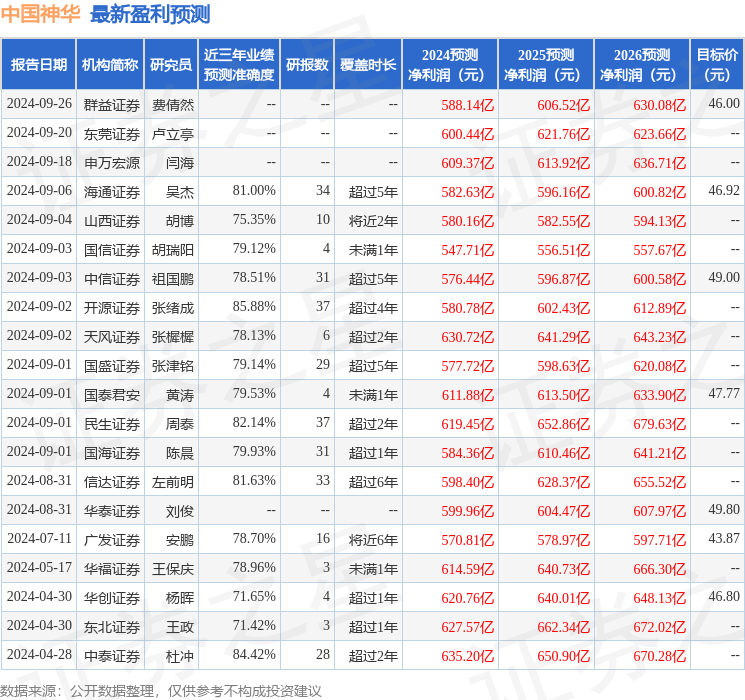

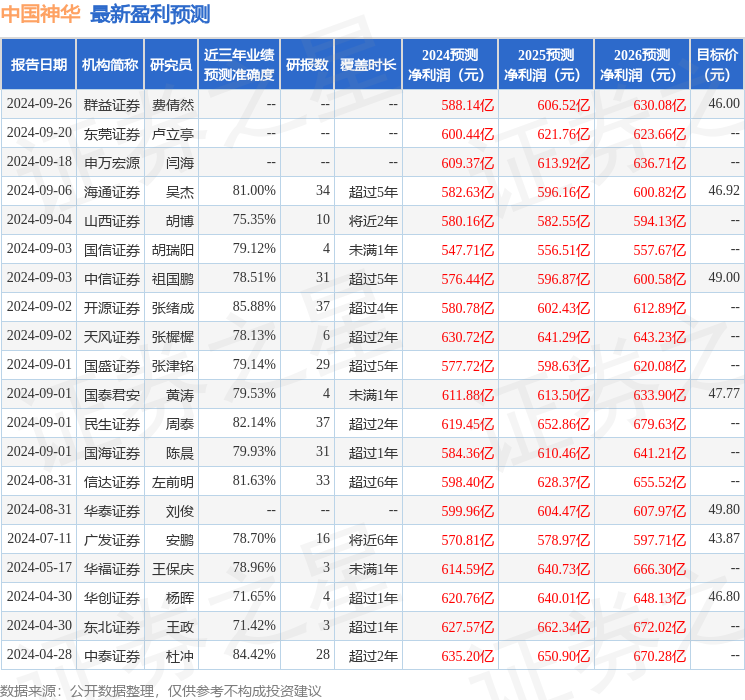

证券之星数据中心根据近三年发布的研报数据计算,开源证券张绪成研究员团队对该股研究较为深入,近三年预测准确度均值高达85.88%,其预测2024年度归属净利润为盈利580.78亿,根据现价换算的预测PE为14.02。

最新盈利预测明细如下:

该股最近90天内共有21家机构给出评级,买入评级16家,增持评级4家,中性评级1家;过去90天内机构目标均价为47.46。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56