金价大涨,为何金店却撑不住了?

现货黄金价格再创新高,目前已经突破2700美元/盎司关口。华泰期货、浙商银行贵金属交易部等机构还持续看涨金价,表示金价还未涨到顶点。

紫金矿业、山东黄金、招金矿业等黄金企业也乘上东风,业绩亮眼,股价也扶摇直上。

可与此同时,黄金珠宝企业却在高涨的黄金行情之下,经历最为严峻的寒冬。

01

近半年,零售金价扶摇直上。今年年初,国内不少黄金品牌的金饰超过600元/克,已经引得众人惊呼。如今,价格已经超过800元/克,但不少人已经见怪不怪,首饰金价年内涨幅已超过180元/克。

在金价飙升的行情下,高涨的黄金价格仍旧给金店带来了不小的负担,很多金店并未赚得盆满钵满,反而濒临崩溃。

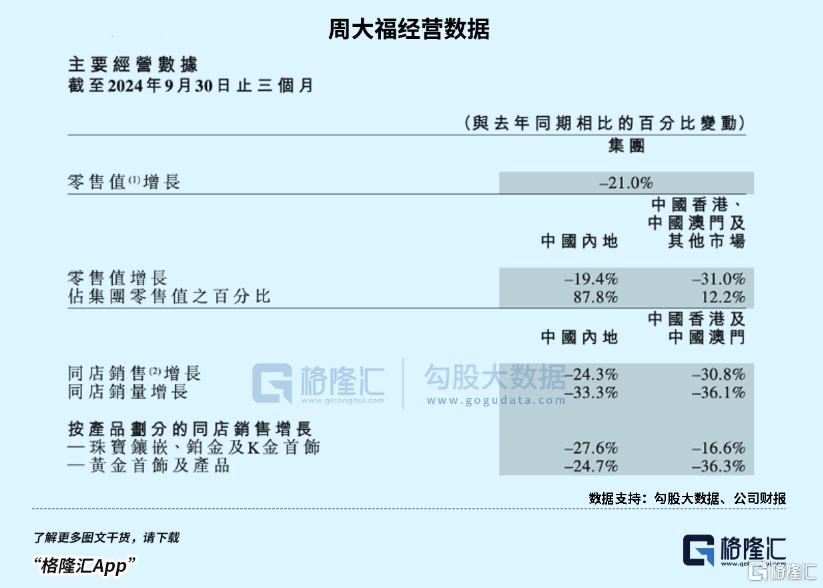

周大福近日发布最新的经营数据显示,报告期内,周大福黄金首饰及产品类别售价上,内地平均售价上升至6400港元,中国香港及中国澳门平均售价上升至9400港元。

与此同时,周大福的销售数据却一路向下。

今年第三季度,周大福零售值同比下降了21%。其中,中国内地零售值同比下降19.4%,中国香港、中国澳门及其他市场同比下降了31%。

周大福内地直营店及加盟店的同店销售分别同比下降24.3%、20.3%。中国香港及中国澳门同店销售更是同比减少30.8%。

上半年业绩表现方面,周大福预计营业额同比下降18%至22%,净利润同比下降42%至46%。

销售额的持续下降也导致周大福门店接连关闭,“周大福三个月关店145家”冲上热搜。

截至9月末,周大福有7113家零售店,与6月末相比净减少了145家。而整个上半年,周大福在内地累计关闭了180家门店。

作为黄金首饰行业绝对的龙头,周大福尚且如此,其他黄金珠宝品牌情况也大同小异。

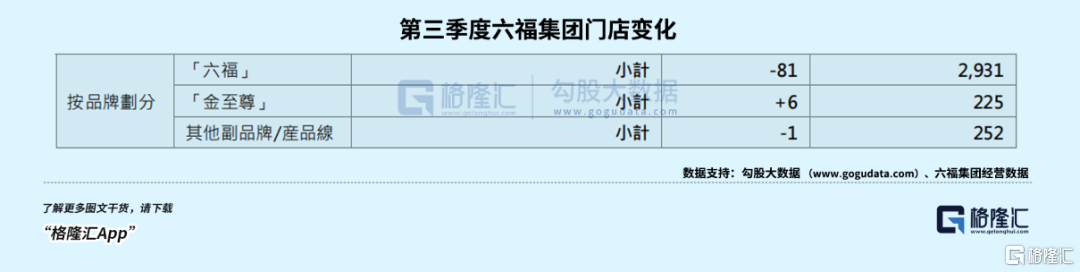

前不久发布最新业绩数据的六福集团,今年第三季度及10月首两周整体零售值业下跌16%,零售收入下跌25%,同店销售下跌35%。黄金、钻石首饰同店销售分别同比下跌38%、45%。

六福集团表示,季内国际平均金价(每盎司兑美元)按年升29%,金价高企削弱消费情绪。

同样,六福也经历了轰轰烈烈的闭店潮。

第三季度,六福集团的主品牌六福闭店81家,其他副品牌闭店1家,期间门店总数净减少76家。

周生生,在2024年上半年整体零售额亦同比下滑了13%,净关店22家门店。

资本市场也给予了负面回应,今年4月以来,周大福股价已下跌超40%,六福集团、周大生、老凤祥等,也均下跌超过30%。

事实上,在经过过去几年的大幅扩张后,现如今的黄金珠宝市场早已相对饱和,持续上涨的金价,不过是给本已陷入困境的黄金珠宝品牌们加上了一层紧箍咒。

那么伴随着金价的持续高涨,接下来,黄金珠宝企业该怎么走?

02

今年,美国大选与宽松货币政策的预期持续推动黄金价格上涨。此外,地缘政治局势愈发紧张,中东冲突局面升级,朝鲜半岛局势也有所恶化,避险情绪和对于市场的担忧,促使更多投资者寻求黄金这类避险资产。

伦敦金银市场协会年度行业会议上,多国央行官员也都认可了黄金的长期价值并表达了增配意愿。

但与此同时,白银上周出现追涨爆发,而白银的追涨一般意味着短期行情接近尾声。

随着美国大选将于11月初落幕,大选结果落地后避险情绪回落的情况也并不少见,或许后续贵金属将进入剧烈波动,但中长期来看,黄金仍有进一步升值空间,不少国际投行更是将黄金未来6-12月的目标价提升至3000美元。

事实上,黄金“越涨越买”并不是一个谬论。中国黄金协会数据显示,2024年上半年,金条及金币消费量同比增长了46.02%。

但是整体来看,今年上半年全国黄金消费量为523.753吨,同比下降5.61%。这是因为,随着金价高企,人们对于黄金饰品的热情逐渐消退。

国家统计局最新数据显示,今年1至9月份限额以上金银珠宝零售总额为2454亿元,同比下降3.1%。同时,9月金银珠宝零售总额增速为-7.8%,在16类消费类目中排名倒数第一。

对于这些黄金珠宝企业来说,金价持续上涨有助于提升公司的黄金库存价值,提高产品售价也可以增加销售收入。

但与此同时,过高的价格也会抑制消费需求,进而导致销量下降,影响公司业绩。同时,高涨的金价也使得公司采购成本飞速增长,如果销售额没有同步增长,则会导致经营成本提高,进而削弱盈利能力。

与此同时,随着消费降级的需求逐渐蔓延,加工费更高,毛利也更高的K金镶嵌类、一口价黄金首饰需求减弱,也对黄金珠宝的销售带来不小的影响。

高涨的金价也暴露出了不少金店业务模式上存在的问题。

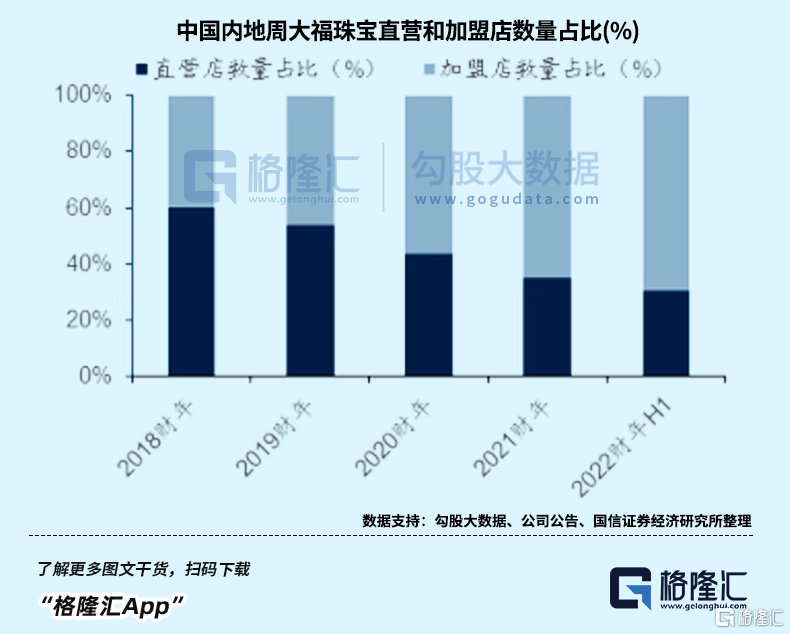

伴随着近几年的扩张,不少黄金珠宝公司的加盟店占越来越大,因此收入业绩受加盟商拿货节奏影响较大。

金价急涨,使得终端动销变慢,进而抑制加盟商的拿货需求,导致短期业绩收到抑制。

但从长期来看,业绩趋势与金价是同向的,因为,除了少部分品牌的品牌使用费采用单克固定模式,大多数品牌是按照单克金价百分比收取的品牌使用费,因此,随着单克金价上涨,绝对金额会随之提升。

此前,世界黄金协会曾发布调研,黄金零售商们正在改变现有策略,不再保持乐观心态,有40%的受访者表示,他们正计划减少黄金产品的库存,或借此降低自身资金成本。

以此同时,黄金珠宝商们也在调整产品结构,56%的受访者选择增加10克以下产品的库存占比,82%的受访者将考虑增加更多5000元以下的产品。

六福集团在财报中也展望,短期金价急升虽然会影响销售,但毛利率的提升将有助减少销售下跌的影响。在消费者适应高金价后,黄金销售有望恢复正常。

不过问题在于,何等的高价是消费者真正能够接受的起点呢?起码现在,800元/克的金价,还远远不是首饰金价的终点。

与其等待消费者适应价格或者价格恢复正常涨幅,不如提高品牌竞争力,打造差异化,在市场中才能真正稳住脚步。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56