这回,率先反攻的ETF变了!

“科技要打头阵,科技创新是必由之路。”

周五,以芯片股为首的科技股彻底点燃市场,双创主题ETF横扫全场。

熟悉的牛,又回来了!

老铁们,这牛市的节奏,你猜不透,根本猜不透啊。

周四,上证指数跌破3200点,刚准备怀疑人生,第二天科技股就引爆港A股,成交额直接飙到2万亿。

但跟上回不一样的是,这次是以芯片股为首的科技板块率先冲锋,芯片产业ETF(159310)跟踪的指数午后强势封板,彻底引爆整个市场,“牛市旗手”随后反攻,证券ETF(159841)跟踪的指数当日收涨6.88%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

10月9日起,市场开启连续两周调整。

如果本轮是牛市,按历史经验来看,后续应该会震荡出一条主线,且往往与新一轮大产业相关。

如2009年的眉飞色舞,2015年的移动互联网浪潮,2021年的新能源赛道股。

这回,会是什么?

大伙苦苦煎熬等了两周,终于迎来反攻,打头阵的是芯片股。周五午后,芯片产业ETF(159310)等多只半导体行业ETF直接掀起涨停潮。

原因是啥?

来,原因找到了四点:

一、半导体国产替代化是大势所趋,本周英特尔被曝网安风险,进一步提升科技自立自强的关注度。

二、台积电Q3业绩和Q4指引均大超预期,结合英伟达CEO黄仁勋此前称Blackwell芯片需求强劲,证实半导体产业仍处于高景气度。

三、国内的半导体企业三季度业绩也很亮眼。目前公布Q3业绩预报的17家半导体公司里,11家同比增长,整体报喜比例近九成。

四、四季度是消费电子的传统旺季,以华为为首的安卓机迎来新机潮+苹果发布iPhone16系列,全系适配Apple Intelligence,业内看好在双十一促销节带动下,消费者的换机意愿会提升。

话虽这么说,但有部分投资者熬不住,周四看到沪指收出一根光脚阴线,马上选择割肉观望,于是周五就看到他们在群里哀嚎:

“昨天把科创卖完了”

“本来想着离场看看,等低一点再接回来。”

这就是为什么大家一直说:牛市反而更容易亏钱。因为牛市多暴涨暴跌,交易次数多了反而容易踩错节奏。

“闪电劈下来的时候,你最好在场。”

ETF之所以能在本轮史诗级行情中脱颖而出,尤其是20CM的创业板、科创板相关ETF疯狂“吸金”,如创300ETF(159836)的基金份额从9月24日至今直接翻了3倍。

这得益于指数ETF的天然属性:一直高仓位运作——ETF投资于标的指数成份股和备选成份股的资产比例不低于基金资产净值的90%。

就连海外机构想要参与这波行情,首选的也是相关跟踪中国股指的ETF,因为可以马上上仓位。

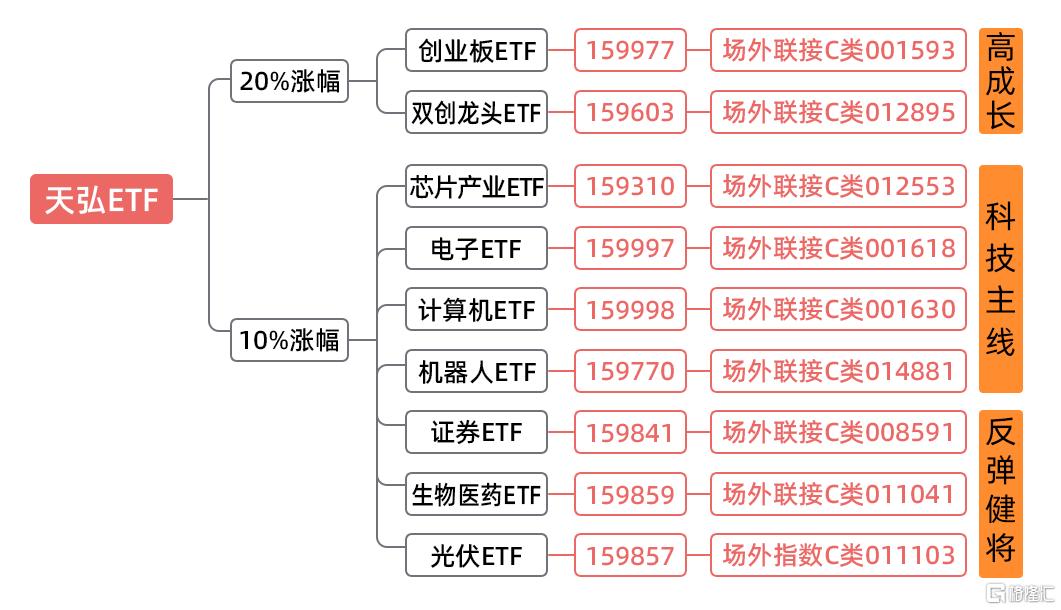

经过两周震荡回调,9月24日至今,与硬科技相关的ETF依旧涨幅居前,芯片产业ETF(159310)跟踪的指数累计上涨55%、双创龙头ETF(159603)、云计算沪港深ETF(517390)、创业板ETF天弘(159977)、证券ETF(159841)、计算机ETF(159998)、电子ETF(159997)跟踪的指数也均涨超40%,机器人ETF(159770)跟踪的指数同期涨28%,具体涨幅如下图:

资金正是看中硬科技的高弹性,在9月30日和10月8日双创类ETF批量“20CM”涨停后,场内的资金ETF买不进,就绕道买对应联接基金。

ETF和对应的联接基金,看着就像是异卵双胞胎的关系,哪一个更有优势?

ETF投资于标的指数成份股,而ETF联接基金主要投资于目标ETF。

简单来理解,ETF就是你用股票账户就可以直接买。比如有些投资者想了解天弘基金,在各大券商APP搜上述ETF代码即可查看详细情况。

而买联接基金,是你把钱给基金经理,让他帮你买对应的ETF,其实就是多了一个中介的角色。

不一样的是,为了应对赎回,ETF联接基金须预留不少于5%的高流动性资产,投资目标ETF的比例不低于基金净资产的90%。

没有股票账户的投资者,可以上支付宝APP搜天弘基金,选择自己想投资品种的ETF联接基金。天弘指数基金系列产品全、费率低,面对最近波动较大市场,转换起来比较方便。

牛市波动大,大家一定要谨记:风险和收益同源。

人一生,能有几次看到9.24这种史诗级行情,但在投资的世界里,机会和风险并存,关键要懂得如何权衡。

风险提示:

上述内容仅反映当前市场情况,今后可能发生改变,不代表任何投资意见或建议。指数过往业绩不代表其未来表现,亦不构成基金投资收益的保证或任何投资建议。指数运作时间较短,不能反映市场发展的所有阶段。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买任何基金产品前请阅读《基金合同》《招募说明书》等法律文件,请根据自身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56