4万亿!100万套!能否有新一轮行情?

万众期待的关于地产的发布会,刺激力度还是不小的。

先简单汇报一下重点内容:

1、充分赋予城市政府调控自主权,调整或取消各类住房限制性措施,如限购、限售、限价等;

2、降低公积金贷款利率(0.25%),降低住房贷款首付比例(15%),降低存量贷款利率,降低卖旧买新换购住房的税费,降低购房成本,减轻还贷压力,支持改善型住房需求;

3、通过货币化安置,新增实施100万套城中村改造;

4、年底前将“白名单”项目信贷规模增加到4万亿元。

总结下来,就是“四个取消,四个降低,两个增加”。

划重点,第3、4点,这也是市场比较期待的。

不过,地产股今天表现不佳,大概率就是之前涨高了的缘故,趁利好获利了结。

行情下跌,并不能简单解读为政策不及预期,实际上,能够做出这样的安排,一方面显示国家对于解决地产问题的决心,另一方面也显示出相当大的勇气和魄力。

上一轮棚改,曾经改出了一轮牛市,那这次呢?

01地产、地产,还是地产

这一次的政策力度,算是最近几年最重磅的,可以称之为新版的货币化棚改。

2015年的时候,为了清理当时过高的房地产库存,国家开始了货币化棚改,主要资金来源是央行提供的抵押补充贷款(PSL)。

那轮货币化棚改的时间,主要集中在2015-2018年,总投资额6.26万亿元。

官方的统计数据,2016年棚改货币化帮助地方消化了2.5亿平方米的楼市库存。虽然2017年后,住建部门不再公布全国棚改货币化安置比例,但是根据业界估算,2015-2018年全国棚改货币化分别去化库存为1.5亿平米、2.5亿平米、3.1亿平米和2.5亿平米,分别占比2015-2018年全国住宅销售面积的14%、18%、22%和17%,均值18% ,占比2015-2018年全国商品房销售面积的12%、16%、18%和14%,均值15%。

棚改推出后,整个地产上下游投资拉动效应很明显,对于居民消费的刺激作用也很大。

一二线城市就不说了,三四线城市其实才最明显。因为这些地方的棚户区居民,原先收入低,消费也低,但经历货币化棚改之后,居民手里有了钱,除产生新购房需求、刺激房价上涨之外,房产增值也让居民有更多的消费能力,加上移动互联网技术的发展,衍生出很多新的消费产品和消费模式,直接或者间接催生出史无前例的消费热潮。

甚至可以说,那一轮货币化棚改,成功地让中国经济摆脱了后金融危机时代的低迷,造就新的繁荣。

当然,过快的刺激也产生了一些副作用,最典型的就是房价过快上涨,使得居民家庭总负债率上升,提前透支一部分未来的消费能力。

不过,总的来说,效果还是很明显的,这也是市场和业界一直期望能够再来一次货币化棚改的原因。

今天,国家正式宣布启动地产行业的货币化改造,有了新的购买力,地产库存清理,房价止跌回稳也就增加了可能性。

了解国内经济状况的人都知道,地产是目前所有经济问题的关键。

即使经历了数年的下行,地产占GDP的比重仍然在20%左右。这么庞大的产业,国内尚找不到另外一个。

也正因如此,地产问题不解决,经济也很难重新起来。

当然了,地产问题是很复杂,三言两语说不清楚。最容易看的指标,就是房价。

换句话说,只要房价不跌了,那基本可以看做经济的触底信号。

虽然也有一些人说,这次的改造规模跟当年比要小,但在目前的财政环境下,能够做到这样的规模,实属不易。而且,要知道,经过2015年的货币化棚改,还能够符合改造条件的小区已经减少了,简单地线性对比意义并不大。

接下来,就看实施效果和房价表现了。

这个啊,大家拭目以待就是了。

需要提及的是,关于资金效果,当年的PSL发行传导至基本面改善,滞后约3个季度。

如PSL在2015 Q2 大规模实施后,三四线城市的销售面积在2016 Q1才迎来明显增长。2016Q1-Q3是PSL发行高峰,每个季度的规模分别达到3136、2807、2526亿元,对应的商品房销售高峰则发生在2016Q4--2017Q2 , 销售面积同比分别为18%、28%、19%。

因此,真正的销售数据有反应,要等到明年了。大家不必过分纠结现在的销售数据,耐心等待明年数据出炉时再看即可。

02慢牛,会有吗?

回到股市,随着地产政策陆续出台,炒政策预期将告一段落,接下来就是看销售业绩说话了。

所以,接下来地产股冲高回落,是不可避免的,不过也不会一下子就崩下来,如果没有其他大的利空影响,反复拉、震荡下行的可能性比较高。

目前的市场,总的来说,牛市的第一阶段,即疯牛阶段,也就是闭着眼睛买都能赚大钱的阶段,已经过去了。

剩下应该期待什么?

慢牛!

但是,慢牛到底是什么,未必每个人都清楚。

这里就简单科普一下。

对于慢牛是什么,每个人的定义当然不一样,但取个最大公约数,大家大概都会认可,慢牛就是基本面驱动的行情。

这里的基本面,包含两个方面,一个是宏观的,也就是国民经济;另一个是微观的,企业业绩。

两者是相辅相成的,谁也离不开谁。宏观经济好,整体的企业盈利也不会差到哪里去,反过来,整体企业盈利好,宏观经济也没有理由不好。

美股其实是一个很好的观摩对象。

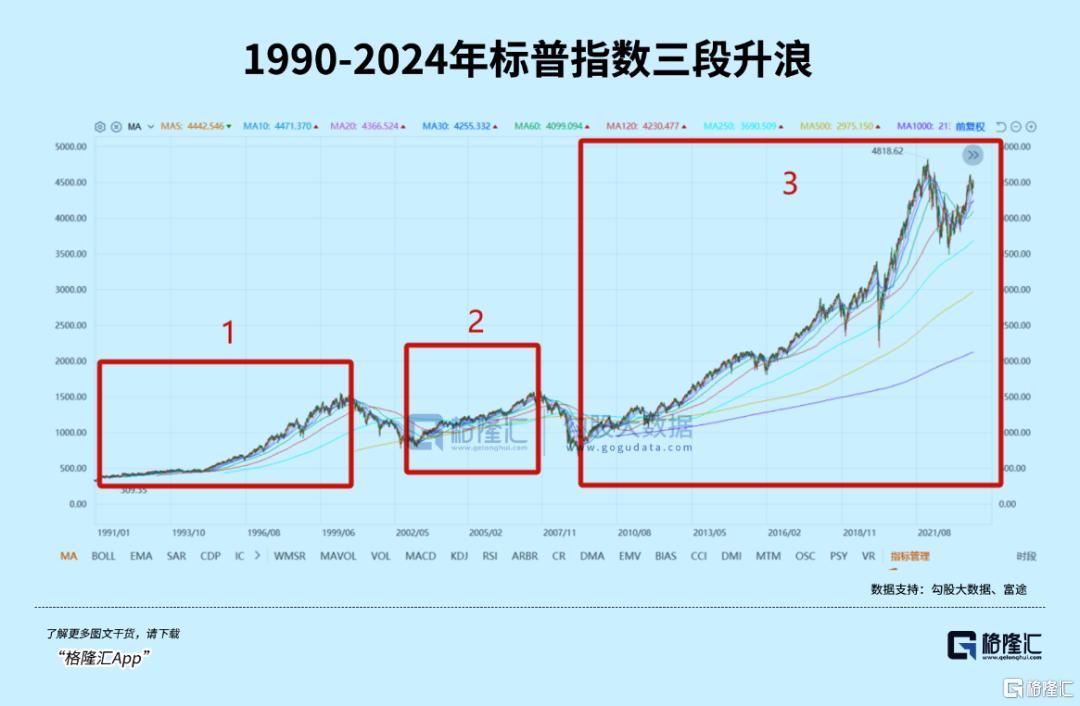

从1990年之后,美股大概经历了三波慢牛,第一波是1990-2000年,第二波是2002-2007年,第三波是2009年至今。

每一次都有对应的基本面驱动因素。

如:第一次有PC互联网,第二次有互联网+地产,第三次是移动互联网、AI。

现在很多人都是美股的估值很高,但你仔细查一下会发现,那些指数的中流砥柱,像苹果、微软、谷歌等大型科技公司,PE大多都是二三十倍,这个估值并不高,属于合理范围。

股价的两大决定性因素,估值和盈利。美股涨了这么多年,仍能够保持在合理估值,说明企业盈利在过去多年的增长也是很客观的。

基本面驱动的行情,最大的好处就是一路向上,速度未必会很快,但胜在持久,长阳状态是让尽可能多的人赚到钱最好的方式,没有之一。

当然,慢牛也有“坏处”,在于慢,没有足够的时间,效果是呈现不出来的。在慢牛行情中亏钱的人,大部分都耐不住寂寞,当然也守不住繁华。

这点和A股不同,A股的牛市一般比较快速,论短期的赚钱效率,那确实会比美股高。但是拉长时间看,又未必比得上美股。

不过,相信已经经过比较大的制度性改革,以及随着投资者逐渐成熟,慢牛行情也会发生在

A股市场。其实,慢牛的分析框架和观测指标都比较简单,那就是宏观经济。

回归到国内,重点就是房地产。

一言以蔽之,什么时候房地产问题都解决了,那经济的问题也就解决得差不多了。经济好,那慢牛就会有。

在这点上,我们应该多一点信心。大家也都看到,国家在努力,解决房地产问题的举措也在持续推进。

风物长宜放眼量!

03流动性行情来了

当然,慢牛是比较远的事情,还是说说当下的机会吧。

从行情的走势来看,随着疯牛结束,分化是免不了的,有些预期落空的板块在持续回调,但也有一些有逻辑支撑的板块继续上涨。

虽然疯牛没了,但好消息在于,流动性起来了。

美联储进入降息周期,我们这边已经没有最后的货币宽松障碍,随着全球流动性宽松周期开启,接下来的市场是不差钱的,流动性行情实际上已经来了,区别只是在于热钱会流向哪里。

大致的方向有两个,一个是基本面好、业绩好的公司,另一个就是成长概念公司。

这也能够解释为何一些科技板块最近的走势不错,即使有回撤,但幅度较小,有的已经重回上涨。

之前炒作的题材,在目前流动性环境下,很有可能会重新拿出来再炒一波。比如新质生产力、人工智能、低空经济、半导体国产替代、机器人,等等。

这些板块依然值得重点关注,哪个有利好刺激,哪个行情就会起来。

当然,也需要注意可能出现的过热现象,因为这些板块聚集了大量游资,快上快落,波动率通常会比较高。

如果是一般投资者,比手速是快不过游资的。游资通常会猛拉几个板,搞得散户眼巴巴看着上涨,自己却买不进,干着急。待钓足散户胃口后,突然开板,散户冲进去的时候,其实已经涨了60%、80%,还怎么买?

老手死在抄底,新手死在追高。

很多人一看到股价暴涨,就担心自己不上车就没有机会了。

但实际上,类似的情况已经在股市演绎过无数次,即使错过,也不用可惜,耐心等到下一次低位的出现就是,因为这些板块会持续走波段行情,上去、下来,再上去,再下来,根本没有错过一次就再无机会一说。

最后想说的,是多点耐心,等待慢牛,不要盲目追高,在一个相对低位去布局,总会赚到钱的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56