东吴证券:给予中国人寿买入评级

东吴证券股份有限公司胡翔,葛玉翔,罗宇康,武欣姝近期对中国人寿进行研究并发布了研究报告《2024年前三季度业绩预增公告:利润大超预期,适时加仓获成效》,本报告对中国人寿给出买入评级,当前股价为42.94元。

中国人寿(601628) 投资要点 事件:中国人寿发布2024年前三季度业绩预增公告,预计9M24累计归母净利润约为1,011.35亿元到1,087.67亿元,同比增长约165%到185%,对应3Q24单季度净利润中枢667.87亿元(3Q23同期仅35.48亿元)。公司公告系股票市场回暖带动投资收益同比大幅提升。我们认为,利润大超预期,业绩继续彰显寿险公司强大弹性。 新准则专项分析:年初公司公告会计政策调整,2024年起按照新保险合同准则(IFRS17)规定追溯调整保险业务相关上年同期对比数据,按照新金融工具准则(IFRS9)规定选择不追溯调整投资业务相关上年同期对比数据,综合影响下9M24累计归母净利润同比增长中枢为175%,若按照可比口径下(同时追溯IFRS9与IFRS17),9M24累计归母净利润同比大增195.3%,可比口径对应3Q24单季度净利润中枢666.73亿元(3Q23同期-6.10亿元)。 权益市场回暖带动利润高增,适时加仓获成效,彰显把握结构性行情能力。公司公告,坚持资产负债匹配原则和长期投资、价值投资、稳健投资理念,把握市场机会开展跨周期配置,持续推进权益投资结构优化。3Q24股市显著回暖,公司投资收益同比大幅提升。3Q24沪深300指数上涨16.07%(2024年前三季度累计上涨17.1%),而同期3Q23下跌3.98%(2023年前三季度累计下跌4.7%)。 公司作为纯寿险公司业绩具备较大弹性。当沪深300指数上涨20%对A股上市险企期末内含价值、净利润和归母净资产的影响幅度分别为4.15%、94.5%和8.19%,国寿作为纯寿险公司业绩弹性优于上市同业平均水平,上述业绩弹性分别为4.53%、179.0%和12.88%。经测算,若沪深300指数上涨20%,在考虑了浮动收费法和新金融工具准则综合影响下,对国寿净利润影响约为586.94亿元,指向3Q24单季净利润释放或主要系股市浮盈所致。从本轮弹性来看,我们计算了1H24上市险企股票余额/所有者权益比值,其中新华(160%)>国寿(88%)>太保(75%)>平安(26%)>人保(13%);我们计算了1H24上市险企交易性股票余额占权益股票投资比例其中国寿(92%)>新华(88%)>太保(79%)>人保(59%)>平安(38%)。 预计2024年派息大幅增长,股息率优势开始显现。值得注意的是,公司9M24累计归母净利润预增中枢为1049.51亿元,按照35%的现金分红率水平来看,静态前三季度股息率(非年化)对应2024年10月16日A股和H股收盘价分别为3.0%和8.3%。 盈利预测与投资评级:利润大超预期,适时加仓获成效。因权益市场浮盈大幅增长,我们大幅上调投资收益及盈利预测,我们预计2024-26年归母净利润为862、384和423亿元(原2024-26年预测为315、384和423亿元),维持“买入”评级。 风险提示:权益市场大幅波动,长端利率趋势性下行

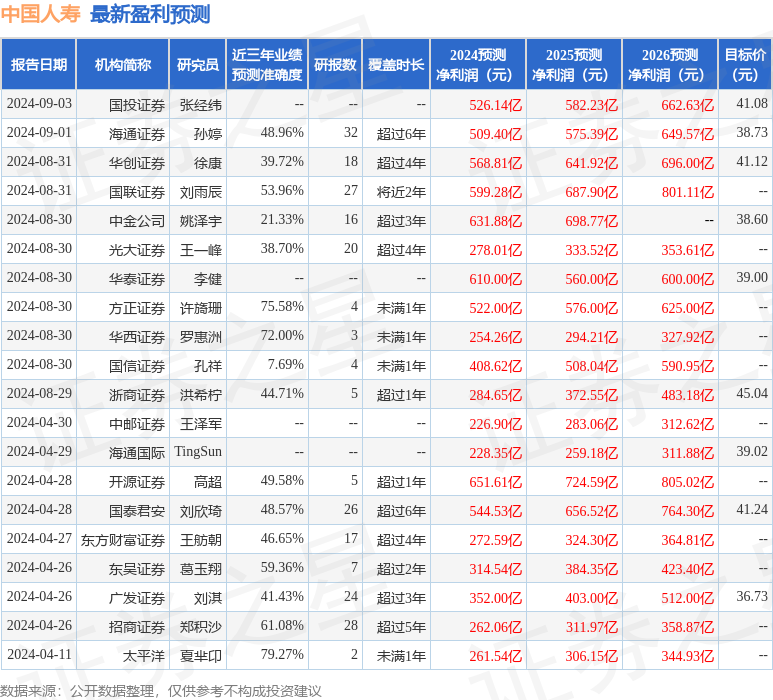

证券之星数据中心根据近三年发布的研报数据计算,太平洋夏芈卬研究员团队对该股研究较为深入,近三年预测准确度均值为79.27%,其预测2024年度归属净利润为盈利261.54亿,根据现价换算的预测PE为46.17。

最新盈利预测明细如下:

该股最近90天内共有14家机构给出评级,买入评级12家,增持评级2家;过去90天内机构目标均价为39.66。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47