二次通胀风险仍存,流动性问题或对金价带来致命打击

上周海外降息预期进一步修正,9月CPI全面高于预期,同时多名联储官员表态降息可能会低于此前市场的预期,市场降息预期全面调整,10年期美债收益率回到4.1%附近,市场对短期经济增长的动能也有所改善,铜价随之企稳回升,不过我们并不认为美国的数据会持续走强,需要考虑后续再度转弱使得降息预期重新回升的可能。

核心观点

1、上周贵金属及铜价均呈先抑后扬

贵金属方面,上周COMEX黄金小幅上涨0.04%,白银下跌2.19%;沪金2412合约上涨0.11%,沪银2412合约下跌1.37%。主要工业金属价格中,COMEX铜、沪铜分别变动-1.61%、-2.04%。

2、降息预期继续修正,铜价企稳回升

上周海外降息预期进一步修正,9月CPI全面高于预期,同时多名联储官员表态降息可能会低于此前市场的预期,市场降息预期全面调整,10年期美债收益率回到4.1%附近,市场对短期经济增长的动能也有所改善,铜价随之企稳回升,不过我们并不认为美国的数据会持续走强,需要考虑后续再度转弱使得降息预期重新回升的可能。

3、潜在二次通胀风险仍存

上周美国CPI及PPI数据均超出市场预期,市场对于年内的降息预期再度修正,而可能出现的二次通胀风险随之显现,贵金属价格由此企稳回升。在降息预期不断反复的情形下,无论是二次通胀或是软着陆预期,金价都仍有一定的上行空间,需要警惕的是美国可能出现的流动性风险,这将对金价产生致命打击。

一、 基本金属市场复盘

COMEX和沪铜市场观察

上周COMEX铜价先抑后扬,整体维持宽幅震荡格局。上周海外降息预期进一步修正,9月CPI全面高于预期,同时多名联储官员表态降息可能会低于此前市场的预期,市场降息预期全面调整,10年期美债收益率回到4.1%附近,市场对短期经济增长的动能也有所改善,铜价随之企稳回升,不过我们并不认为美国的数据会持续走强,需要考虑后续再度转弱使得降息预期重新回升的可能。

上周SHFE铜价高位震荡,周中的发改委会议并没有公布任何实质性的经济支持措施一度对市场情绪形成了较大的打压,但周后期财政部会议时间敲定,市场又重新对政策有了期待。从周末财政部会议来看,虽然并没有提及实际措施及规模,但是整体发改委的会议更加务实,估计对市场中性偏多。目前铜价上涨的宏观与微观基础相较于上半年的上涨更加扎实,这决定了铜价的下方支撑会更加牢固,10000美元/吨左右是相对合理估值。

期限结构方面,COMEX铜价格曲线角此前向下位移,价格曲线仍然维持contango结构。目前COMEX铜库存来到7.5万吨水平,上周交仓甚至有加速迹象。有传言表示,COMEX铜的交仓可能持续至年底,如果真的如此,那么月差还是将以contango为主,并没有太好的机会。

上周SHFE铜价格曲线较此前向下位移,价格曲线近端呈现Back结构、远端维持contango结构。节后沪铜还未见去库,但去库还是主要方向。因此我们认为月差还是可以有一定的行情可以期待,当然月差的上限不会太高,会受到进口的抑制,同时目前价格上涨至相对高位,对下游采购可能会有一定影响。

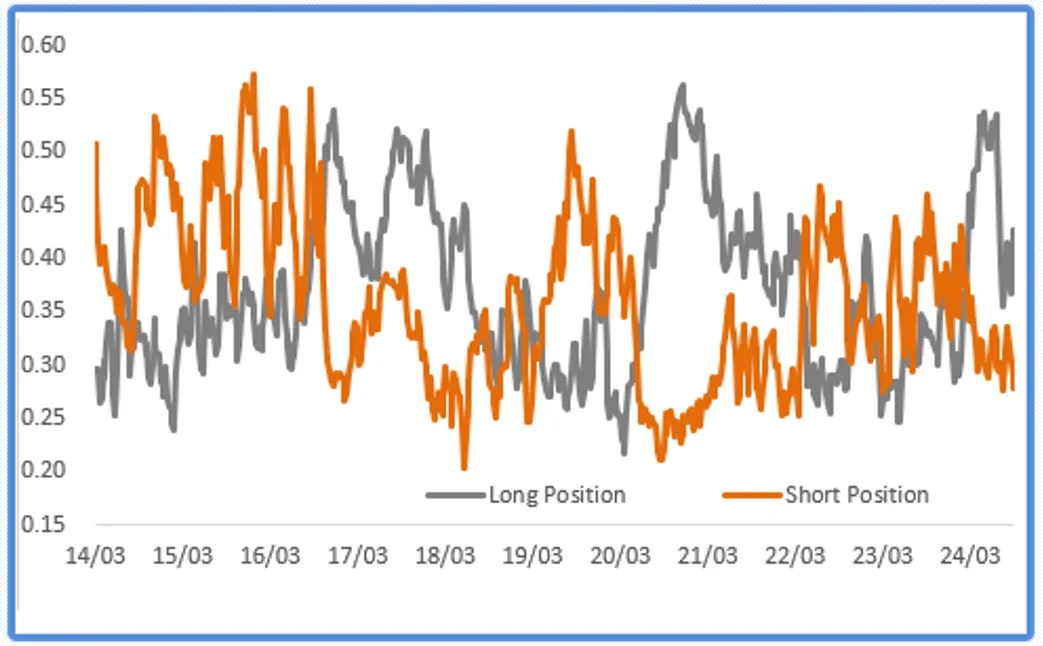

持仓方面,从CFTC持仓来看,上周非商业多头占比继续回升,与价格反弹匹配,预计中国一系列政策落地后,多空双方的博弈会更加显著。

图1:CFTC基金净持仓

二、 贵金属市场复盘

1. 贵金属市场观察

上周COMEX黄金价格小幅反弹,白银价格回落。COMEX金银于2619-2679美元/盎司、30.3-32.6美元/盎司区间内运行。上周美国CPI及PPI数据均超出市场预期,市场对于年内的降息预期再度修正,而可能出现的二次通胀风险随之显现,贵金属价格由此企稳回升。

2. 比价与波动率

上周,黄金价格上涨,白银价格下跌,金银比较前期震荡上行;铜价下跌,金铜比震荡上行;原油价格较前期上涨,涨幅强于黄金,金油比较前期震荡下行。

图2:COMEX金/COMEX银

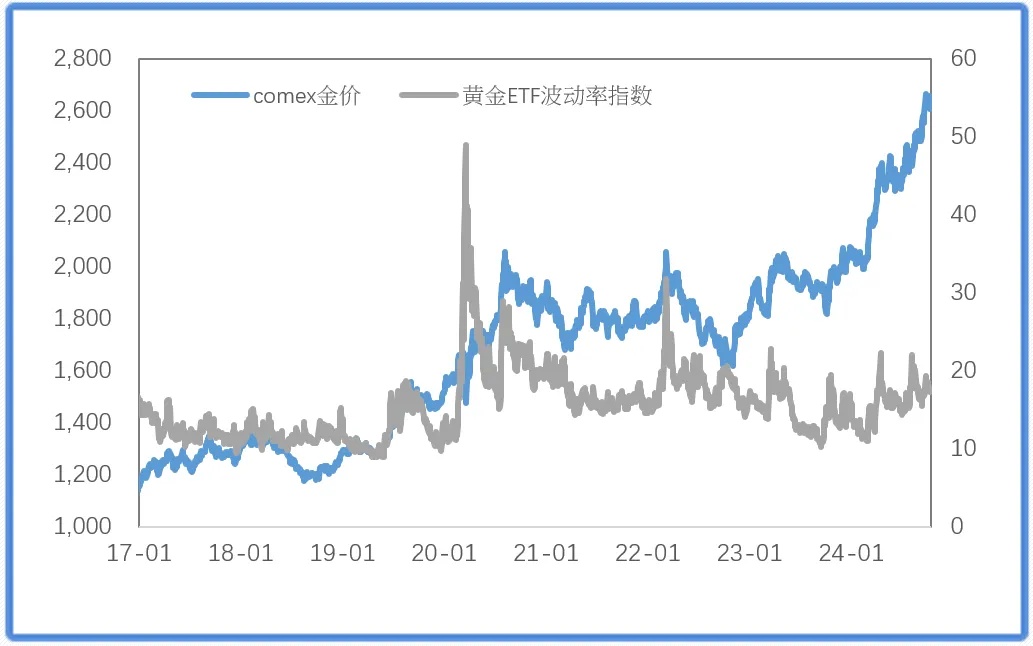

黄金VIX持续回落,市场的恐慌情绪持续减弱,避险需求减少。

图3:黄金波动率

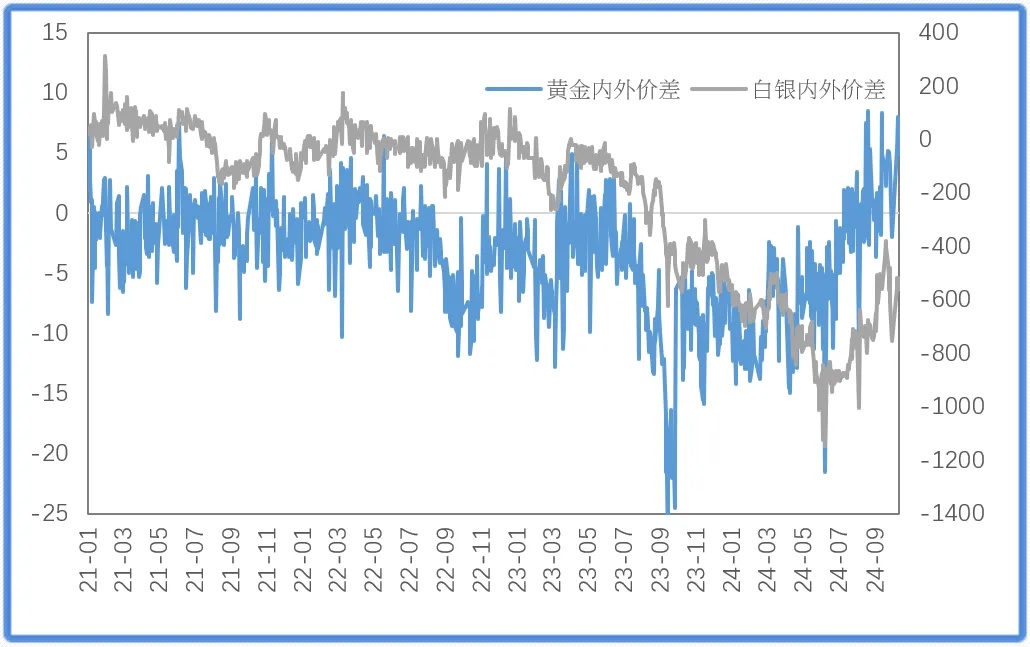

近期人民币汇率影响较前期增强,上周黄金内外价差较前期有所增加,白银内外价差有所减小;黄金与白银内外比价增大。

图4:贵金属内外价差

三、市场前瞻

从周末财政部会议来看,虽然并没有提及实际措施及规模,但是整体发改委的会议更加务实,估计对市场中性偏多。目前铜价上涨的宏观与微观基础相较于上半年的上涨更加扎实,这决定了铜价的下方支撑会更加牢固,10000美元/吨左右是相对合理估值。

在降息预期不断反复的情形下,无论是二次通胀或是软着陆预期,金价都仍有一定的上行空间,需要警惕的是美国可能出现的流动性风险,这将对金价产生致命打击。

关注及风险提示:美国通胀预期,零售销售数据,欧央行利率决议等。

$NQ100指数主连 2412(NQmain)$ $SP500指数主连 2412(ESmain)$ $道琼斯指数主连 2412(YMmain)$ $黄金主连 2412(GCmain)$ $WTI原油主连 2411(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56