强生的担忧被夸大了

强生最近的负面消息很多,因此股价受挫。但是有外国分析师认为,市场对利空的担忧有点夸大。

作者:Envision Research

8月份以来,强生发生了一些新变化。不幸的是,这些变化大多是负面的。最重要的包括其管线药物的一系列挫折、正在进行的重组以及由此带来的相关费用,还有最近收购Shockwave Medical导致的现金流出。

据报道消息:强生宣布,由于数据不尽如人意,公司已经终止了TAR-200药物治疗肌层浸润性膀胱癌(MIBC)患者的2期研究。这项名为SunRISe-2的研究,在对数据进行中期分析后发现,该治疗方法并未显示出优于化学放射疗法的效果,因此研究终止。

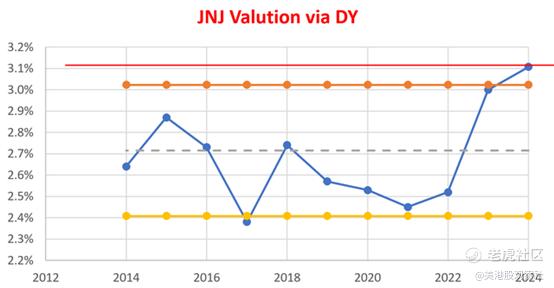

总体而言,这些因素确实给公司带来了财务压力和盈利不确定性。因此,公司的股价最近一直承受压力,这也是今天想讨论的重点。下图展示了强生以股息收益率(DY)衡量的估值。从图中可以清楚地看出,当前的DY(实线红线表示)远远超出了历史范围。不仅远高于历史平均值(虚线灰线表示),而且还超过了1个标准差。

作为教科书式的股息冠军,其DY是一个可靠的估值指标。当一个稳定行业的领军企业估值出现如此大的偏差时,大概率是有以下三种可能性:

1. 公司的基本面和财务状况已恶化到即将削减股息的地步。

2. 公司的基本经济结构发生了重大变化,盈利可能会长期停滞(股息支付也会随之停滞)。

3. 市场反应过度,导致了巨大的定价错误。

接下来将论证在强生的案例中,第三种可能性是最有可能的。当前情况代表了一个过度定价错误,为强生提供了多年来最具吸引力的入场点之一。

检查一下股息安全性

首先简单检查一下其股息支付比率和资产负债表的强度,排除即将削减股息的可能性。

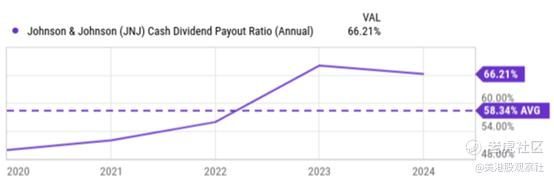

下图显示了强生在过去5年(2020年至2024年)期间的现金股息支付比率。可以看出,强生的股息支付比率整体呈上升趋势。2020年开始时,这一比率大约为50%,随后几年有所增加。在2023年达到约68%的峰值后,略微下降至目前的66.2%。不过,约66%仍然是一个非常安全且可控的水平,符合成熟公司保留1/3、支付2/3的传统智慧。

当然,支付比率只是股息安全性的一个方面。另一个重要方面是公司资产负债表的健康状况。正如前文提到的,由于Shockwave Medical收购的成本,强生的资产负债表状况出现了一些负面变化。标准普尔全球最近确认了强生的AAA信用评级,但将其前景从“稳定”调整为“负面”。下面引用了此次更新的部分具体理由:

强生宣布以约131亿美元的价格(扣除现金后)收购心血管设备制造商Shockwave Medical。这笔交易为强生医疗设备业务的心血管产品组合增加了一个具有显著增长潜力的平台。然而,这次收购几乎耗尽了该公司在当前‘AAA’评级下的财务能力……因此,我们确认了其‘AAA’长期发行人信用评级……负面前景反映了其在当前评级下的债务能力非常有限,并且由于滑石粉相关责任的不确定性,未来可能出现更多的债务融资并购。

从“负面前景”到强生信用评级出现任何实质性恶化,乃至触发股息削减,尚需经历很大的转变。AAA代表着最高的财务强度,据我所知,目前只有两家美国公司获得这一殊荣(另一家是微软)。

其他风险及最终思考

第二种情况(长期停滞)在当前条件下极不可能出现。虽然医疗行业目前面临一些暂时的阻力(如报销政策),但人口老龄化和人们健康意识增强所带来的长期推动力依旧乐观。市场共识的预期似乎也反映了这一长期利好。如图所示,市场一致预期强生未来5年的年复合增长率为5%。虽然这不是一个令人兴奋的增长率,但对于像强生这样行业领导者,结合其当前的市盈率倍数(以及高股息),5%的增长率已经足以推动超额的总股东回报。

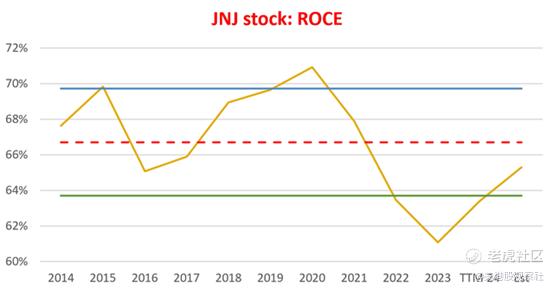

此外,上述共识预期过于保守。下图显示,强生的资本回报率(ROCE)始终保持在一个非常有竞争力且稳定的水平。目前其ROCE约为65%,与其历史范围一致。其有效再投资率超过10%。65%的ROCE与10%的再投资率结合,应该会带来6.5%的年有机增长率。像上述的外部并购则应该会为增长再添动力。

总而言之,强生目前确实面临多重阻力。然而,市场对这些问题的担忧被严重夸大了,这在其股息收益率和市盈率(基于第一年EPS仅约16倍)中得到了反映。因此,这是一个买入财务实力超群、资本回报率稳健的行业领导者的极具吸引力的机会。

$强生(JNJ)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33