全市场都在等一个信号

今日A股一开盘,办公室立刻响起此起彼伏倒吸一口凉气的声音,“居然崩了?”、“牛市几天就结束了?”

作为新希望的00后股民入场的第一天,也喜提最宝贵的一课,爆发历史天量+回落行情的第二天,极大概率迎来暴击。

果不其然,A股今日迎来牛市的第一次回调,沪指跌6.62%,深成指跌8.15%,创业板指跌10.59%,沪深京三市成交额2.97万亿元,较上日缩量5170亿元。

全市场超5000只个股下跌,跌停个股数量高达858只,可见牛市的回调也很吓人。

巨震调整下,“牛市旗手”证券板块迎来第一波分化,东方财富今日上涨2.22%,成交额高达900亿元,打破中国石油在2007年11月5日创下的699.9亿元的个股单日历史成交额纪录。

中信证券上涨1.22%,成交额紧随其后,高达421.97亿元。天量成交额的背后,足以见得多空厮杀的惨烈程度。

牛市的第一次回调,是倒车接人吗?

01

A股历史上的牛市行情走势

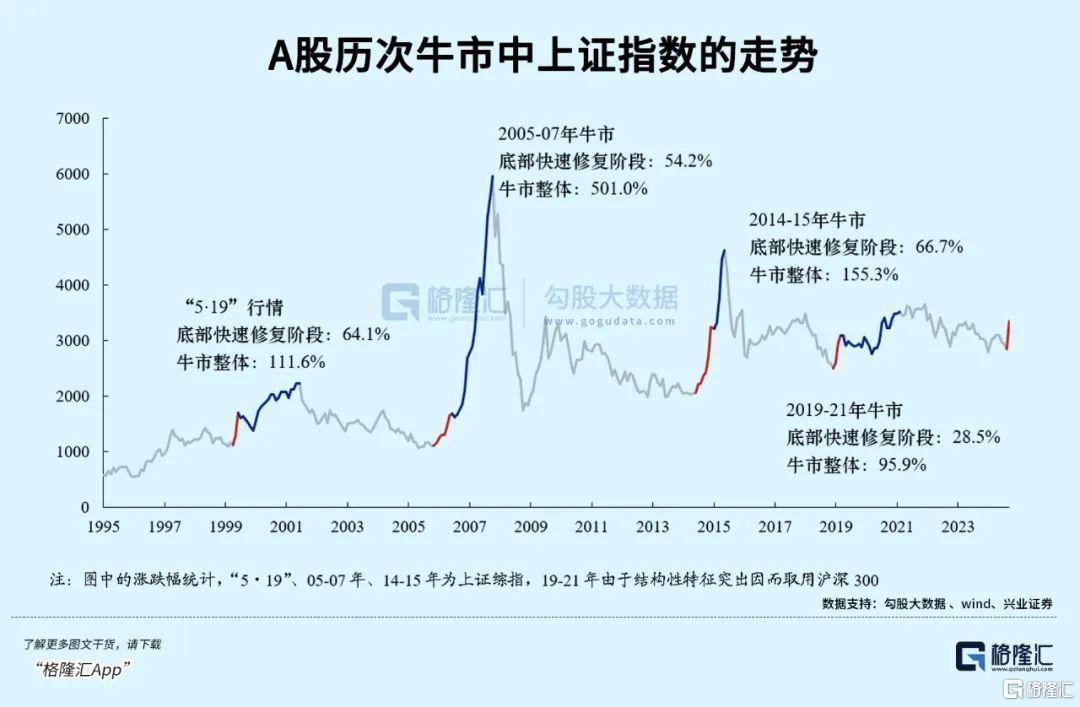

都说牛市多暴涨暴跌,以史为鉴可以明智。我们就来看看A股历次牛市到底怎么个暴涨暴跌法。

老股民应该对“5·19”行情有深刻记忆了。经过三年阴跌,1999年5月16日,“新国六条”的发布彻底引爆A股。

5月19日,上证指数从1057.7点开始,31个交易日内大涨66%。但进入下半年,由于企业经营不见明显好转,市场开始进入调整阶段,回调幅度是前期涨幅的一半;2000年经济企稳回升,A股开启一波轰轰烈烈主升浪,2001年6月14日,上证指数达到2245.44点,整体涨幅高达111%。

A股历史涨幅最大的牛市之一当属“2005年-2007年”。经过漫长4年熊市后,2004年1月,第一个“国九条”发布,A股2005年6月出现历史低点998点,7月22日稳增长政策开始发力,出台汇改和股权分置改革政策;

沪指快速冲高放量上涨21%,随后在怀疑中调整了一个季度,再度逼近前期低点。市场后续是看到业绩估值双升才开启一轮史诗级行情,上证指数从998点涨至6124点,涨幅高达500%。

2014年7月-2015年6月的牛市:2014年5月,第二个“国九条”发布,同年10月28日后,央行连续降准降息,以及货币政策工具使用PSL和MLF,对扭转市场信心起了至关重要的作用,期间还有“一带一路”政策、并购重组加速发展等;

A股从2014年7月开始上涨,快速上涨66%,随后震荡,10月开始确立主升浪行情,从2400点到2015年6月攀上5178点的顶峰,飙涨155%。

回顾这三段牛市的行情发展,会发现还挺有规律的。经过漫长下跌后,适逢一轮重大政策基调改变,股市开始放量大涨,随后迎来一段时间的巨震调整,中间夹杂几次放量大跌,再就是缩量上涨、缩量下跌,最后迎来新一轮主升浪行情。

所以为什么说牛市往往更容易亏损,牛市启动时,大多会经历一个放量暴涨的阶段,随后震荡逐步进入到上涨斜率相对平缓、持续时间更长、赚钱效应更强的阶段。

经过A股这波快速上涨,相信很多投资者更是深刻理解什么叫“闪电劈下来的时候,你要在场”。

02

A股回调后将迎来新主线?

其实每一轮牛市主升浪行情都有一条主线,一般跟产业趋势有关。“5·19”行情是互联网的产业趋势,2014年2015年创业板牛市,2019年-2020年是CXO、半导体。

从9月24日至今,A股仍处于牛市初期的万物疯涨的状态,没有看出一条明显的主线,趁着本轮适时回调,寻找真正有基本面、有政策支持的方向,是接下来的关键。

如果确认A股是反转逻辑,且有明确产业趋势,更重要的是关注主线的空间。

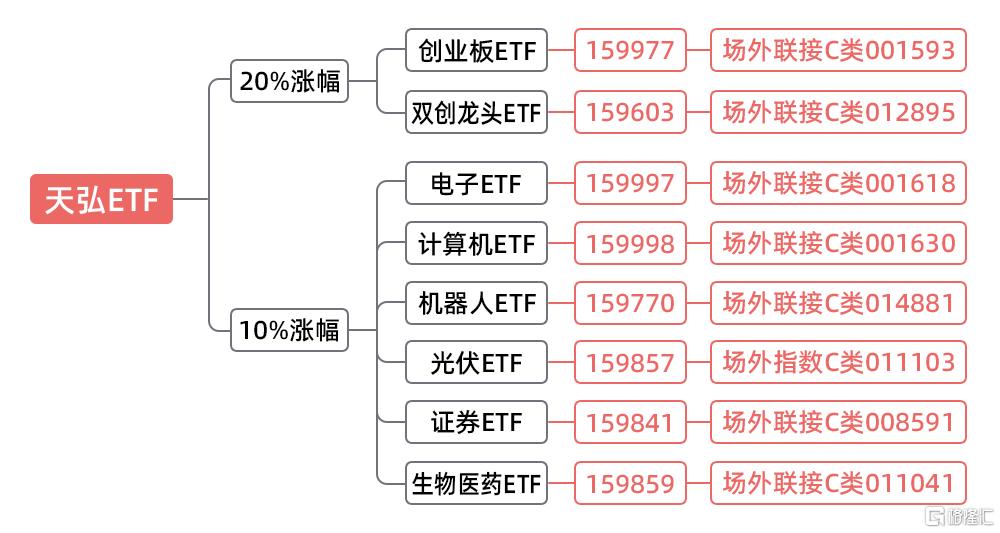

牛市最大受益者就是券商,证券ETF(159841)年内涨幅34.55%。

作为承担中国新发展动能的新质生产力不可忽视,尤其是以科创板、创业板为代表,硬科技与并购重组结合将拥有极大的发展潜力。

因为科技领域里的小巨人可以充分利用政策优势,实现低成本融资,进行并购重组、整合行业,提高竞争优势。

再来看双创板块的基本面。出乎很多人意料,创业板和科创100是居然是今年上半年唯二有利润正增长的指数。

对新股民而言,由于有2年交易时间的权限限制,买不了创业板和科创板,鉴于这两个板块作为新质生产力的代表,这个时候唯一的办法就是买指数ETF。比如,“20CM锋利的矛”创业板ETF天弘(159977)和双创龙头ETF(159603)。

此外,作为新三样之一的新能源,依旧是最能代表中国新质生产力的方向。随着政策引导企业合理生产,光伏两大龙头已经开始提价不卷了。只要不过度内卷,新能源企业接下来要盈利不是难事,不妨研究下光伏ETF(159857)。

中期角度看,人口老龄化带来的医疗医药需求增加,国家安全相关领域如军工信创等领域也值得重点关注,尤其是生物医药板块。

生物医药全球一级投融资已经在触底逐渐回暖,恰逢美联储时隔四年首次降息,以海外业务为主的CXO公司订单增速有望进一步回暖。同时,国内各地方各链条支持创新药产业的相关政策的出台和落地,国内需求也将有好转的可能。生物医药ETF(159859)跟踪的国证生物医药指数近一个月涨超30%。

除了这些之外,国内半导体依旧承担着的“全村希望”,国家安全的大方向是坚定不动摇的。

看今日沪指跌6个点、创业板指跌10个点的巨震之下,全市场依旧有超10只半导体行业ETF涨停,四连板的芯片产业ETF(159310)跟踪的指数9月24日至今累计上涨近60%。

03

A股反弹还是反转?

虽说疯牛行情最大特点就是急涨急跌,但有股民戏言道:“就担心还不是牛就先疯了。”

怎么看本轮行情,反弹还是反转?

大家吵得很激烈:“疯涨最后还不是一地鸡毛”、“没有基本面哪来的牛市”…

不能说上述言论没有道理,但任何事都要立足现实情况来讨论。

过去三年,中国经济修复一直呈现供给端好于需求端的态势。今年年中,这一局面出现了微妙变化,需求持续乏力开始拖累供给端。这点从今年6月一线城市社零增速全部转负就可以见一斑。

随着房地产进入下行周期以及股市连续三年调整,大家痛感最明显。作为消费主力军,资产负债表受损的情况下,推出再多以旧换新政策都可能成效有限。

个体也作出理性选择:减少消费、提前还贷、加强预防性储蓄。个人存款今年前7个月净增加8.95万亿元至146.80万亿元。资金疯狂涌入债券市场,“资产荒”随之出现。

个体节衣缩食的理性选择,加总后就成了合成谬误,企业也不得不降本增效,然后反过来影响居民收入,最后谁都无法独善其身。

2024年上半年,A股市场的上市公司整体表现不佳,总营收34.87万亿元,同比下降0.51%。净利润:2.9万亿元,同比下降超过3%。

转机或许就在此时出现。

9.24新闻发布会、提前召开的9.26政治局会议透露出的新思路就是以需求侧为发力重点,稳楼市、提振股市,致力于减少企业和居民负债端压力。

所以A股上涨的一个核心逻辑是交易居民和企业的资产负债表改善预期,信用的改善预期(大家愿意花钱了)。

居民的消费意愿被激活后,才有希望形成一个正向循环。接下来需求改善的核心是增加居民收入,关键在于企业的营收和盈利,后面需要观察企业的盈利能否回升。

但后续上市企业盈利能否改善,名义GDP能否起来,谁也不知道,这是个概率问题,我们只能边走边看。

04

结语

本轮政策转向还有一个很重要的变化,去年开始,决策层对资本市场的关注度持续上升,今年央行创设性推出两项结构性货币政策工具支持股市,这是前所未有的。

细细想来,房地产过去是承载国内居民财富效应累积的一个很重要载体。中国人民银行2020年的一份调查数据显示,城镇居民家庭户均总资产是317.9万元,其中70%是房产。

随着“房住不炒”的提及以及房地产本身进入长期下行周期,政策此时对资本市场的重视,实际上是想将居民财富引入股市。

这要成为现实的关键是,股市能不能带来财富效应,也就是股市能不能持续性上涨。

财富效应肯定不是一蹴而就,不是说A股最近两周涨得好,大家口袋有钱,都高高兴兴去消费了,企业也有收入,大家继续买A股,然后财富效应就起来了……

实际上,很多投资者在9月24日前都熬不住割肉了,今年上半年基民净赎回了5198亿的主动权益基金。在这种情况下,财富效应短期要惠及2亿股民、7亿基民肯定是很难。

站在政策的角度肯定也不是希望引导出一轮疯牛行情,而是可持续的健康慢牛。

9月的政治局会议再提努力提振资本市场时,强调的是引导中长期资金入市。

从A股疯涨一周后,就有新闻提及“不要误读央行的货币政策工具”、“严禁银行信贷资金违规进入股市”等,就可见监管的态度了。

如果我们明确本轮政策最大目标就是改善内需,那是不是意味着就算短时间效果不明显,政策也会继续加码,直至达到目的?

全市场都在等一个信号。今日盘中,国务院新闻办公室公告将于10月12日举行新闻发布会,介绍“加大财政政策逆周期调节力度、推动经济高质量发展”有关情况。(全文完)

风险提示:观点仅供参考,不构成投资建议。指数基金存在跟踪误差,基金过往业绩不代表未来表现。购买前请阅读《基金合同》《招募说明书》等法律文件。请根据白身风险承受能力、投资目标等选择适合自己的产品。市场有风险,投资需谨慎。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47