大跌后,还能买吗?

A股在经历了创纪录的上涨,单日成交额破3.5万亿之后,今天迎来回调。

尽管这次回调幅度不小,但从市场发展的角度,是必要的,也能够增加股市上涨变得更健康。比起原先的疯牛行情,慢牛行情或许更能让大家赚到钱。

不过,行情的剧烈波动,对投资者的心理冲击还是比较大的。

相比之前狂热,回调让大家的情绪冷静,然后去思考,接下来该如何稳健地投资,如何更好地控制风险,更好地降低交易成本,从而获得更好的收益。

01

为何说,回调后的创业板依然有机会?

经历疯涨后,后面走势难免会有分歧,资金也自然会择优去布局。

那问题来了,如果整体市场重回上涨,哪些指数更容易走出来?

注重科技创新的创业板,会是其中一个选项。

我们就从最基本的指标--业绩增长说起。

今年上半年,创业板1349家公司合计实现营业收入1.86万亿,其中近六成公司营业收入同比增长,总体增长率为3%,领先于沪深两市(-2.33%、0.57%)。其中,273家公司业绩增速超过50%,173家公司净利润实现倍增。

二季度以来,创业板公司经营业绩改善明显,其中近六成(59.01%)公司第二季度净利润实现环比增长,278家公司第二季度净利润环比增长超100%。

特别值得一提的,是创业板公司海外业务也在持续增长。

上半年,上市公司实现海外销售3505.36亿元,同比增长7.67%,占营业收入的比重由18.02%提升至18.84%。其中,电子、通信、家用电器、基础化工、机械设备、计算机行业(申万一级)的创业板公司海外销售收入分别同比增长48.06%、106.39%、26.56%、17.48%、15.33%、14.65%。

在整个A股市场里,创业板公司依然是高成长性的代表。

其次,在回报投资者方面,经统计,今年以来已有156家创业板公司推出中期分红方案,家数是去年同期的2.79倍,宣告分红金额创历史新高,金额达149.88亿元,较去年同期增长213%。

同时,今年以来创业板公司共推出314家次回购方案,拟回购金额为3139亿元至6263亿元,已有109家公司的312名股东发布增持计划。

可见,创业板公司正积极响应政策,逐渐摆脱为人诟病的“高投入,低回报”问题。

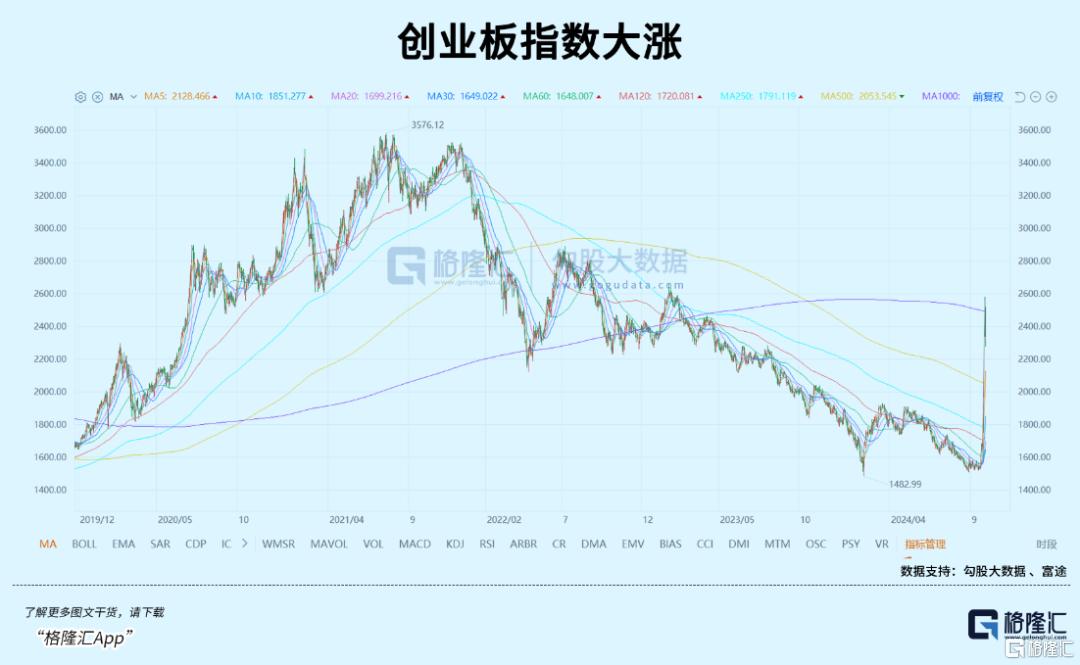

在这一轮上涨行情中,创业板的低配首先得到市场资金甄别,指数连续三周上涨,指数已经恢复到过去高点的65%。

为何创业板能有如此表现?

最重要的原因,还是它主要聚焦于创新企业。

特别是在传统产业中融合新技术、新产业、新业态、新模式的企业,如信息技术、生物医药、新能源、新材料等。这些行业代表了中国经济的未来发展方向,具有广阔的市场空间和增长潜力。

最新数据,A股146家市值高于1000亿的上市公司中,有13家在创业板上市。

其中,作为新能源行业的领军龙头,宁德时代的市值(13163亿)位居A股第八位,其生产的动力电池在全球市占率超过30%,行业领导力首屈一指;高端医疗设备研发制造的迈瑞医疗,疫苗生产龙头—智飞生物,工业自动化龙头—汇川技术,以及生产AI数据中心关键零部件—光模块的中际旭创和新易盛。

创业板公司的高成长性源于其非常重视研发投入。

今年上半年,创业板公司的研发总费用达到889.89亿元,同比增长3.53%,占总体收入比重提升至4.78%,其中战略性新兴产业公司的比重为5.89%,286家公司的比重大于10%,较上年同期增加22家。

虽然创业板指近期上涨了不少,但从估值上看,创业板指PE为38倍,位于25.05%的历史分位点,仍然处于历史较低的位置,仍然具备性价比优势。

我们也可以期待,这一轮回调结束后,创业板的再次跑出。

02

怎样轻松投资创业板?

虽然创业板具备投资价值,但投资门槛也是不低的。

创业板投资需要两年以上股票投资经验、开通前20个交易日日均资产10万元;创业板的高价股众多,一手100股动辄数万元,押注单一个股,既存在不可控风险,又会大量占用资金仓位。

相比之下,ETF更有性价比,资金门槛低至百元一手。

同时,在投资可调用的资金规模上看,ETF可以将基金净资产的95%投资于标的指数成分股,高于其他主动型基金。这也使得ETF更具进攻性,尤其是在牛市,能够有效获取高收益。而因为跟踪的是指数,在行情回调时,相比个股更易控制回撤。

总的来说,ETF是属于攻守兼备的投资工具,因此受到广大投资者,特别是有经验的投资者的青睐。

在本轮上涨行情中,不少ETF被疯抢,频频出现涨停,涨停后场内买不进,投资者又蜂拥到场外申购ETF联接基金。

当然,目前尚处于疯狂上涨后的回调期,波动性不小,投资者需要谨慎应对,多一点耐心,等波动性率降低,指数企稳,新一轮上涨信号明确后再入场更好。投资工具上,选择稳健的ETF,更佳。

但是这么多的创业板ETF,到底应该选择哪一个呢?

同等条件下,优先费率最低的。

因为费率这个事,对于基民来说好像数额不大,但作用其实不小。

指数基金之父约翰博格就说过:拥有一只费率最低的指数基金,最终都会击败绝大多数投资专业人士。

股神巴菲特也有过两段关于指数基金的经典论断。

一段出自1993年致股东信:通过定期投资指数基金,业余投资者竟然能够战胜大部分专业投资者。

另一段出自2007年致股东信:我个人认为,个人投资者的最佳选择就是买入一只低成本的指数基金,并在一段时间里保持持续定期买入。

为什么两位投资大佬,都钟情于低成本的指数基金?

首先,指数基金具备长期投资价值。

巴菲特就亲自实践过,2008年时,他与另一个知名投资人西德斯做过十年赌约,最终以西德斯挑选的5只对冲基金FOF落败标普500而告终;

另一个例子,是管理规模超百亿美元的内华达退休金投资基金,在很长一段时间里仅由CIO一人负责投资管理工作,但因为全部买了指数基金,一个人就轻松跑赢绝大多数投资经理。

不少知名投资人,都是指数基金的忠实粉丝,他们选择长期投资于指数基金,轻松地享受这些基金所带来的长期、稳定的资本增值。

第二,既然是长期投资,那成本自然越低越好。

别看基金费率低,但积小成多,聚沙成塔。千分之一的费率,放在以年为单位的长期里,也是一笔不小的成本,特别对于一些持仓规模较大的投资者。

另外,指数资金属于被动投资,市场如何走,能涨多少,那是市场自身的行为,即使股神也无法控制。同样的指数基金,投资者可以选择最低费率的,将交易成本降到最低,将利润最大化。

03

全行最低费率的创业板ETF

今天,有一家基金公司发布了降费公告。

它就是华夏基金,公告称旗下的创业板100ETF华夏(159957)及其联接基金(A类:006248,C类:006249)管理费率由0.50%调降至0.15%,托管费率由0.10%调整为0.05%。

骤降三分之二,直接将降成业内最低标准。

就以一百万元的ETF持仓来说,一年就可以省下4000元。

想投资创业板ETF的朋友,可以关注一下行业最低费率的创业板100ETF华夏(159957),及其联接基金(A类:006248,C类:006249)。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47