新世界发展(00017.HK):有风须得驶尽帆,行业拐点时刻,静待佳音

此前9月26日,新世界发展发布了2024财政年度业绩,与此同时,公司管理层也迎来了相关调整,并引发市场较大关注。

不过,随着业绩落地和管理层的调整尘埃落定,公司也马不停蹄对外宣告了新的业务进展。9月28日,宁波THE PARK by K11 Select迎来盛大启幕。据悉,试营业当日人潮如织,客流突破15了万人次。眼下正值国庆黄金周的到来,这一十足的消费热力可以说极大地提振了市场信心,也充分展现了新世界在操盘商业项目上的强大实力。

纵观此前公司的财报,不难看出,在面对一系列不利因素影响下,公司业绩端承受到了一定的压力,但与此同时,新世界发展整体业务基本盘仍然保持相对稳健。如今随着接连的利好政策的出台,叠加公司持续推动降杠杆、稳经营,新世界发展或也迎来了拐点时刻。

而此次宁波THE PARK by K11 Select的开业,更可视作这一拐点的标志性事件,其为公司的未来发展吹响了前进的号角。

1、业务基本盘夯实,短期承压不改长期成长潜能

来看整体业绩数据,过去一个财政年度,新世界发展来自持续经营业务的收入为357.82亿港元;毛利为128.49亿港元;来自持续经营业务的核心经营溢利为68.98亿港元;股东应占亏损为118.07亿港元。

分区域来看,香港地区物业发展收入为24.1亿港元,分部业绩5.0亿港元。香港投资物业收入为33.56亿港元,分部业绩25.36亿港元。

内地区域物业发展收入为137.13亿港元,分部业绩52.58亿港元。内地物业投资收入为18.41亿港元,分部业绩为9.55亿港元。

不难发现,受经济弱复苏及房地产市场深度调整等影响,公司在物业发展业务上遭遇着明显的压力,业绩表现并不算太理想。

但与此同时,也能够看到,公司布局的多数是核心地段的核心资产,这也让其展现了较为抗压的一面。

从内地物业发展情况来看,过去一年尽管楼市不景气,但公司仍然实现了多个项目的热销。

其中,财报提到,位于广州荔湾白鹅潭商圈的新世界·天馥,在2024年3月首开热销近200套后,成功延续红盘热销态势,来访、成交均稳居广州白鹅潭片区前列。与此同时,位于长隆-万博板块的新世界耀胜尊府,2023年开盘至今,均稳居广州在售700-800万元人民币盘中销量套数榜前列。

究其原因来看,这一成绩的取得离不开如下几个方面的因素:

一方面,公司项目布局合理,聚焦的是核心地带的核心资产,因此有着较强的抵御风险能力。特别是围绕大湾区和长三角地区这些高增长潜力区域的布局,区域的经济活力和人口流入为当地房地产市场提供了坚实的基础。

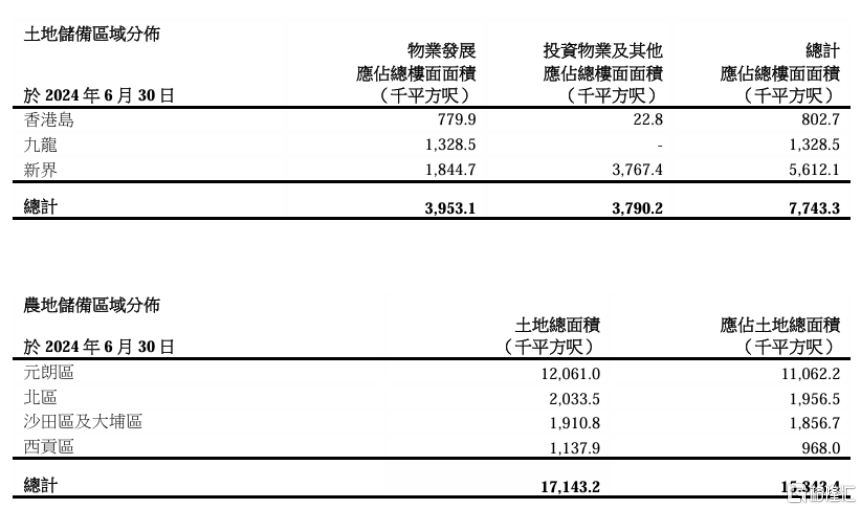

而长远来看,优质的土储布局,也为公司长期的发展奠定了基础。财报显示,截止2024年6月30日,新世界发展在香港持有应占总楼面面积约774万平方尺的土地储备可作即时发展,其中物业发展应占总楼面面积约395万平方尺。与此同时,其于新界持有合共约1584万平方尺待更改用途之应占农地土地面积,其中约90%位于“北部都会区”范围,将持续受惠于香港政府的发展规划。

(香港土地储备,来源:公司公告)

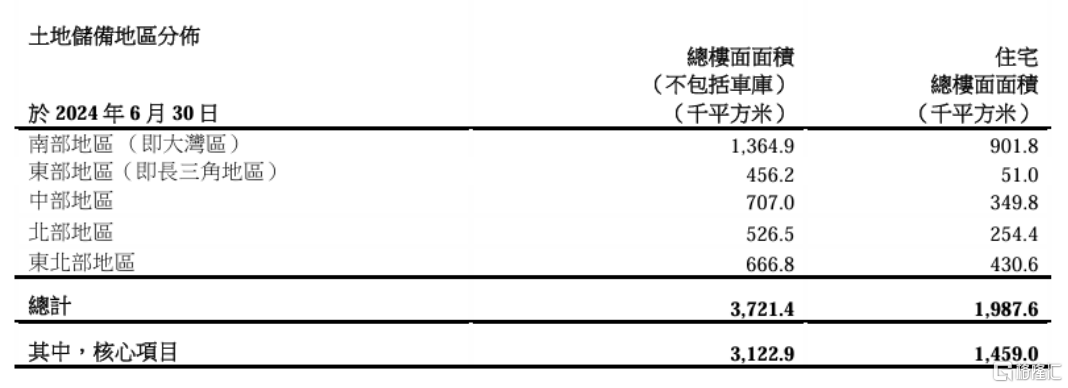

同时,内地区域来看,新世界发展持有不包括车库的土地储备总楼面面积约372.1万平方米可作即时发展,其中约198.8万平方米为住宅用途,核心物业发展项目主要分布于广州、深圳、佛山、宁波、杭州、北京等城市,不包括车库的土地储备总楼面面积约312.3万平方米,约58%位于大湾区及长三角地区,住宅约为145.9万平方米。

(中国内地土地储备,来源:公司公告)

另一方面,新世界发展凭借其长期以来在市场上积累的良好声誉,以及对高品质住宅项目的精准定位,成功满足了市场的需求。

结合行业发展趋势来看,不可否认,中国房地产市场的供需格局已经发生了深刻变化。截至2023年,中国的人均住房面积已经超过了40平方米,累计建成的住房面积达到了500亿平方米,这标志着中国房地产行业已经从满足基本居住需求转变为追求更高品质的居住体验。新世界发展正是顺应了这一市场趋势,专注于提供更优质的住宅产品,以满足人们对于更好居住条件的追求,这也是支撑其项目能够获得市场认可的关键所在。

再次,随着今年来一系列政策的出台,如限购政策的放松、首付比例的下调等,新世界发展也积极抓住了政策红利带来的窗口期,抓销售、促回款,为实现年度目标提供了有力支持。

从销售层面来看,也验证了公司取得的良好成绩。

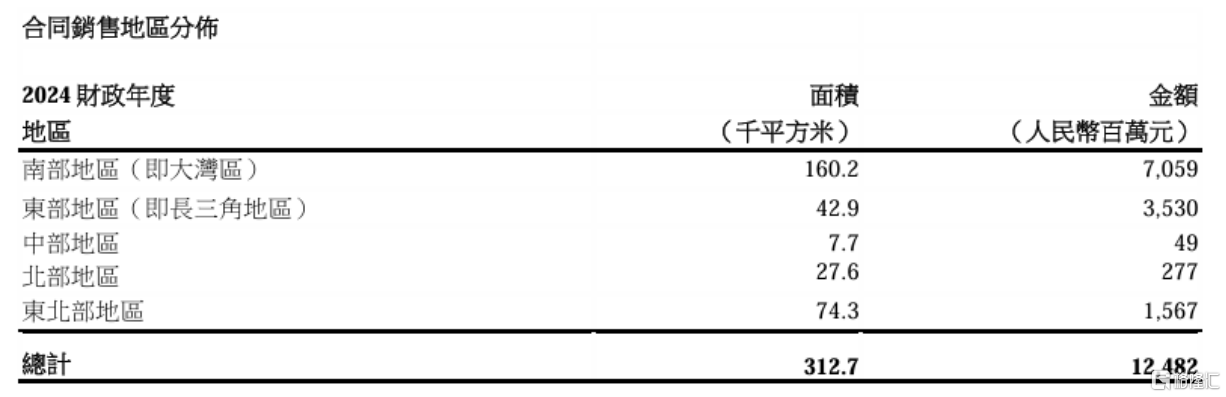

过去一个财年,公司内地整体物业合同销售额达124.8亿元人民币,合同销售面积约31.3万平方米,整体合同销售的平均住宅价格超过4.4万人民币每平方米。

此外,以大湾区为首的南部地区及长三角地区为首的东部地区贡献最大,超过85%。

(来源:公司财报)

值得一提的是,截止2024年6月30日,公司中国内地未入账之物业合同销售总收入约为163亿元人民币,将于2025及2026财政年度入账。这也为其后续兑现业绩增长提供了确定性的预期。

在财务方面,新世界发展采取了稳健的财务管理策略,通过去杠杆和降低负债来优化财务状况。截至2024年6月30日,公司的资产负债率为49.33%,仍然处在可控水平。公司流动性充裕,抗风险能力良好。截止到2024年6月30日,新世界发展可动用资金合共约463亿港元,包括现金及银行结余约280亿港元及可动用的银行贷款约183亿港元。

总体来看,新世界发展在面对市场挑战时,通过合理的项目布局、积极的市场策略和稳健的财务管理,实现了业绩的稳定增长。当前,随着政策环境的改善和市场需求的逐步回暖,公司有望在未来继续保持稳健发展势头。

2、政策驱动行业拐点确认,市场复苏之际凸显“阿尔法”能动性

在当前的宏观经济和政策环境下,新世界发展正站在一个新的发展起点上。

a、政策顺风阶段,供需两端支撑,释放贝塔机会

近期,最高层对房地产提出了新要求,“促进房地产市场止跌回稳”的表述首次出现在中央政治局会议中。与此同时,一系列政策大礼包也在加码落地,从调整住房限购政策,降低存量房贷利率,推进城市房地产融资协调机制、“加大‘白名单’项目贷款投放力度,支持盘活存量闲置土地等。

可以看到,政策围绕供需两端都在积极发力,为市场复苏提供了有利条件。

同时,从资本市场层面来看,市场向上的窗口也已经全面打开。近期,港、A房地产板块持续热络,其中,新世界发展在财报发布次日,更是大涨22%。

短期来看,房地产板块的催化在于政策,而中期层面,则更在于楼市的量价企稳。相信随着后续市场不断验证基本面修复潜力,房企估值与业绩共振的行情也将值得期待。

(来源:富途行情)

b、稳固的基本盘,业绩弹性足,凸显阿尔法优势

回到公司层面,在行业顺风阶段,市场也将更关注于有较大预期差,同时兼具安全性的房企。

就新世界发展自身的经营情况来看,公司有着稳固的经营基本盘,将持续受益外部环境的向好,以及自身经营能动性,业绩弹性释放可期。

一方面,公司的高品质项目定位和合理的市场布局,使其能够在市场回暖时迅速抓住机遇。

值得一提的是,从限购层面来看,截至目前,仅有北京、上海、广州、深圳、天津和海南仍在不同程度的执行限购政策。而伴随高层释放的积极信号后,不排除后续上述城市将会根据自身情况,进一步对住房限购政策进行优化调整。

在这一背景下,可以看到,新世界发展在北上广深均有项目布局,随着政策面释放的积极信号,也将有望为公司在销售端带来更乐观的预期。

另一方面,尽管港资地产通常维持较低的杠杆率,但新世界发展的杠杆率则较高于传统香港房企,这种相对较高的财务杠杆在市场低迷时期对公司的估值造成了压力。然而,随着行业进入顺风期,这一特点反而成为公司的优势,将其带来更大的增长潜力和弹性。

与此同时,公司物业投资业务基本盘持续巩固,商业模式不断彰显优越性。

从财报不难看到,新世界发展的物业投资业务基础正不断得到加强,其商业模式的竞争优势也日益明显。

对此,此次新上任的行政总裁马绍祥提到,K11作为集团旗下的资产和品牌,其商业模式和品牌价值在零售市场的波动中表现出了强劲的韧性。即便在过去五年零售业面临挑战的环境下,K11的利润仍然实现了10%的复合年增长率。这一成绩凸显了其商业模式的优越性和品牌的吸引力。

从过去一个财年来看,不论是香港市场还是内地市场,公司在物业投资业务上均展现出不俗的表现。

香港市场方面,K11 MUSEA销售额及总客流量分别按年上升17%及20%,整体出租率达97%。K11 Art Mall 销售额及人流分别按年上升16%及10%,整体出租率维持99%。

内地市场方面,上海K11整体出租率于年末达94%。武汉光谷K11 Select全年销售总额按年增长近一成,全年客流量双位数增长,出租率进一步增长至94%。天津K11 Select实现销售与客流分别大涨22%和41%。此外,广州云门 NEW PARK,截至2024年6月30日,项目整体出租率保持90%以上,自2018年正式亮相至今,项目日均客流更是接近10万大关。

除了物业投资外,公司在酒店业务方面,也持续兑现复苏动能。截至2024年6月30日,新世界发展在香港、中国内地及东南亚地区合共拥有17间酒店物业,提供约6560间客房。财报显示,过去一个财年,公司在香港、内地以及东南亚的酒店的营运毛利(扣除管理人费用后)按年分别增长60%、76%以及25%。

可以看到,通过在核心区域持有运营高质量的物业,新世界发展实现了稳定的收入和良好的投资回报。如今随着宏观经济的向好,市场需求的逐步回暖和政策层面的支持,公司有望持续兑现业绩增长,并为其带来更加稳健的盈利能力和市场竞争力。

最后,新世界发展的财务稳健性得到加强,受益融资环境改善,持续缓解财务压力。

尽管公司过去一段时间面临着一定的财务压力,但可以看到,管理层已经采取了一系列措施来优化财务状况,包括出售非核心资产、降低负债、延长债务平均年限等方式有效改善了财务状况。特别是近期的再融资活动,不仅缓解了公司的财务压力,还为未来的稳定运营提供了保障。

对此,瑞银的分析也指出,与2023年12月相比,新世界近期的再融资压力已有所改善,现时资本资源足以应付短期债务。

与此同时,近期花旗提到,新世界发展致力再融资,出售非核心资产及透过与国企合作把农地折现。该行估算美联储每减息1厘,按公司六成负债为浮动利息及平均利息成本5%计算,公司将可节省9亿元利息成本。

可见,随着宏观经济环境的改善和市场需求的逐步回暖,新世界发展的财务状况有望进一步得到加强,为公司的长期发展奠定坚实的基础。

3、结语

正如开头提到此次业绩公布之际一个重要的市场关注点在于公司的“换帅”动作。同时,新世界发展也向前任行政总裁郑志刚出售了K11品牌业务。

从换帅动作来看,市场普遍期待新管理层能够带领公司实现更好的业绩与发展。

同时注意到,在内地市场方面,新世界中国地产有限公司行政总裁黄少媚女士仍然将继续担任现时职务,全面负责集团在中国内地的业务并直接向新世界集团主席郑家纯博士汇报。可见,新世界“换帅”,并不影响内地地产业务的发展。

从此次业绩会上也可以看到,公司管理层对当下内地市场的发展仍然充满期待。对此,黄少媚表示,“我们投资内地的决心是坚定的。从世界各地来说都很难找到一个市场,可以连续投资40年都保持增长。短期遇到一些困难,未来依然有发展空间,值得我们继续投资。”

另外,再关注到出售K11品牌业务这一动作,对此新任行政总裁马绍祥介绍提到,在商业的角度,地产商或业主将物业外判与专业公司管理是世界大势所趋,不少酒店集团也是这个做法,营运成本及管理上可以发挥更大的效益,管理公司及业主的目标一致,提升项目回报率,达致双赢的效果。

实际上,考虑到郑志刚作为K11品牌的创始人,通过这次出售,其将能够利用K11的品牌力量,采用轻资产模式进一步扩展业务,探索更多的商业潜力。而对于新世界发展而言,这次出售是一次战略性的资本运作,它为公司带来了即时的资金流入,同时保留了K11品牌的相关权益和资产的升值潜力。此外,通过聚焦主业,也将有助于提高公司的运营效率和资产回报率,使其能够更快速地响应市场变化,抓住新的增长机会。

总的来看,如今,随着行业迎来新的发展契机,公司管理层调整到位,有理由相信新世界发展将持续顺风而行,带给市场更多的期待。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56