托普云农发行价14.50元/股,10月8日网上、网下申购,预计募资额约3.09亿元

日前,浙江托普云农科技股份有限公司(以下简称“托普云农”)披露了发行公告,确定创业板上市发行价14.50元/股,发行市盈率11.73倍,而该公司所在行业最近一个月平均市盈率为33.79倍。

2024年10月8日进行网上、网下申购。预计发行人募集资金总额约为3.09亿元。申购简称为托普云农,申购代码为301556。

托普云农保荐人为国泰君安证券,联席主承销商为广发证券。网下询价过程中,联席主承销商通过深交所网下发行电子平台收到240家网下投资者管理的4561个配售对象的初步询价报价信息,报价区间为13.80元/股-18.93元/股。

报价信息表显示,上海宽远资产管理有限公司管理的4只基金报出13.80元/股最低价,被低价剔除;富荣基金管理有限公司管理的2只基金报出18.93元/股最高价,被高价剔除。

剔除无效报价后,经托普云农和联席主承销商协商一致,将拟申购价格高于18.55元/股(不含18.55元/股)的配售对象全部剔除;拟申购价格为18.55元/股、申购数量等于630万股且申购时间同为9月26日14:33:43:874的配售对象中,按照深交所网下发行电子平台自动生成的配售对象顺序从后到前剔除43个配售对象。以上过程共剔除45个配售对象。

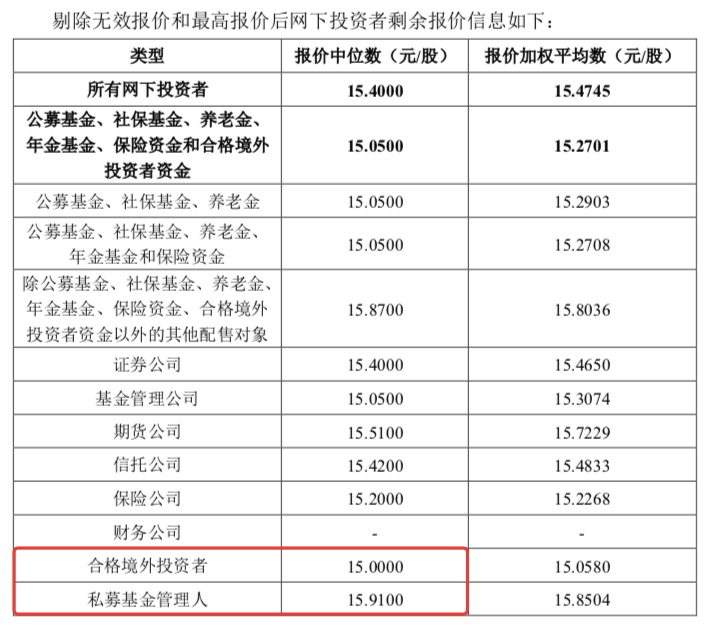

剔除无效报价和最高报价后,参与初步询价的投资者为239家,配售对象为4474 个,全部符合《初步询价及推介公告》规定的网下投资者的参与条件。 据统计,合格境外投资者报价中位数最低,为15元/股;私募基金管理人报价中位数最高,为15.91元/股。

托普云农主要业务系通过运用物联网、人工智能、大数据等新一代信息技术与农业深度融合,主要采用布局智能硬件设备、搭建农业物联网项目、建设信息化软件平台项目的综合服务形式,为农业领域相关的政府部门、企事业单位、科研院校等提供数据采集、分析决策、精准执行、科学管理服务。

公开资料显示,托普云农招股书中披露的募集资金需求金额为2.86亿元,本次发行价格14.50元/股对应的募集资金总额为3.09亿元,扣除预计发行费用7568.74万元(不含增值税)后,预计募集资金净额为2.33亿元,低于前述募集资金需求金额。

2021年至2023年,托普云农实现的营业收入分别为3.32亿元、3.75亿元和4.59亿元,实现的归母净利润分别为0.73亿元、0.93亿元和1.15亿元。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26