收购ZT systems改善了AMD的AI定位

AMD收购ZT systems,而有外国分析师认为,这将大大加强AMD的市场竞争力。

作者:Envision Research

收购ZT的影响

8 月 19 日,AMD 同意以价值 49 亿美元的现金和股票交易收购 ZT Systems,其中包括根据某些交割后里程碑事件支付的高达 4 亿美元的或有付款。 AMD 预计,到 2025 年底,该交易将在非 GAAP 基础上实现增值。战略收购将为 AMD 提供行业领先的系统专业知识,以加速优化机架规模解决方案的部署,从而在 2027 年实现 4000 亿美元的数据中心AI加速器机会。

首先,正如上述新闻稿所概述的那样,AMD现在认为,到2027年,其TAM将达到4000亿美元。当然,在一个正在经历快速和非线性变化的部门作出预测是困难的。还有其他预测表明,市场规模或大或小。

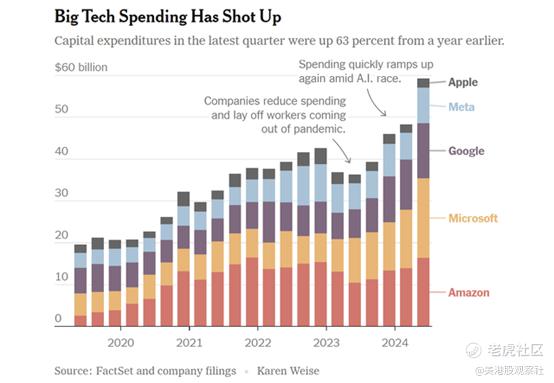

所以在这里将更多地依赖于目前已经发生的事情。首先,所有大型科技公司都大幅增加了与AI相关的支出,这是事实。根据《纽约时报》提供的以下数据,2024年第二季度的资本支出比去年同期增长了63%。仅5家公司(苹果、亚马逊、Meta、微软和谷歌)在该季度的总支出就接近600亿美元(如果按这个水平年化,每年大约2400亿美元)。因此,根据这些支出的规模和增长率来判断,市场规模真的可能像AMD所看到的那样,到2027年达到4000亿美元。

接下来,通过整合ZT Systems的专业知识和产品阵容,预计AMD将显著加强其在AI领域的定位。更具体地说,它能改善系统级集成,缩短其AI解决方案的上市时间。此外,这次收购还将使AMD能够利用ZT Systems现有的客户群和技术诀窍,扩大其在超大规模市场的影响力。因此,预计AMD将更好地定位以与英伟达竞争。

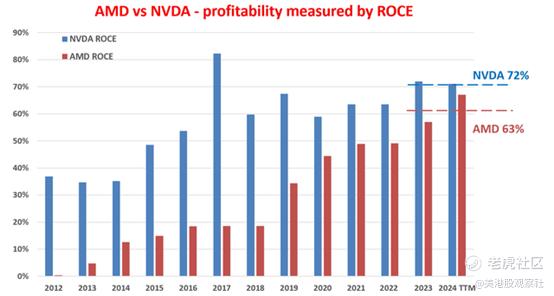

过去,AMD在AI市场份额和整体盈利能力方面一直落后于英伟达。然而,差距正在缩小。作为一个例子,下一个图表比较了两家公司过去的ROCE。如前所述,自2012年以来,英伟达一直保持着比AMD更高的ROCE。特别是,由于AI技术的快速发展,英伟达的ROCE在最近1~2年的水平上出现了大幅增长,并在2023年超过了70%(平均约为72%)。AMD过去两年的平均ROCE“仅”约63%,明显低于英伟达。然而,正如你所看到的,差距正在缩小。由于上述原因,预计由于收购ZT,这一差距将进一步缩小。

AI需求预计将在未来几年保持强劲

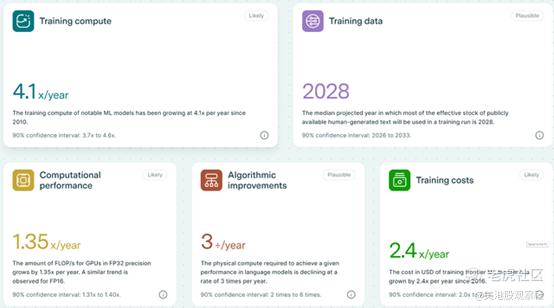

另一个对收购和TAM的预测持乐观态度的催化剂是开发和部署大型语言模型(LLM)需求的加速。多年来,需求一直呈指数级增长,从EpochAI提供的最新数据来看,这一趋势仍在持续。也就是说,自2010年以来,训练机器学习模型的计算需求以每年4.1倍的速度增长。值得注意的是,大多数公开可用的人工生成文本的有效库存将用于训练运行的中位数预测年份是2028年。为了满足这种令人难以置信的需求,计算成本无论是以CPU/GPU小时还是以美元衡量,都很可能在未来几年继续呈指数级增长,为AMD提供强劲的推动力。

刚接触这个话题的读者可能很难相信某样东西能以每年4.1倍的速度持续增长多年。事实上,这样的增长意味着每6个月翻一番,这是令人难以置信的。然而,在更广泛的背景下,它变得更加可信。

LLM是生成性AI应用的基石。到目前为止,趋势是更大的模型具有更多的参数,可以带来更高的准确性和更广泛的应用范围。当前模型的特征参数大约为2万亿。作为一个参考点,人脑有超过100万亿的突触连接,在我们可以让AI算法在某种程度上接近真正的智能之前,还需要几次翻倍。

至于下行风险,该股票的市盈率高达48倍,如下面的图表所示。在如此高的市盈率下,投资者可能会遭受可观的短期价格调整。然而,从长远来看,预计AMD的每股收益将显著增长,因此市盈率应该会迅速缩小。值得注意的是,从2024年到2026年,AMD的每股收益预计将增长2.7倍。目前,基于2024财年每股收益的远期市盈率约为48倍,正如刚刚提到的。随着每股收益估计的增加,预计远期市盈率将在2025财年下降到大约30倍,在2027财年降至20倍以下。

作为另一个下行风险,虽然对AMD和ZT系统之间的长期协同效应持乐观态度,但收购可能会在短期内造成利润压力。除了需要现金和股票来融资交易外,还预计在交易完成后,在收购在2026年之前对每股收益产生增值之前,会有一些额外的运营和整合费用。然而,这些盈利逆风只是暂时的。

总之,积极的方面超过了消极的方面。特别是ZT收购将大大加强AMD在AI方面的战略地位,以在未来几年与英伟达竞争。市场共识预计从现在到2027财年,每股收益将增长2.7倍。这个预测可能没有完全捕捉到了这里的潜力,根据文章分析的因素来判断。这些因素包括AMD扩大ROCE的潜力,加强其数据中心AI加速器阵容,并利用LLM的强劲需求。

$美国超微公司(AMD)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33