美国雅保还需要漫长的等待

美国雅保的复苏并没有来临,相对于标普500表现再次不佳。然而,有外国分析师认为,美国雅保已经触底,公司的基本面也企稳。接下来要做的,或许就是漫长的等待了。

作者:JR Research

成本优势不足以抵消周期性低迷

对于寻求美国雅保复苏持续触底的投资者来说,可能再次感到失望。因为市场的悲观情绪可能已经达到顶峰。预计下半年的复苏并没有如期实现,导致相对于标普500指数的相对表现再次不佳。

华尔街的预测表明,美国雅保通过2026财年的复苏机会仍然存在。然而,关键地理市场中电动汽车增长率的急剧放缓,甚至在像美国雅保这样的领先锂矿商中也抑制了购买情绪。尽管美国雅保拥有非常有利的一体化锂矿开采和加工组合,但它仍然非常容易受到锂矿行业周期性变化的影响。因此,美国雅保的盈利能力受到了重创,可能到2026年才会出现增长拐点的机会。

恢复自由现金流盈利能力并非迫在眉睫

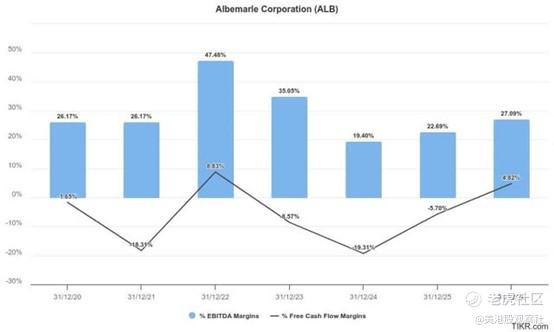

如上图所示,在锂价格于2022年见顶后的整个周期中,美国雅保调整后的EBITDA盈利能力保持相对强劲。尽管如此,该公司的自由现金流盈利能力已大幅下滑,预计今年将见底。尽管有复苏的可能性,但该公司预计要到2026财年才能实现自由现金流盈利,这加大了未来两年的潜在执行风险。

美国雅保强调了其在经济下行周期中提供稳定现金转化率的承诺。因此,美国雅保公布的营业现金转换率为94%。此外,该公司预计全年现金转换率约为50%。第二季度调整后的EBITDA杠杆率为2.1倍,远低于协议规定的5倍上限。再加上对运营框架的审查,美国雅保提高盈利增长的能力似乎是合理的,这支撑了其复苏潜力。

因此,预计市场可能会考虑这些操作调整是否有助于推动自由现金流反弹,并受到锂矿同行调整的支撑。尽管管理层表现出信心,认为下半年锂的价格将大幅上涨至每公斤15美元,但这一预期尚未实现。锂价一直徘徊在每公斤10美元附近,表明市场似乎不愿接受美国雅保的信心。

此外,镍的竞争定价动态也可能鼓励从LFP之前的定价优势中转变,因为电动车供应链遭受了巨大打击。因此,支撑乐观情绪比预期的更具挑战性,需要在2024年剩余时间保持谨慎。此外,直接锂提取的威胁增加可能会为美国雅保的潜在复苏引入更高的执行风险,降低了其成本优势锂矿开采和加工操作的好处。

动量已经改善

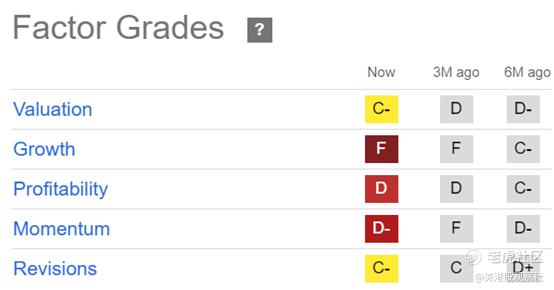

尽管美国雅保的看涨论点已经减弱,但过去六个月其长期触底论点并没有显著恶化。尽管由于2024年复苏乏力,华尔街对美国雅保的估计已经下调,但美国雅保的动量评级在过去三个月有所改善(从"F"提高到"D-")。此外,其估值也有所改善(从"D"提高到"C-"),证实了长期触底的观点。

此外,美国雅保在二季度展示了强劲的体积增长,其关键的能源存储部门实现了37%的同比增长。虽然体积增长并未缓解实现价格的崩溃,但它证明了公司满足需求的能力。在电动汽车长期增长复苏的支撑下,耐心的投资者可能会发现当前的低迷周期对于选择美国雅保受到打击的论点具有吸引力。

美国雅保前景如何?

此外,美国雅保的长期价格走势越来越表明其长期底部已经到位。自2024年8月以来,买家拒绝了进一步的卖出力度,因为美国雅保试图保持在其关键的200个月移动平均线之上。因此,它仍然可以确认在2020年10月之前的长期低点上方的底部。

与在2022年底购买其周期性高点的投资者相比,积累美国雅保仓位的风险已经显著降低。然而,其相对表现不佳也削弱了其复苏论点,即使标准普尔创下新高。

因此,投资者应该考虑重新分配到其他潜在更高增长的机会。尽管美国雅保的长期底部没有改变。

$美国雅保(ALB)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33