回顾过去六次宽松周期 市场期待鲍威尔实现格林斯潘式的软着陆

交易员们在回顾1995年时的情形来帮助他们应对四年来的首次降息。在1995年,当时担任主席的艾伦·格林斯潘带领美联储实现了罕见的经济软着陆。

就像大约30年前一样,现在债券和股票也在关键的美联储政策会议前上涨。但是对现任的美联储主席杰罗姆·鲍威尔而言,这一次的核心问题是降息25个基点抑或是50个基点对美国经济最有利。

景顺首席全球市场策略师Kristina Hooper表示,随着美联储在美国大选前夕开始放松政策,美国经济看起来势将避免陷入衰退。

“一旦美联储开始降息,就将会带来心理作用,”她说。“这将起到支持作用。”

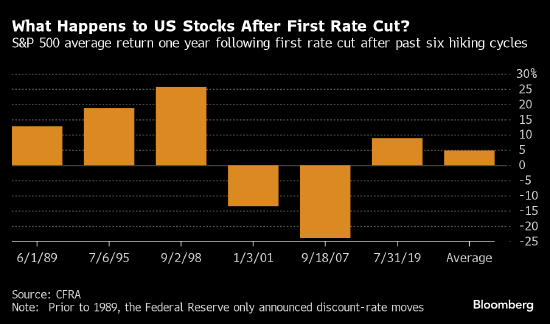

对1989年以来六次美联储政策宽松周期的市场表现进行分析后发现,标普500指数、美国国债和黄金通常在美联储开始降息时上涨。

数据显示,在美联储开始降息后的六个月,标普500指数平均上涨了13%,2001年和2007年的经济衰退时期除外。

与此同时,在美联储的宽松周期中,短期美国国债的表现通常优于较长期债券,导致收益率曲线陡化。首次降息6个月后,10年期和2年期国债收益率之差平均扩大了44个基点。

在过去六次周期中,有四次黄金都为投资者带来了回报。美元和石油则有涨有跌。

当然,交易员们对未来几个月的情况还远远没有信心。因为美联储踏上降息之路后不久,前总统唐纳德· 特朗普就将与现任副总统卡玛拉·哈里斯在11月大选中对决。

两位候选人提出了截然不同的经济议程,但取决于国会议员的选举结果,两人都有能力给全球市场带来重大影响。

富达国际的宏观与战略资产配置全球主管Salman Ahmed认为,软着陆是最有可能出现的情况。部分上出于选举相关的风险,他将美国市场评级从超配下调至中性。“选举将很重要。这可能是一个独特的周期。”

共和党总统候选人特朗普已承诺征收高额税率并延长减税措施,这种政策组合被视为利好美元、利空债券。高盛集团经济学家表示,特朗普的进口税率措施一旦实施,可能会推高通胀。

特朗普承诺将联邦公司税率从21%下调至15%,这将利好企业盈利。相比之下,他的民主党对手哈里斯提议将税率提高到28%,高盛经济学家称这将使企业利润减少约5%。

回到1995年

在1989年以来的六次宽松周期中,只有两次——分别是1995年和1998年——美联储成功避免了经济立即滑坡。这一次美国股票和债券市场预计美联储将实现1995年式的软着陆。

当时格林斯潘和他在美联储的同事在短短六个月内将利率从6%下调至5.25%。美国国债收益率在首次降息后的12个月内上升,债券的总回报落后于现金。

这一次,美联储官员已经将基准利率的目标区间维持在5.25%-5.5%长达14个月,但决策者一直没有承诺将会采取激进的行动。

债券交易员预计未来12个月美联储将降息超过2个百分点,标普500指数距离历史高点仅一步之遥,信用利差接近历史低点。

让投资者对软着陆抱有希望的是家庭和企业的资产负债表都很强劲。公司利润和家庭财富处于纪录高位,使得它们不易受到经济冲击的影响。

“经济和市场面临的大问题已经不再是通胀,而是高利率,” BMO Wealth Management首席投资官Yung-Yu Ma表示。“现在通过降息,美联储或许会解决这个问题并防止经济下滑。”

这使得交易员为借贷成本降低同时经济表现相对坚韧的情况做准备。

美国银行和EPFR Global的最新股票流动数据显示,资金轮动流入公用事业和房地产这两个与经济密切相关的重要板块。历来只要经济增长强劲,这两个板块就会从降息中受益。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33