就在今晚!欧央行“二降”似乎板上钉钉,明年再降息5次?

今晚20点15,欧洲央行将公布利率决议。

市场普遍预期,欧央行可能又会抢在美联储前,再度降息25个基点。

投资者也试图在随后欧央行行长拉加德的讲话中,寻找有关进一步放松货币政策的线索。

就在欧央行即将摊牌之际,欧股今日开盘上涨。

英国富时100指数涨1.11%,法国CAC40指数涨1.04%,德国DAX指数涨1.14%,意大利富时MIB指数涨1.15%,欧洲斯托克50指数涨1.4%。

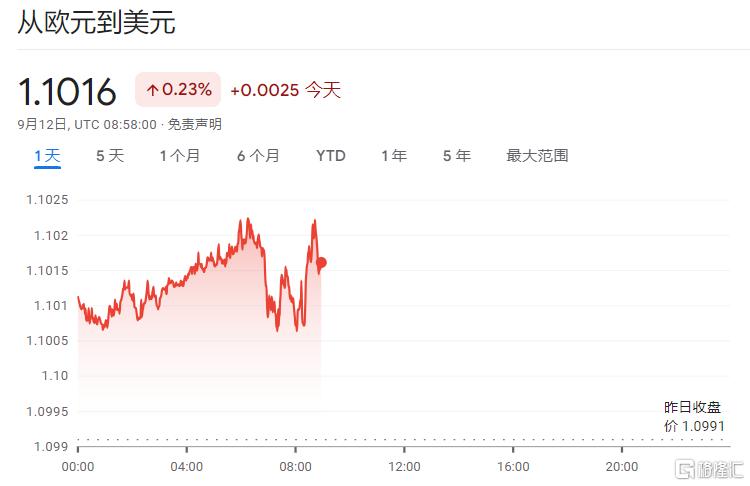

欧元仍保持复苏势头,欧元/美元现小幅上涨0.23%,报1.1016。

接下来,欧元/美元的命运将取决于欧央行对9月以后利率的展望。

“二降”板上钉钉?

市场对于欧央行9月二度降息的预期,似乎并无太大争议。

据预测,欧洲央行或将存款机制利率下调25个基点至3.50%,主要再融资利率和边际贷款利率将下调60个基点。

也就是说,如果存款机制利率下调25个基点,主要再融资利率将从4.25%下调60个基点至3.65%,边际贷款利率也将从4.50%下调60个基点至3.90%。

近来,几乎所有的欧洲央行发言人都证实,他们希望降低利率。

自6月降息、7月按兵不动以来,欧元区通胀明显降温,重新接近央行2.0%的目标。

此前,欧盟统计局的数据显示,8月的通胀率为2.2%,创下三年来新低。

但核心通胀率则仍处于2.8%的较高水平,服务业通胀仍是推动欧元区核心通胀的“罪魁祸首”。

第二季度,欧元区经济增速放缓,GDP不及预期,就业增速、工资增长也放缓。

数据显示,欧元区协商工资在2024年第二季度以3.55%的年率增长,而今年第一季度则增长了4.74%。

一些列数据表明,周四的降息似乎是必然的。

因此,欧洲央行对于未来政策路径以及通胀展望将成为市场对未来降息定价以及欧元下一步走势的关键。

但经济学家预计,考虑到市场定价,欧洲央行在本次会议上可能会提醒投资者,欧元区的通胀尚未完全克服,这意味着目前不太可能加速降息。

如何影响市场?

值得一提的是,此次欧央行会议的召开时间距离美联储9月会议仅剩几天,预计美联储即将开始自己的降息周期。

今年6月,欧央行打响降息“发令枪”,这是自2019年9月以来时隔五年的首次降息。

也是在这轮全球央行降息潮中,抢跑了英国央行和美联储,继加拿大央行后,成为G7成员国中第二个降息的央行。

不过,随后欧央行透露,并不急于进一步降息,下次降息需更多数据支持。随后,7月欧央行便如期按兵不动,维持三大关键利率不变。

但经济学家们预计,欧洲央行今年将再降息两次,最有可能是在9月和12月。

对此,道明证券分析师表示,本周降息25个基点几乎是板上钉钉的事。

其指出,重要的是9月以后的指导方针,届时双方都面临巨大压力。工资增长和服务通胀保持强劲(鼓舞鹰派),而增长指标则趋于疲软(鼓舞鸽派)。

“拉加德不太可能排除 10 月降息的可能性,但季度降息可能更符合新的预测。”

美国银行全球研究欧洲经济学家Evelyn Herrmann称,由于通胀继续低于预期,预计欧洲央行的降息可能会持续至2026年。

他预计,周四欧洲央行将在指引不变的情况下将存款利率下调25个基点,随后在12月再降息25个基点,并在2025年再降息5次。

那么,欧央行接下来的动作对市场会影响几何?

今晚,拉加德可能会坚持央行依赖数据的立场,不会对下一次降息做出明确回应。

除非政策声明或拉加德暗示今年最后一个季度将进一步降息,否则欧元/美元的复苏将进一步加速。

反之,如果预测显示通胀和经济增长前景均下调,欧元可能会再次面临抛售压力。

与此同时,拉加德对通货紧缩进程的信心增强也可能重新点燃欧元抛售者。这些因素可能会加倍鸽派预期,助长欧元/美元近期跌势的恢复。

美银策略师Sphia Salim表示,欧洲央行周四的任何鸽派转变都将支持欧元区债券收益率走低。

但如果欧洲央行强调增长或中性利率评估的更多不确定性,那么三至五年期债券的重新定价空间更大。

展望未来,美国银行预计欧元可能会更多地受到美联储影响。

该行对美联储的降息次数持谨慎态度,但美国软着陆和风险情绪将推动美元从高估值水平回落,因此美国银行预计到年底欧元兑美元汇率将达到1.12。

而欧洲央行的影响可能会在其他交叉盘中更为明显,美国银行对欧元兑瑞郎和欧元兑日元持乐观态度,但认为欧元兑英镑、澳元、纽元的反弹将会消退。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56