三桶油分化,中海油涨超1%,中石油、中石化下穿250日线,“月月评估分红”港股通红利30ETF(513820)涨超1%,红利内部配置逻辑大科普!

2024年9月12日,港股红利板块回暖,中证港股通高股息指数(930914)探底回升,当前涨1%,成分股多数上扬,石油板块分化,中海油午后走强,当前涨超1.11%,中石化、中石油延续阴跌,其中中石油本周一(9日)已下穿250日均线,中石化今日盘中跌穿250日均线;银行板块回暖,中国银行、农业银行涨超2%,工商银行涨超1%,建设银行微涨;地产链、航运板块均分化,海丰国际大涨4%领跑指数,海螺水泥强势跟涨,建发国际集团跌超2%。

热门ETF方面,“月月评估分红”的港股通红利30ETF(513820)深蹲反弹,午后拉升,当前涨1.11%,有望终结8连阴!

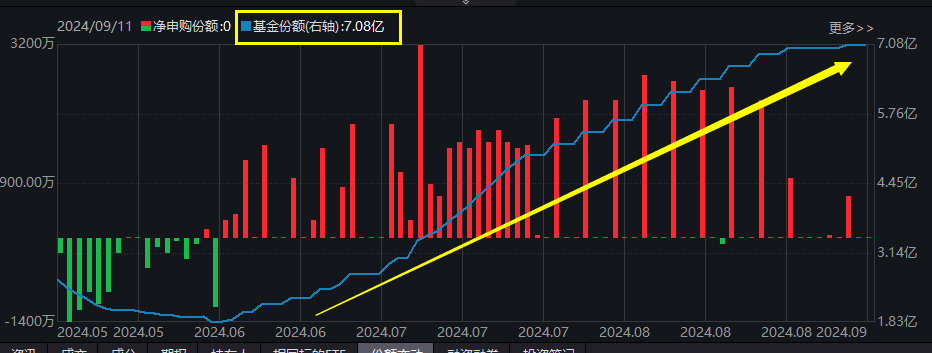

图片来源:Wind

基金规模方面,自6月份以来,港股通红利30ETF(513820)份额持续爬坡,屡创新高,当前已超7亿份,基金最新规模6.42亿元,高居同指数ETF第一!资金借ETF布局港股通高股息资产意图明显。

图片来源:Wind

资料显示,在全市场所有港股红利类ETF中,港股通红利30ETF(513820)为第一只明确提出“月月评估分红”的ETF。值得注意的是,港股通红利30ETF(513820)自5月上市以来,已连续2个月分红,2024年7、8月的分红方案分别为每10份派0.05元和每10份派0.04元,累计派息474.20万元。通过分红,为投资者提供较为可预期的现金流回报,提升投资体验和获得感。

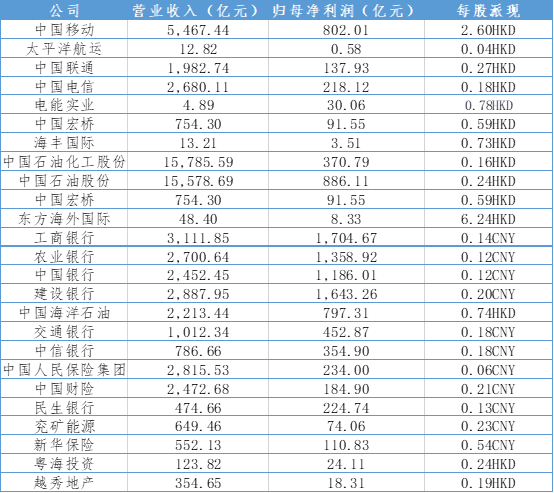

港股通红利30ETF(513820)标的指数年度股息率连续三年超过8%,2021~2023年分别为8.7%、11.1%、9.2%。2024年中报收官,港股通红利30ETF(513820)标的指数成分股中,截至当前已有26家公司公布中期分红计划,中证港股通高股息指数(930914)高股息活力延续:

数据截至2024年9月5日

近期红利板块整体回调,其中银行、石油石化等板块均重挫。机构借鉴日本资本市场经验,认为当下市场风格切换的条件尚未形成,红利风格仍然有望中长期向好。具体到两类红利资产中,机构指出,国内外有望对资源实物的消耗形成共振,带动资源类红利板块景气上行,对于牌照类红利板块,在基本面稳健和国企“压舱石”地位凸显的背景下,也仍然具备韧性。

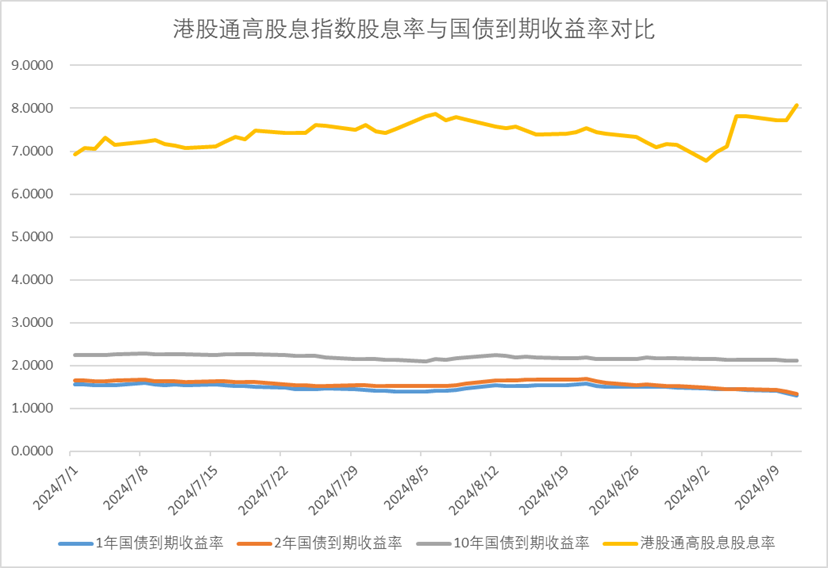

【红利风格切换需耐心等待更多右侧信号】

天风证券认为,参考日本股市长周期走势,高股息超额的长周期反转条件或有两类信号:一是长期国债利率中枢不再下行,二是高股息板块股息率进一步提升受阻 。结合当前,长期风格切换需耐心等待更多右侧信号,“耐心资产”等高股息方向或仍相对占优。(来源于天风证券《红利落,万物生? | 天风策略政策吴开达团队》)

德邦证券认为,对于红利资产,在结构上,主要把握经济上游的资源类红利(如煤炭、石油石化)以及与国计民生密切相关的牌照类红利(如银行、交通运输、公用事业、通信)两类资产。

【制造业有望逐步复苏,提振资源类红利板块景气】

其一,对于经济上游的资源类红利,可以分国内和全球两个维度看,两者对资源实物的消耗有望形成共振。就国内而言,当前宏观经济中的一大关键特征就是实物端相对价格端、生产端相对需求端的极大韧性,这一宏观图景或难以在短期发生逆转;而从全球角度看,随着 Powell 在 Jackson Hole 会议上进一步“放鸽”,美联储 9 月降息已然箭在弦上,全球制造业有望走向逐步复苏,或将进一步带动实体经济对于上游大宗资源品的需求。

【风险偏好下行和国有经济地位凸显驱动牌照红利板块韧性】

其二,对于与国计民生密切相关的牌照类红利,可以从市场定价和国有经济地位两个角度看待这类资产。从资产定价的角度讲,资金对此类红利的追逐最能体现市场风偏的转变为相对“确定性”,这类红利资产是更加典型的短久期资产,确定性更强。观察盈利的行业分布可以发现,非金融牌照类红利上市公司的归母净利润占比近年也在提升,银行的利润份额则保持相对稳定,可见这种确定性亦有基本面支撑。背后更深层的逻辑可以从国有经济地位的角度出发来理解,当前国有企业和国有经济的压舱石地位愈发凸显,牌照类红利行业中的央国企市值占比普遍超过 70%,在资本市场中同样举足轻重。(来源于德邦证券《宏观专题:宏观视角看“红利”》)

买红利,更多“聪明投资者”选择“月月评估分红“的港股通红利30ETF(513290):

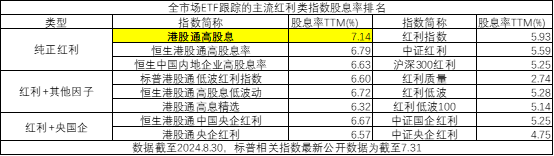

1、高股息率、红利支付率:标的指数股息率同类领先,2023年股息率超9%,截至7月底股息率达7.47%,居所有主流港股红利类指数前列。年度红利支付率上看,港股通高股息指数的加权平均红利支付率超60%,明显高于其他同类指数。

2、估值更为合理:港股估值相比于A股更低,安全边际更加充分。

3、稳定可预期的高水平分红:全市场首只“每月分红评估”的港股红利类ETF,一年可最多分红12次,同指数ETF产品规模最大。

4、行业平衡、成份股聚焦:行业分布均衡,成份股30只,聚焦优质高股息龙头。

“低利率”和“资产荒”下,不妨关注“月月评估分红”的港股通红利30ETF(513820),股息收益相对确定,安全边际更充分!更有联接基金(A:501305;C:501306)方便场外投资者7*24申赎、定投。

风险提示:基金有风险,投资须谨慎。“月月评估分红”指基金管理人每月可对基金份额净值增长率和标的指数同期增长率进行评估,基金收益评价日核定的基金份额净值增长率超过标的指数同期增长率时,可进行收益分配(详情参见基金合同)。本资料仅为宣传材料,不作为任何法律文件。投资有风险,基金管理人承诺以诚实信用、勤勉尽职的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示未来表现,基金管理人的其他基金业绩和其投资人员取得的过往业绩并不预示其未来表现。投资人应当仔细阅读《基金合同》、《招募说明书》和《产品资料概要》等法律文件以详细了解产品信息。以上基金属于中等风险等级(R3)产品,适合经客户风险承受等级测评后结果为平衡型(C3)及以上的投资者,客户-产品风险等级匹配规则详见汇添富官网。在代销机构认申购时,应以代销机构的风险评级规则为准。本产品由汇添富基金管理股份有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。本基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本宣传材料所涉任何证券研究报告或评论意见在未经发布机构事前书面许可前提下,不得以任何形式转发。所涉相关研究报告观点或意见仅供参考,不构成任何投资建议或咨询,或任何明示、暗示的保证、承诺,阅读者应自行审慎阅读或参考相关观点意见。

以上内容与数据,与界面有连云频道立场无关,不构成投资建议。据此操作,风险自担。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56