华源证券:给予洛阳钼业买入评级

华源证券股份有限公司田源,田庆争,项祈瑞近期对洛阳钼业进行研究并发布了研究报告《持续并购,打造中国“嘉能可”》,本报告对洛阳钼业给出买入评级,当前股价为6.56元。

洛阳钼业(603993) 投资要点: 持续并购,打造中国“嘉能可”。公司早期以钼钨业务为主,在2012年A股上市以后,开始积极海外并购进行资源布局。公司先后完成Northparkes铜金矿山、巴西铌磷业务、刚果(金)Tenke铜钴矿山、刚果(金)KFM铜钴矿等的收购,实现了从国内钼钨龙头到世界矿业巨头的转变。目前拥有三大世界级优质资产,分别为:刚果(金)铜钴资产-TFM和KFM铜钴矿,铜储量920.8万吨金吨、钴144.1万金吨;巴西铌磷资产-铌储量54.4万吨、磷储量2328.3万吨;中国钨钼资产-钼32.8万金吨、钨2.84万吨。此外收购埃柯森IXM,全球前三的金属贸易商,业务覆盖全球80多个国家,专注于铜、锌、铅和贵金属精矿及精炼铜、锌、铝和镍的贸易,实现矿山-IXM-终端加工厂或冶炼厂或消费用户的全球布局。 降息周期下,看多金属价格。对比2023年12月、2024年3月和2024年6月美联储点阵图,2024年降息概率持续增大,但降息幅度逐步降低,根据24年6月最新的点阵图显示,19名官员中有15名认为24年降息25bp-50bp,其中7名官员认为降息25bp,8名官员认为降息50bp。截至2024年9月11日,根据30天联邦基金期货定价数据,市场定价年内降息25bp的概率为69%,降息50bp的概率为31%。全球进入降息周期为大概率事件,后续看多金属价格。 铜方面:矿端收缩逐步向下游传导,铜价有望持续上行。我们认为矿端收缩原因在于:矿端供给趋近尾声,2024年年中后,几乎无新增;矿端扰动加大,2024年或进入罢工集中爆发期。在不考虑矿端扰动的情况下,2024-2026年矿山产铜分别为2401万吨、2480万吨和2542万吨,同比分别增长4.5%、3.3%和2.5%,全球供给拐点或在2024年。从绝对增量来看,2024年增量主要来自南美和非洲,且主要供给释放集中在上半年,而南美2024年进入罢工集中期,其增量或低于预期。且随着冶炼厂因加工费下滑出现亏损减产,矿端短缺或于Q4季度传导至金属端,铜价有望持续上行。 钴方面:从钴的供需平衡情况看,2023年-2024年仍是钴供给集中释放期,且需求端磷酸铁锂对三元替代持续增强,钴需求增速降低。2024年仍延续过剩格局,钴价已跌至行业成本线附近,行业出清进行中。 盈利预测与估值:随着KFM和TFM项目投产铜钴放量,我们预测公司2024-2026年归母净利润分别为111/132/146亿元,对应的PE为13/11/10x。我们选取A股铜钴相关公司作为可比公司,根据Wind一致预期,可比公司2024-2026年平均PE分别为12/10/8x。作为全球矿业巨头,随着TFM和KFM项目投产铜钴产量的持续放量,公司盈利有望迎来大幅提升,享有一定的估值溢价。首次覆盖,给予“买入”评级。 风险提示:需求波动风险;项目建设不及预期风险;金属价格波动的风险;项目所在国政治风险。

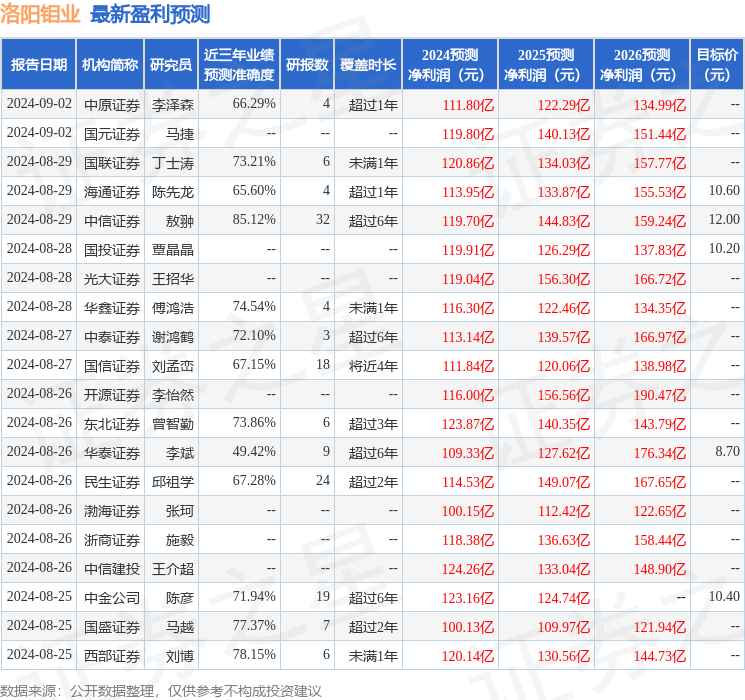

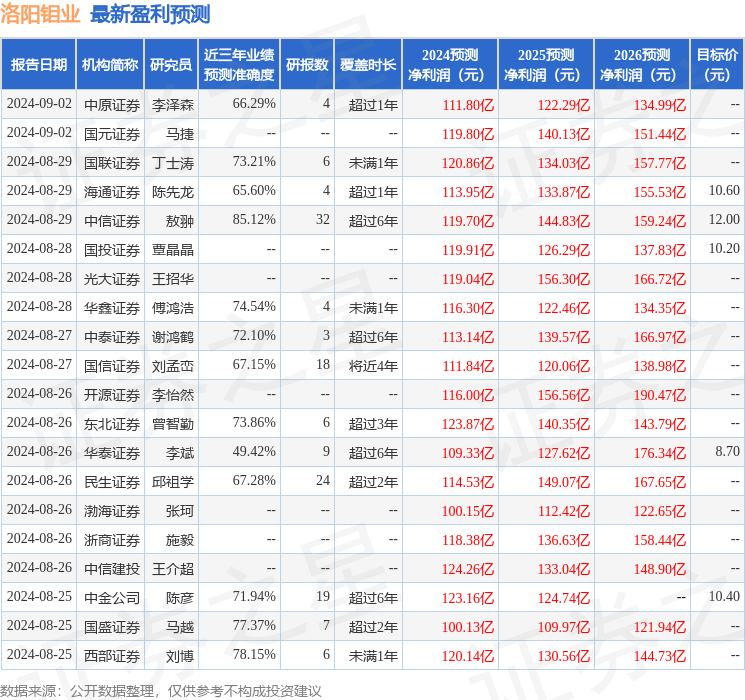

证券之星数据中心根据近三年发布的研报数据计算,中信证券敖翀研究员团队对该股研究较为深入,近三年预测准确度均值高达85.12%,其预测2024年度归属净利润为盈利119.7亿,根据现价换算的预测PE为11.93。

最新盈利预测明细如下:

该股最近90天内共有25家机构给出评级,买入评级19家,增持评级6家;过去90天内机构目标均价为10.4。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26