Energy Transfer在变得更好

有外国分析师认为, Energy Transfer的财报很不错,能看到Energy Transfer一直在变好。

作者:Roberts Berzins

除了AI对于能源的庞大需求之外,Energy Transfer的部门看涨观点是基于接近8%的极具吸引力的股息收益率,并得到强劲现金流的支撑,其中相当一部分可以用于并购、有机资本支出或股票回购活动。换句话说,这不仅关乎股息,也关乎增长潜力。

6月份以来,Energy Transfer的表现大体上与相关指数一致,实现了不错的总回报。其中一半的回报可以由股息(或分配)来解释,这意味着股价仅上涨了约2.5%。

从股价的角度来看,没有任何实质性的变化,但是,从二季报的信息来说,这些涨幅或许太弱了。

逐步改善的基本面

2024年第二季度的收益报告包含了一些非常令人鼓舞的信号,这应该会使Energy Transfer的股价在这段时间内大幅上涨,而不仅仅是2.5%。

例如,第二季度调整后的EBITDA为37.6亿美元,而去年同期为31.2亿美元。如果我们调整一次性的并购或交易服务费用,调整后的EBITDA将增加到38亿美元。在DCF(可分配现金流)的基础上,这反映了一种更纯粹的现金产生形式,变化率甚至更好——即本季度为20亿美元,而2023年第二季度为16亿美元。

现在,如果我们看看在实现EBITDA方面的关键部分,我们将观察到全面强劲的动态。

天然气和精炼产品部门的EBITDA为10.7亿美元,而2023年第二季度的EBITDA约为8.4亿美元。与其他细分市场不同,这一增长背后的主要原因与运输、分馏和码头业务的有机增长有关。部分增长是通过有利的对冲活动实现的。

中游业务调整后的EBITDA为6.93亿美元,与去年第二季度的5.79亿美元相比,也有了明显的增长。然而,这一增长背后的关键驱动因素是收购Crestwood资产基础。

原油部门的情况也类似,调整后的EBITDA同比增长了18%,这主要是由于收购了Lotus和Crestwood资产,而这些资产并未直接包括在去年的比较指标中。排除并购活动的影响,原油部门调整后的EBITDA将增长4%。

谈到进一步的增长潜力,我们必须记住,Energy Transfer已经启动了多个项目,其中一些将在今年上线,但其中大多数将在2025年甚至2026年开始运营。

如果我们关注近期调整后的EBITDA增长,很明显,之前的收购和有机增长项目的影响将推动2024年第三季度和第四季度的业绩。除此之外,最近对WTG的收购也将在今年开始做出贡献。Red Lake 3处理厂也在逐渐增加产量,预计在第三季度和第四季度将有更全面的增产。

就长期增长前景而言,需要区分一下Energy Transfer在于其燃气发电业务的机会。到目前为止,Energy Transfer在15个州拥有约185个工厂投入运营,并且最近刚刚签署了几项交易,这些交易将提供每天超过50万MMBtu的天然气负荷。目前,它已经批准了八个10兆瓦单元的建设,其中一些预计在2025年就可以投入商业运营。

这个特定的细分市场是一个创造价值的明确而有吸引力的机会。该公司联席首席执行官Mackie McCrea在最近的财报电话会议上的评论提供了一个很好的解释:

再次,我们的定位非常好,然后你再加上,我的意思是,我们在佛罗里达州、德克萨斯州、巴哈马群岛都有人口增长,所有这些燃气公用事业都将得到补给。我们希望我们的业务,你已经有了Blue Mont,就像我们与Long一起与一些人合作一样。如果它实现,我们正在寻找的是我们码头附近的一到两亿立方英尺的天然气交付,用于蓝色氨,然后你再加上加密等等,所以是的,我们非常看好。

鉴于调整后的EBITDA生成的强劲势头,管理层还将指引范围提高到153亿至155亿美元,而之前的范围是150亿至153亿美元。

与此同时,联合首席执行官Tom Long的评论表明,由于预计2025年的资本支出似乎仍处于保守范围,因此将继续关注保持高质量的资本结构:

随着我们的增长和规模,我们的大小以及我们正在做的所有事情,让我们稍微审查一下。所以我们不会只是给你2025年的数字。我们也会给您持续运行率。但就目前而言,我们一直有20亿到30亿美元。如果有的话,它可能会在30亿美元左右。但在我们给出任何官方长期运行率之前,让我们再做一些工作。

这与2024年的有机增长资本支出大体一致,估计为31亿美元。现在,与大约150亿美元的全年EBITDA相比,结论非常明确——即Energy Transfer每年保留大量现金,可以用于创造不同的价值。

鉴于Energy Transfer能够获得如此大量的内部现金生成,其中一部分用于优化资本结构,6月份穆迪将Energy Transfer的高级无担保信用评级上调至Baa2(投资级信用评级的中间范围)。

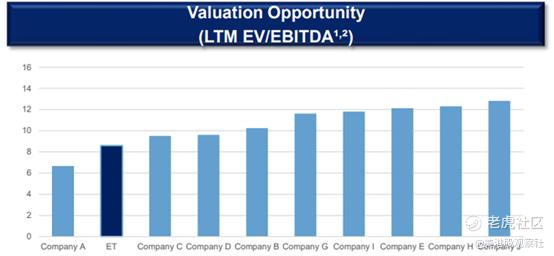

最后,如果我们看看估值,情况变得更加有趣。

如上所示,我们可以看到与许多其他同行相比,当前的估值很有利。在未来发展的基础上,EV/EBITDA看起来更具吸引力,为8.25倍。

主要风险

如果谈论风险,那么可以关注两个特定领域。

一个与固有的商品风险敞口有关,这意味着如果石油和天然气市场走低,Energy Transfer的业务将以负面方式受到影响。鉴于我们目前正处于总产量高的时代,预期在可预见的未来会出现一些下降趋势(通常由降低的石油和天然气价格驱动)将是合乎逻辑的。然而,由于大约90%的Energy Transfer现金流与包含预设定价机制的费用合同相关,这种风险得到了很好的缓解,最终减少了对商品周期的敞口。此外,Energy Transfer继续部署资本支出并进行并购交易,相应的增长也应该作为一个安全缓冲,至少保护已经实现的EBITDA生成水平。

第二个风险存在于资产负债表上,目前的杠杆率约为4.2倍。这与我们在MLP领域中看到的资本充足的合作关系相比是相当高的。然而,这种风险并不重要,因为Energy Transfer显然能够从其强大的内部现金产生中逐步减少债务负担,最近穆迪将其评级上调至Baa2(这一水平反映了健全的资本结构)也证实了这一点。

总结

总之,Energy Transfer继续在各个领域展示出坚实的表现,并且每个季度都在变得更强,因为它可以保留可观的内部流动性,以进一步增强资产负债表,投资于并购/资本支出项目,甚至更加重视股票回购。

Energy Transfer的当前倍数为投资者提供了一个明确的机会,不仅可以捕捉到丰厚的分配,还可以从可能由多重收敛过程驱动的潜在价格升值中受益。此外,估值折扣的存在、不断增长的现金流以及被用于增量现金生成项目的剩余资本都为保护当前股息提供了一个显著的安全层,以防天然气和原油市场真的走低。

$Energy Transfer LP(ET)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33