郑州银行2024上半年总资产升至6456.80亿,财富管理规模突破500亿大关

8月29日,郑州银行披露的2024年中期报告显示,该行实现营业收入63.93亿元,归母净利润15.94亿元,非利息收入增至10.98亿元。郑州银行总资产攀升至6456.80亿元,不良贷款率、拨备覆盖率等多项指标优于银行业监管要求,显示出稳健的风险管理水平和资产健康状况。

非利息收入增长10.57%,拨备覆盖率稳步提升

作为全国首家实现“A+H”股上市的城商行,郑州银行定位于服务地方经济、扶持中小企业及满足城乡居民需求,致力于为广大客户提供卓越、便捷、高效的全方位金融服务。

2024年上半年,郑州银行的净利润率实现了明显提升,由2023年末的13.61%跃升至当前的25.80%。此外,非利息收入表现亮眼,达到10.98亿元,较去年同期增长了10.57%,占营业收入的比例攀升至17.17%。这一增长主要得益于财富管理、投资银行、支付结算等业务的不断拓展与深化,增强了郑州银行在当地市场的竞争力。

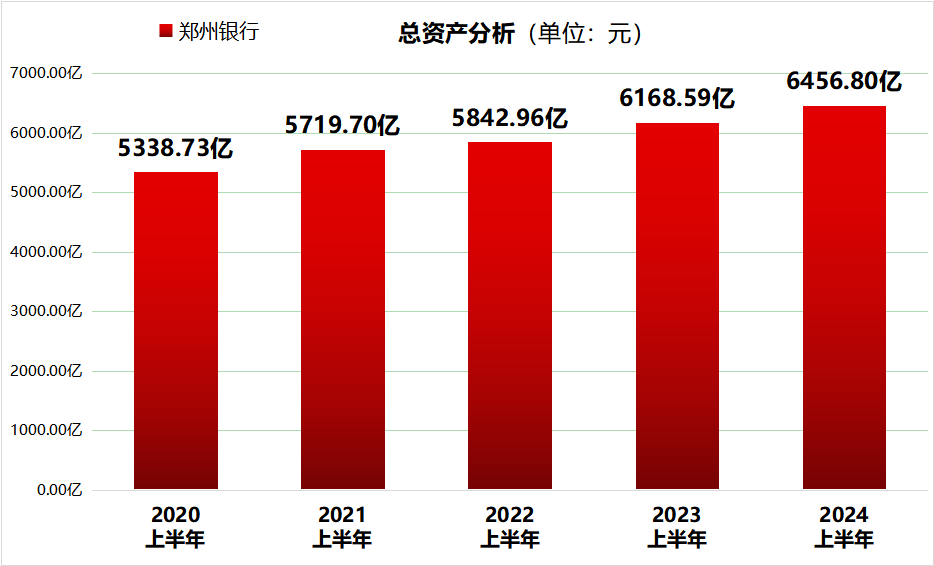

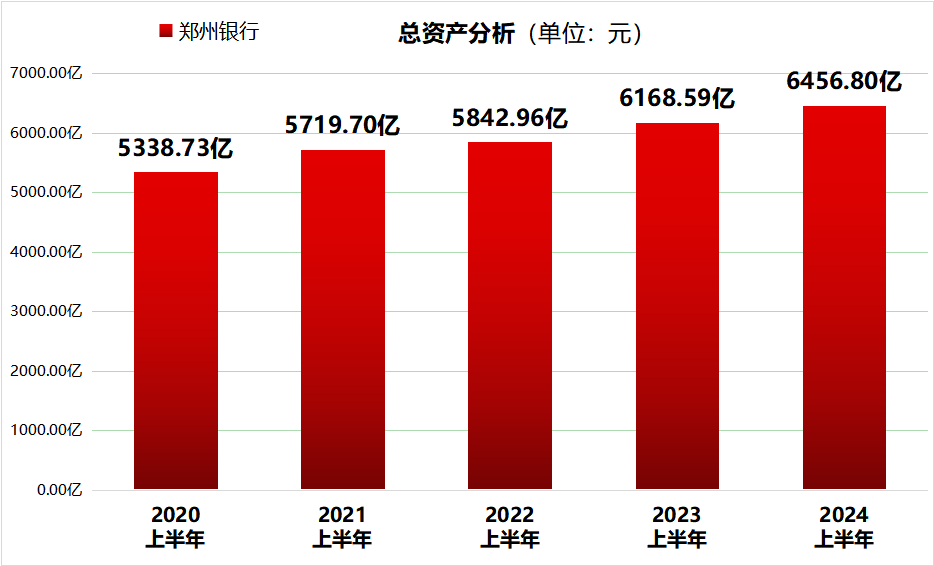

在资产规模上,郑州银行保持稳健增长态势,截至2024年上半年,总资产已扩张至6456.80亿元,从过去五年的视角审视,总资产复合增长率达到了4.87%。

说明:该图表由金融界上市公司研究院制作,数据来源自东财Choice。

报告期内,郑州银行存款本金总额达到3863.60亿元,较2023年末增长7.04%,为银行提供了充足的资金流动性支持。贷款及垫款总额为3728.28亿元,相比上年末增长3.39%,有效支持了实体经济的发展。

在资产质量管控上,郑州银行加大不良资产处置力度,贷款质量总体保持在可控范围内。2024年上半年,不良贷款率为1.87%,与去年同期基本持平。回顾该行上市以来的6个中期报告,郑州银行的不良贷款率呈现出稳步下降的良好趋势,验证了其资产质量的持续优化。

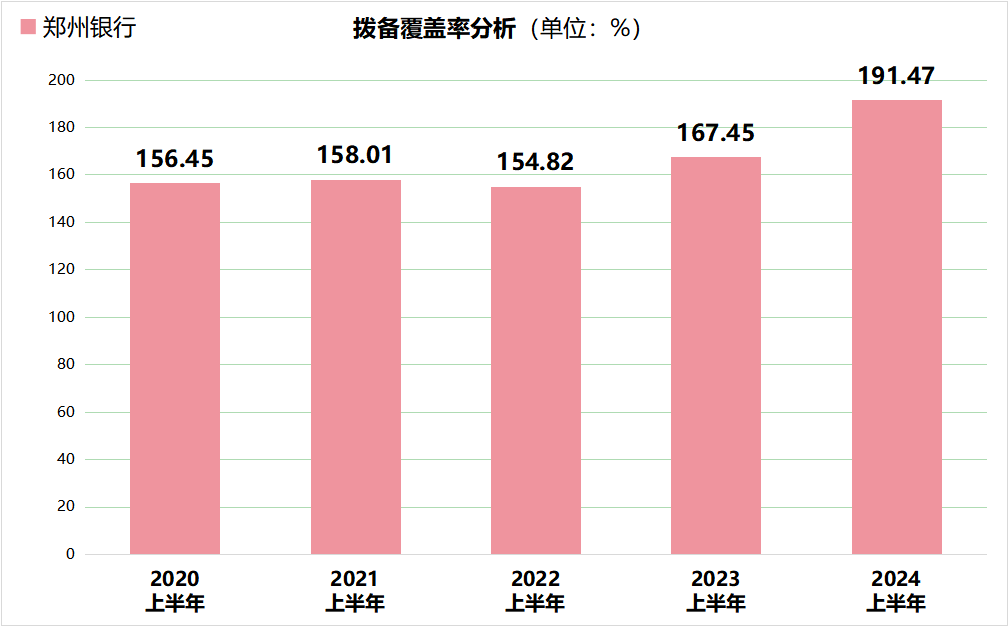

与此同时,郑州银行的风险抵御能力也在不断增强。截至2024年 6月末,拨备覆盖率达到191.47%,较去年同期增长了24.02个百分点。此外,该行的资本充足率保持在12.68%的较高水平,展现了其抗风险能力。

说明:该图表由金融界上市公司研究院制作,数据来源自东财Choice。

对公贷款总额稳健增长3.6%,助力当地科技创新

2024年以来,郑州银行积极响应中央经济和金融工作会议的号召,有效引导信贷资源向科技创新、绿色低碳、先进制造及普惠小微等关键实体经济领域倾斜。

郑州银行通过深入实施“行长进万企”活动,紧密围绕重大项目、省市七大产业集群及“28+20+N”产业链布局,特别是对民营小微企业及科技创新企业及其上下游关键企业,开展了一系列全面而深入的走访对接,增强了薄弱领域的金融支持力度。

截至报告期末,郑州银行的公司贷款总额达到2864.25亿元,较2023年末增长3.60%。此外,银行业务实现营业收入36.90亿元,占郑州银行整体营业收入的57.72%,稳固了第一大营收项目的地位。

在科技金融领域,郑州银行围绕企业研发能力、专利拥有量及人才结构等核心科创指标,构建了全面的科创能力综合评价体系,为科技型企业提供了精准的科创能力评估工具。截至报告期末,郑州银行政策性科创金融贷款余额达到383.22亿元,较年初增长49.22亿元,体现了其在支持科技创新方面的决心和行动。

与此同时,在数字化转型的大背景下,郑州银行稳步推进对公电子渠道建设,针对不同成长阶段的企业,该行量身定制服务方案,全面激活企业的财资效能。截至报告期末,郑州银行对公电子渠道交易数量达到316.71万笔,交易金额高达6126.33亿元,展示了郑州银行在金融科技领域的服务水平。

零售新高度:贷款、卡量双增,财富管理资产攀升至519.90亿

自2024年以来,郑州银行紧跟金融市场的多元化与个性化趋势,深耕零售银行业务,以高质量发展为目标,全面践行“以客户为中心”的服务理念,构建了包含“市民管家”、“融资管家”、“财富管家”及“乡村管家”在内的综合服务体系,有效推动了零售银行业务的稳健增长。

截至报告期末,郑州银行个人存款总额达到1995.39亿元,相比2023年末增长18.32%。同时,个人贷款规模亦稳步扩大,达到864.03亿元,与上年末对比增幅为2.68%。此外,该行借记卡与信用卡发行量稳步增加,分别累计达806.41万张与80.46万张,进一步巩固了客户基础。

在融资管家服务体系构建上,郑州银行积极响应国家普惠金融政策,通过技术创新与模式优化,推出“郑e贷”等普惠金融产品,利用数字化与IPC技术融合,为小微商户提供纯信用贷款的高效解决方案。该行还加强与地方政府及金融机构的合作,借助“郑好融”等平台,拓宽普惠金融服务边界。郑州银行小微贷款余额达到515.96亿元,相较2023年末增长3.27%,支持了小微企业的健康发展。

在财富管理领域,郑州银行通过加速合作机构及产品准入流程,强化投资顾问服务体系建设,不断丰富“郑好财富”产品系列,对接客户多样化的投资需求。同时,该行加强全球市场研究与大类资产配置能力,提升投资研究与风险防控的专业水平,为客户提供稳健、精准的财富管理服务。特别是针对中老年客户,推出专属理财产品,助力客户财富保值增值。报告期内,该行财富类金融资产规模达到519.90亿元,彰显了其在财富管理领域的实力。

这一系列成就不仅赢得了市场的广泛认可,还使郑州银行在业界荣获多项殊荣,包括第六届零售银行领导者年会的“年度最佳零售银行客户体验奖”,以及第九届亚太银行发展创新峰会的“2024年零售银行奖”,展现了其在零售银行业务领域的地位与贡献。

践行社会责任,涉农贷款余额增至832.95亿元

作为河南省规模最大的城商行,郑州银行积极履行社会职责,不断改善乡村金融服务设施,加速布局农村普惠金融支付服务点,构建“惠农站点+”综合服务平台,覆盖农村居民的日常生活与非金融需求。

针对新型农业经营主体普遍面临的“融资难、融资贵”困境,郑州银行为农业合作社、农业企业等提供了有力的融资支持。截至报告期末,涉农贷款余额达到832.95亿元,金融精准扶贫贷款余额9.77亿元,均实现了稳步增长。

同时,郑州银行推出手机银行乡村振兴版,融合远程视频客服、智能语音助手等先进技术,为农村居民提供便捷、个性化的金融服务,有效拓宽了金融服务边界。

此外,郑州银行还积极开展金融知识普及活动,重点针对农村留守群体,宣传反假货币、防范非法集资与电信诈骗等知识,增强农村居民的金融素养与风险防范能力。

展望未来,郑州银行将坚持“努力成为政策性科创金融业务特色鲜明的一流商业银行”定位,聚焦科技、绿色、普惠、养老、数字金融五大领域,深化战略转型,全力支持省市产业集群与房地产市场发展,提升金融服务质效。同时,加速科技金融与数字化转型步伐,增强核心竞争力,为河南中部崛起贡献坚实的金融支撑。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56