东吴证券:给予中国核电买入评级

东吴证券股份有限公司袁理,任逸轩近期对中国核电进行研究并发布了研究报告《2024半年报点评:核电稳健,绿电优化盘活》,本报告对中国核电给出买入评级,当前股价为11.0元。

中国核电(601985) 投资要点 事件:公司公告2024年中报,实现营收374.41亿元,同增3.15%;归母净利润58.82亿元,同减2.65%,扣非归母58.22亿元,同减1.13%。 核电:发电量略减度电盈利稳定,在建/待建项目贡献确定性成长87%。2024年上半年公司无新机组并网,截至2024/6/30,公司在运核电机组装机容量2375万千瓦。24H1公司核电发电量891.53亿千瓦时(同减1.24%)。实现营业收入307.12亿元(同减1.52%),上网电量834.25亿千瓦时(同减1.25%),综合上网电价(不含税)0.368元/千瓦时(同减0.27%),电量略有下降,电价整体稳定。24H1公司核电度电成本0.199元/千瓦时,度电毛利0.169元/千瓦时(较2023年增长8.10%)。2024年8月,公司江苏徐圩核电项目获核准,包含2台三代与1台四代,合计3台机组30.76万千瓦。截至2024/6/30,公司核电在建机组1392万千瓦,待开工机组672万千瓦,全部投运后,规模确定性成长幅度达87%。投运节奏来看,公司预计2024-2029年分别投运121/121/139/632/250/129万千瓦。核电常态化核准空间释放,在建项目即将进入加速投产期。 福清4号影响电量释放。24H1公司核电利用小时数为3754h(同减47h),主要因福清4号机组小修,发电量同降79%,剔除小修影响,公司发电量同增3.1%。2024年全年计划开展18次大修,24H1已完成10次,大修工期累计提前约30天。 新能源:电量高增电价承压,REITs发行+市场化债转股盘活资产。截至2024/6/30,新能源在运装机容量2237万千瓦。24H1累计发电量161.42亿千瓦时,同增52.87%。其中,风电/光伏发电量76/85亿千瓦时(同增50.50%/55.07%)。1)风电:实现营业收入24.99亿元(同增38.31%),上网电量74亿千瓦时(同增50.53%),综合上网电价(不含税)0.335元/千瓦时(同减8.12%),度电成本0.151元/千瓦时,度电毛利0.185元/千瓦时(较2023年减少11.41%);2)光伏:实现营业收入34.59亿元(同增24.91%),上网电量84亿千瓦时(同增55.01%),综合上网电价(不含税)0.411元/千瓦时(同减19.42%),度电成本0.160元/千瓦时,度电毛利0.251元/千瓦时(较2023年减少15.39%)。公司拟发行权益型并表REITs(二期)以及开展市场化债转股,盘活存量绿电资产,拓展融资渠道,降低资产负债率,支撑新能源高质量发展。REITs(二期)与市场化债转股涉及底层资产分别为为中核汇能所属13家新能源项目公司(总装机74.14万千瓦)与30家新能源项目公司(总装机419.59万千瓦),盘活存量绿电资产,合计占公司存量绿电装机的22%。 财务费用下降明显,资本开支加大支撑确定性成长。24H1公司期间费用下降3.14亿元(同比下降5.4%),财务费用同比下降4.20亿元(同比下降10.8%)。24H1公司投资活动现金流净额-413.89亿元(同增73.2%)。公司140亿元定增方案已获上交所受理,社保与控股股东全额现金认购,支撑持续成长。 盈利预测与投资评级:我们维持2024-2026年公司归母净利润114/125/136亿元,同增8%/10%/8%,2024-2026年PE18.2/16.6/15.3倍(2024/9/2),维持“买入”评级。 风险提示:电力价格波动,装机进度不及预期,核电机组运行风险。

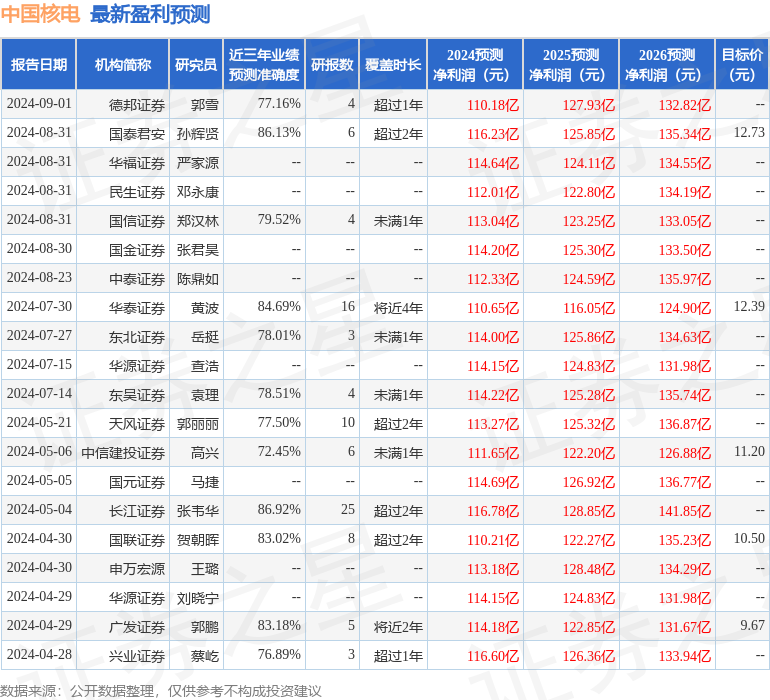

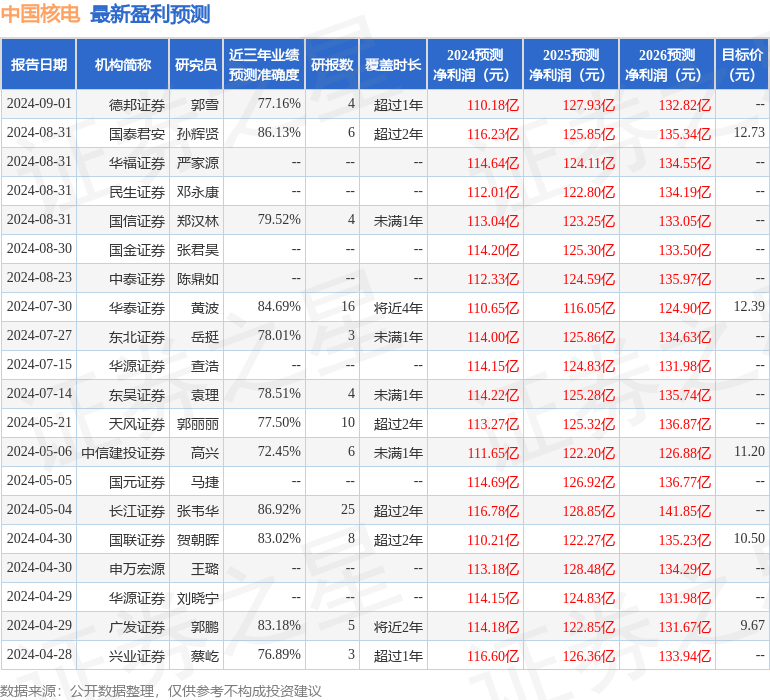

证券之星数据中心根据近三年发布的研报数据计算,长江证券张韦华研究员团队对该股研究较为深入,近三年预测准确度均值高达86.92%,其预测2024年度归属净利润为盈利116.78亿,根据现价换算的预测PE为17.74。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级12家,增持评级4家;过去90天内机构目标均价为11.03。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.97

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中ACY证券10-15年 |澳大利亚监管88.42

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管87.60

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管86.36

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26