华金证券:给予香飘飘买入评级

华金证券股份有限公司李鑫鑫近期对香飘飘进行研究并发布了研究报告《经营调整蓄势,期待战略见效》,本报告对香飘飘给出买入评级,当前股价为11.05元。

香飘飘(603711) 事件:公司发布2024年半年度报告。根据公告,2024H1公司实现营业收入11.79亿元,同比增长0.75%,实现归母净利润-0.30亿元,同比减亏0.15亿元,实现扣非后归母净利润-0.43亿元,同比减亏0.37亿元; 单季度来看,2024Q2公司实现营业收入4.54亿元,同比下降7.54%,实现归母净利润-0.55亿元,同比增亏0.05亿元,实现扣非后归母净利润-0.63亿元,同比减亏0.10亿元。 收入分析:冲泡淡季消化库存,即饮调整蓄势待发。上半年公司实现营收11.79亿元,同比+0.75%(其中Q1:+6.76%;Q2:-7.54%),Q2增速放缓预计主要源于冲泡库存消化和即饮战略梳理期销售节奏放缓所致。具体来看; 产品端,2024H1冲泡/即饮业务收入6.14/5.47亿元,同比-2.13%/+3.83%。H1公司着重对产品定位和发展战略进行梳理,奶茶业务制定了“品类健康化、品牌年轻化、产品场景化、消费日常化”的“四化”战略,加大对健康化奶茶产品的研发力度,现已形成“原叶现泡奶茶”、“原叶轻乳茶”等产品储备;即饮业务中核心产品Meco如鲜果茶定位关联茶饮店,以杯装形态等差异化作为发展核心,H1新增“夏杏金萱”季节限定新品,取得市场较好反馈,兰芳园冻柠茶则定位为“健康的冰爽饮料”,目前尚处于“0-1”发展阶段,有待继续培育。 渠道端,2024H1经销商渠道收入10.17亿元/同比+2.91%,电商渠道0.94亿元/同比-25.07%,出口渠道0.10亿元/同比+15.31%,直营渠道0.40亿元/同比+26.40%。上半年,公司对销售团队进行优化部署,将原冲泡团队优化调整为全品类团队,即饮团队则进一步聚焦于销售机会更大的城市,渠道运作效率有望进一步提升,同时公司积极打造样板市场、强化渠道建设,主要表现为:1)Meco果茶“家庭装”、“礼品装”部分试点表现优异,有望扩大推广;2)经销商数量较年初净增加244家至1775家;3)部分产品通过直营方式进入赵一鸣、零食很忙、万辰集团等,截止7月直营覆盖的零食量贩终端已超2w家;4)积极开拓餐饮渠道,截止6月末,已开拓专职即饮餐饮渠道经销商超100家;5)在购买冰冻化资源等基础上积极尝试自动量贩机等新形式,截止7月末产品已投放自动量贩机超9万台,累计冰冻化门店数量(不含自贩机)实现显著增长。 利润分析:成本下降毛利率同比提升,政府补助减少导致净利率下滑。2024Q2公司毛利率为25.71%,同比+2.13pct,主要得益于原料采购成本和运费下降,以及内部降本增效。费用端管控良好,Q2期间费用率为44.7%,同比-0.8pct,其中销售费用率为35.58%,同比-1.68pct,主要系市场推广费、广告投入减少所致,管理费用率11.90%,同比+1.2pct,主要系股权激励费用上升所致;研发费用率为2.46%,同比+0.68pct,主要源于公司加强研发投入费用。此外,H1政府补助显著减少2408万,导致Q2其他收益/营业收入同比下降3.3pct,最终Q2净利率为-12.1%,同比-1.88pct。 下半年战略规划:推出奶茶新品,加强即饮资源投放。1)冲泡业务,旺季来临前推出“原叶现泡”奶茶新品,做好新品营销和渠道铺货工作,进入旺季后,复制推广礼品装样板市场成功经验,积极做好旺季铺货与销售,推动产品动销;2)即饮业务,加强果茶、冻柠茶资源及费用投放力度,并结合产品新定位加强线上推广、营造热销氛围,渠道端继续提升渠道运行管理效率,加强终端冰冻化建设及生动化陈列。 投资建议:短期来看,随着产品定位及品牌营销策略逐步明晰,公司自6月下旬以来加大宣传推广赋能动销,叠加前期渠道建设、冰冻化投入等动作有序推进,下半年即饮业务有望迎来放量增长,同时冲泡业务亦将逐步进入旺季,有望推动公司收入利润持续改善;中长期来看,公司坚持双轮驱动战略,冲泡业务基本盘稳固,叠加健康化升级有望迎来新发展阶段,即饮产品势能向好,随着后续样板市场打造成功全国铺开、渠道多元化拓展以及营销推广力度加大等,即饮业绩弹性有望逐步释放,看好公司长期发展。考虑到Q2收入增速不及预期及市场消费表现疲软,我们调整盈利预测,预计2024-2026年公司营业收入由原来的42.09/48.61/55.13亿元调整为38.45/42.35/46.85亿元,同比增长6.1%/10.2%/10.6%,归母净利润由原来的3.37/4.16/4.93亿元调整为3.15/3.63/4.23亿元,同比增长12.2%/15.3%/16.6%,维持“买入-B”评级。 风险提示:市场需求变化,行业竞争加剧,渠道拓展不及预期,产品销售不及预期等。

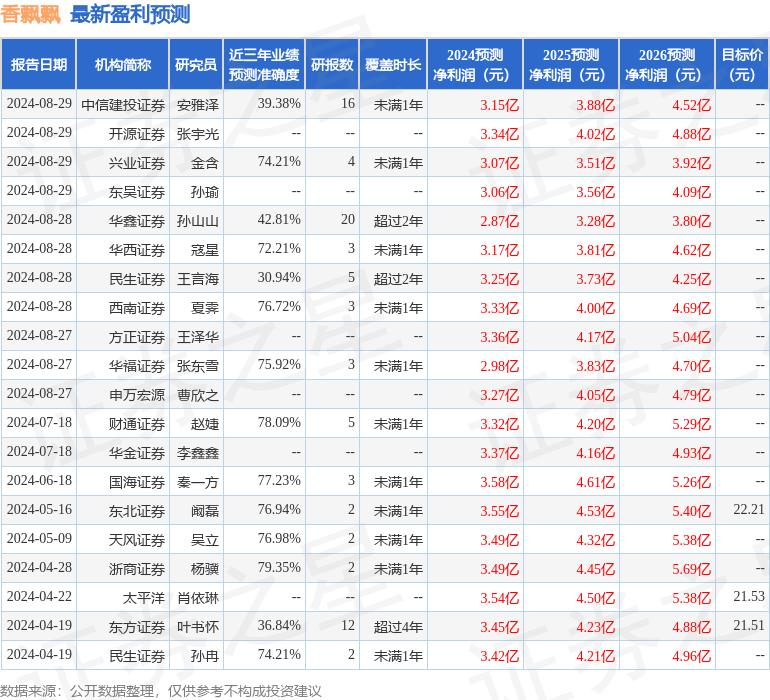

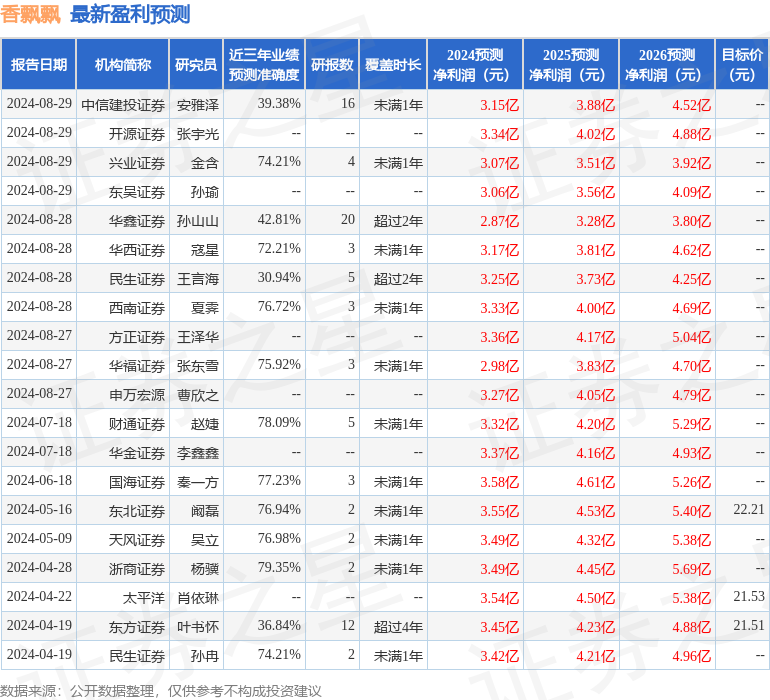

证券之星数据中心根据近三年发布的研报数据计算,浙商证券杨骥研究员团队对该股研究较为深入,近三年预测准确度均值为79.35%,其预测2024年度归属净利润为盈利3.49亿,根据现价换算的预测PE为13。

最新盈利预测明细如下:

该股最近90天内共有13家机构给出评级,买入评级8家,增持评级5家。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56