中国银河:给予苏农银行买入评级

中国银河证券股份有限公司张一纬近期对苏农银行进行研究并发布了研究报告《苏农银行2024年半年度报告业绩点评:对公贷款增长动能强劲,投资收益高增》,本报告对苏农银行给出买入评级,当前股价为4.59元。

苏农银行(603323) 业绩平稳增长,盈利能力提高:2024H1,公司实现营业收入22.76亿元,同比增长8.59%,归母净利润11.2亿元,同比增长15.64%,年化加权平均ROE13.7%,同比上升0.52个百分点。2024Q2单季度,公司营收、归母净利润分别同比增长6.82%、15.54%。公司业绩平稳增长,盈利能力提高,主要由其他非息收入高增贡献。 对公贷款增长动能强劲,贷款收益率拖累息差:2024H1,公司利息净收入14.32亿元,同比下降7.04%,2024Q2单季度同比下降1.71%,降幅环比收窄;净息差1.53%,较上年末下降21BP,主要受贷款收益率下降较多影响。截至2024年6月末,公司的贷款收益率、存款成本率分别为3.97%、1.96%,分别较上年末下降33、8BP。截至6月末,公司各项贷款较上年末增长7.02%,对公贷款支撑公司信贷规模平稳增长。具体来看,公司对公贷款较上年末增长13.73%,其中,制造业、批零业、租赁商服业贷款分别较上年末增长8.39%、17.94%、18.7%,合计占比45.97%,较上年末上升。零售贷款较上年末增长0.94%,其中,个人经营、消费贷分别较上年末增长1.76%、5.81%;受居民购房需求偏弱影响,按揭贷款较上年末下降5.5%。6月末,公司各项存款较上年末增长8.09%,同比增速较上季度有所提升。存款定期化延续,定期存款占比上升至67.32%。 中收承压,投资收益高增:2024H1,公司非利息收入8.43亿元,同比增长51.97%,中收承压而投资收益高增。1-6月,公司中间业务收入0.27亿元,同比下降48.66%,2024Q2单季度同比下降24.87%,降幅较一季度收窄。其中,占比较高的理财、代理业务收入分别同比下降8.66%、27.37%,预计受费率下降影响较多;结算清算业务收入上升30.76%。公司其他非息收入8.16亿元,同比增长62.55%,主要受益于投资收益高增,同比增长115.92%。 资产质量整体优异,关注类贷款占比有所上升:截至2024年6月,公司不良贷款率0.91%,较一季度和上年末持平;关注类贷款占比1.19%,较一季度上升13BP,较上年末下降2BP;拨备覆盖率442.87%,分别较一季度、上年末下降10.84、9.98个百分点。公司资产质量整体优异,风险抵补能力充足,处于同业较优水平。6月末,公司核心一级资本充足率9.9%,环比下降11BP。 投资建议:公司立足长三角核心区,区位优势明显。公司制定“三一五”发展战略,打造标杆银行、价值银行、幸福银行,构建“联合资产经营”业务模式,业绩稳健增长,综合转型成效释放。坚持支农支小,管家式公司业务特色突出,零售金融打通最后一公里,信贷结构优化。资产质量优异,风险抵补能力充足。结合公司基本面和股价弹性,首次覆盖我们给予“推荐”评级,2024-2026年BVPS分别为9.56元/10.57元/11.74元,对应当前股价PB分别为0.50X/0.45X/0.40X。 风险提示:经济增长低于预期导致资产质量恶化的风险,利率持续下行导致VIM承压的风险:规模导向弱化导致扩表和营收增速放缓的风险

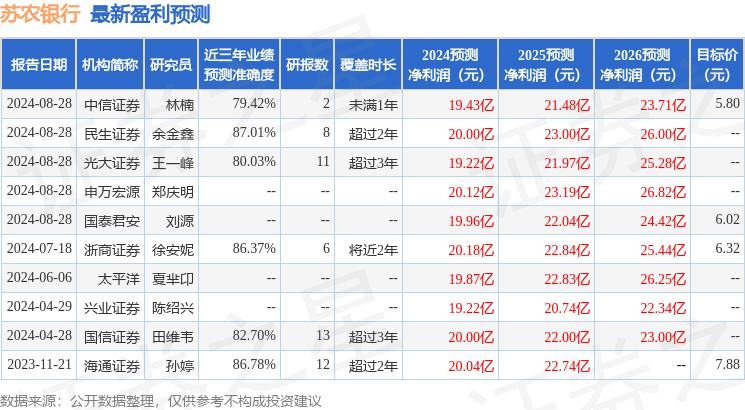

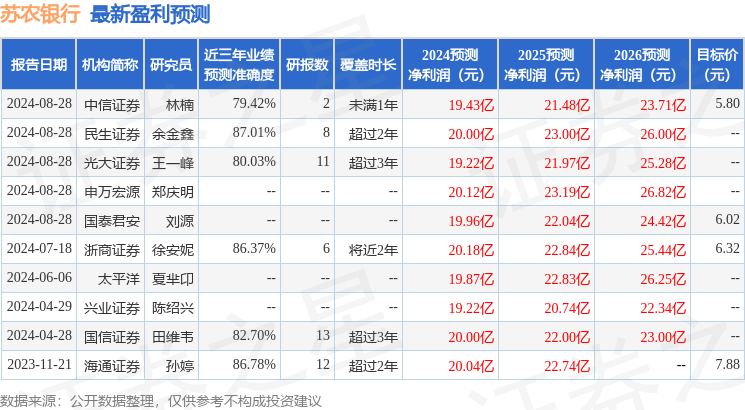

证券之星数据中心根据近三年发布的研报数据计算,民生证券余金鑫研究员团队对该股研究较为深入,近三年预测准确度均值高达87.01%,其预测2024年度归属净利润为盈利20亿,根据现价换算的预测PE为4.17。

最新盈利预测明细如下:

该股最近90天内共有7家机构给出评级,买入评级6家,增持评级1家;过去90天内机构目标均价为6.17。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56