民生证券:给予巴比食品买入评级

民生证券股份有限公司王言海,张玲玉近期对巴比食品进行研究并发布了研究报告《2024年半年报点评:短期压力延续,期待单店修复》,本报告对巴比食品给出买入评级,当前股价为14.18元。

巴比食品(605338) 事件:公司发布2024年半年报,24H1实现营业收入17.81亿元,同比+8.88%;实现归母净利润1.35亿元,同比+25.03%;实现扣非净利润1.25亿元,同比+20.66%。单季度看,24Q2实现营业收入8.65亿元,同比+2.80%;实现归母净利润0.59亿元,同比+0.30%;实现扣非净利润0.57亿元,同比+3.50%。 单店压力仍在,团餐增速放缓。分渠道看,24Q2特许加盟/直营/团餐分别实现收入3.15/0.05/0.84亿元,同比-3.02%/-31.06%/+1.71%,截至24H1末公司加盟门店共5284家,较24年初净增241家(新开604家:其中巴比463家、蒸全味141家,关闭363家),拓店进程整体符合年初规划;单店同比预计仍有缺口,主要系餐饮复苏偏弱、供给端竞争压力仍在;团餐增速放缓预计主要系Q2客户端需求放缓、去年同期基数影响。分区域看,24Q2华东/华南/华中/华北分别实现收入3.35/0.35/0.27/0.13亿元,同比-4.14%/+22.56%/+8.41%/-8.87%,门店数量上华东/华南/华中/华北较年初分别新开345/143/90/26家,分别净开148/108/-9/-6家。 毛利水平稳定、费投收窄,24Q2扣非净利率同比+1.1pcts。24H1/24Q2 公司实现毛利率26.17%/26.38%,同比+0.55/-0.32pcts,上半年受益猪肉等主要原材料成本下行毛利率有所提升,单Q2略有下滑主要系6月以来猪肉价格有所上涨、东莞工厂产能投放折旧同比增加。费用方面,24Q2销售费用率4.41%,同比-0.66pcts,主要系开拓店同比放缓下门店装修补贴等费用下降;管理费用率6.77%,同比-1.01pcts,主要系职工薪酬、员工激励股份支付费用减少;研发/财务费用率分别为0.74%/-1.94%,同比+0.04/+0.33pcts。24Q2实现归母净利率17.54%,同比+7.74pcts,公司间接持股东鹏饮料带动公允价值变动收益增加(单Q2同比+5279万元);实现扣非净利率12.24%,同比+1.06pcts。 投资建议:展望下半年,公司将按照既定经营计划有序推动门店拓展,同时在单店模型改善方面持续发力探索;加快推进潜在储备客户洽谈合作落地,为现有客户提供更深度定制服务和优质产品,全面落实已开发储备的高品质儿童营养成长系列产品、预制菜单品及年菜礼盒等一系列新品上线推广,确保团餐收入持续稳定增长。预计公司2024-2026年营业收入分别为16.8/18.3/20.0亿元,同比+3.3%/+8.9%/+9.1%;归母净利润分别为2.3/2.5/2.7亿元,同比+7.5%/+7.1%/+7.6%,当前股价对应P/E分别为15/14/13x,维持“推荐”评级。 风险提示:门店拓展不及预期、单店收入恢复不及预期,原材料价格大幅上涨,行业竞争加剧,食品安全风险等。

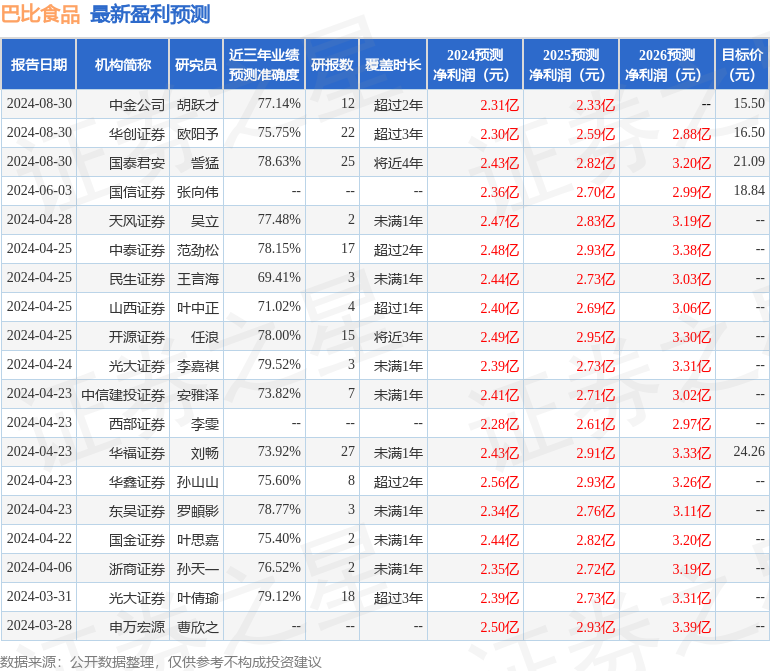

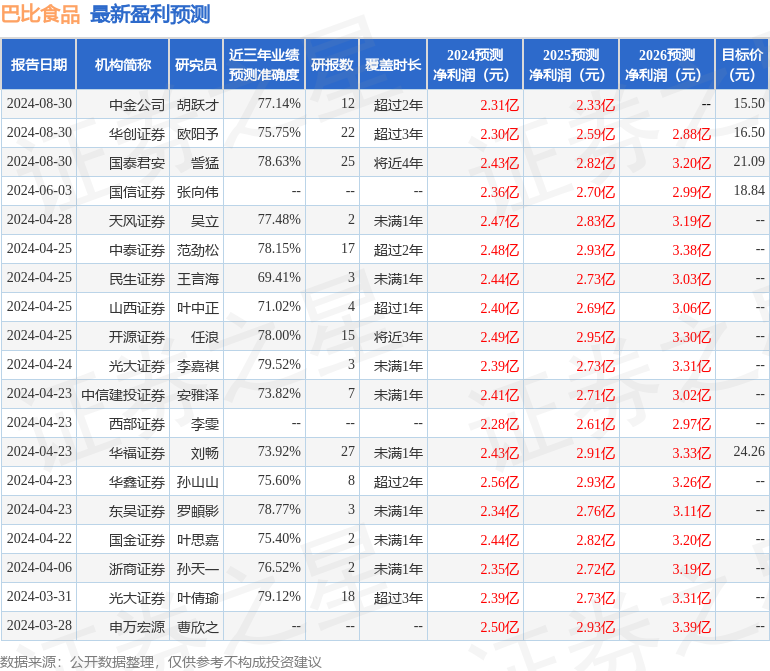

证券之星数据中心根据近三年发布的研报数据计算,光大证券李嘉祺研究员团队对该股研究较为深入,近三年预测准确度均值为79.52%,其预测2024年度归属净利润为盈利2.39亿,根据现价换算的预测PE为14.77。

最新盈利预测明细如下:

该股最近90天内共有8家机构给出评级,买入评级6家,增持评级1家,中性评级1家;过去90天内机构目标均价为16.7。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56