东吴证券:给予比亚迪买入评级,目标价位327.0元

东吴证券股份有限公司曾朵红,阮巧燕,黄细里,岳斯瑶,朱家佟近期对比亚迪进行研究并发布了研究报告《2024年中报点评:规模化带动单车盈利稳步提升,业绩符合预期》,本报告对比亚迪给出买入评级,认为其目标价位为327.00元,当前股价为236.85元,预期上涨幅度为38.06%。

比亚迪(002594) 投资要点 公司24H1营收3011亿元,同增16%;归母净利润136亿元,同增24%;扣非净利润123亿元,同增27%;毛利率20%,同增2pct;净利率4.7%,同增0.3pct。其中Q2收入1762亿元,同环增26%/41%;归母净利91亿元,同环增33%/98%;Q2毛利率19%,环减3pct,业绩符合市场预期。分结构看,其中Q2比亚迪电子贡献归母净利6亿元,同环比-14%/+49%,汽车及其他贡献85亿元,同环比+38%/+103%。 Q2销量环比高增,24年销量预计400万辆。24H1累计销161万辆,同增28%,市占率35%,较23年提升3pct,累计出口20万辆,同增174%。其中Q2销98.7万辆,同环比+40%/58%,其中高端车型销量4.3万辆,环增10%,占比4%,出口10.6万辆,环增8%,占比11%,王朝网海洋网依靠荣耀版车型放量,销量84万辆,占比85%。公司DM5.0新车周期+价格下探推动市占率提升,且我们预计下半年出口+高端化进一步贡献增量,我们预计24年销量400万辆,同增32%,25年维持20%增速。结构来看,我们预计24年出口40-45万辆,同增65%+,占比10%+,我们预计25年可保持50%以上增长。 规模效应推动Q2单车盈利环比提升,下半年单车盈利预计可维持。我们预计24H1汽车售价15.6万元(含税),同降15%,按公司整体毛利率水平计算,我们预计上半年单车毛利2.76万元,单车净利0.78万元,单车折旧摊销1.84万元,较23年提高4k元+;其中Q2我们预计售价15.4万元,环降4%,主要系荣耀版车型开始放量,和出口+高端化占比下降所致,单车毛利预计2.5万元,环比下滑5k元左右,单车净利0.86万元,环增29%,规模效应带动单车费用及单车折旧摊销下降明显。随着Q3起DM5.0平台车型大批量交付,且Q4起高端品牌新车型上市,我们预计下半年单车净利稳中有升,全年单车盈利有望达0.85-0.9万元。 存货环比明显提升。24H1公司期间费用417亿元,费用率14%,对应单车费用2.6万元;其中Q2期间费用207亿元,环比微降,费用率降至12%,环降5pct,单车费用2.1万元,环降1.25万元;24H1末存货1128亿元,较Q1末增长14%;24H1公司经营净现金流142亿,同比下滑82%,其中Q2经营性净现金流39.5亿元,环降61%;24Q2资本开支为211亿元,资本开支增速放缓;在建工程433亿元,较Q1末提升10%。 盈利预测与投资评级:我们维持对24-26年归母净利381/461/555亿元的预期,同增27%/21%/20%,对应PE分别为17/14/12x,给予24年25xPE,目标价327元,维持“买入”评级。 风险提示:市场竞争加剧超预期,原材料价格波动风险,电动车销量不及预期。

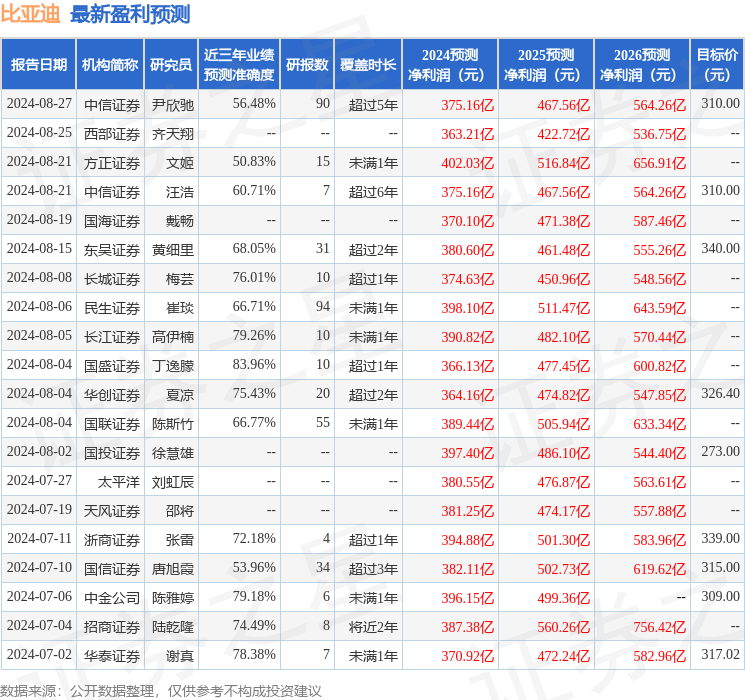

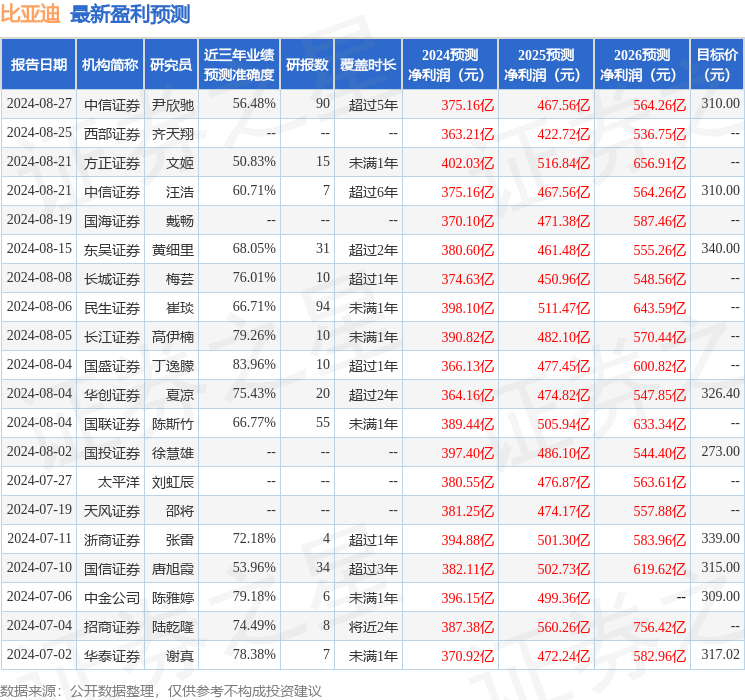

证券之星数据中心根据近三年发布的研报数据计算,国盛证券丁逸朦研究员团队对该股研究较为深入,近三年预测准确度均值高达83.96%,其预测2024年度归属净利润为盈利366.13亿,根据现价换算的预测PE为18.81。

最新盈利预测明细如下:

该股最近90天内共有35家机构给出评级,买入评级29家,增持评级6家;过去90天内机构目标均价为302.61。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56