德邦证券:给予歌尔股份买入评级

德邦证券股份有限公司陈蓉芳近期对歌尔股份进行研究并发布了研究报告《声光电龙头领航消电创新,心向AI星火将燎原》,本报告对歌尔股份给出买入评级,当前股价为19.38元。

歌尔股份(002241) 投资要点 零件整机协同发展,精准卡位实现业务重心转移。公司始终坚持“零件+整机”战略布局,形成精密零组件+智能声学整机+智能硬件三大产品矩阵。复盘成长轨迹,歌尔总能紧抓市场机遇,精准卡位布局强化自身龙头地位。从最初的声学业务起家,到2010年切入果链、2018年进入AirPods供应链、2020年独供OculusQuest,每一步都彰显了公司的前瞻布局眼光。随之而来的是业务结构的悄然变动,从最初的精密零组件占主导到2019年声学整机业务反超,最终2021年智能硬件接力公司成长。可以说,歌尔在精准卡位布局过程中逐渐实现了业务重心的转移。2023年于歌尔而言是较为艰难的一年,前期AirPods遭遇砍单叠加Quest Pro销量不及预期,造成当年归母净利润同比-37.80%。今年AirPods和Quest新品或将发布,这对歌尔来说是实现业绩修复的机会,2024上半年,公司归母净利润同比+190.44%,业绩修复效果初显,展望未来,公司有望充分受益新品驱动红利。 XR成长动能充足,期待一朝蝶变引爆市场,公司产业前瞻布局来日可期。VR/AR打造公司业绩核心增长引擎。1)Meta引领VR行业发展趋势,Quest2贡献主要份额,新品迭代(下半年将发布Quest3S)+硬件升级+内容生态完善共驱产业向上;2)智能眼镜向AR眼镜迭代,雷朋眼镜的火爆成功验证了AI大模型是内生驱动力,AI的赋能有望打开AR眼镜蓝海市场。看好Meta、PICO(背后是字节)等具备AI大模型开发和商业变现能力的公司,其AR眼镜具备广阔的增量市场。3)歌尔是全球VR/AR行业先行者,外延投资(收购驭光科技等)+内部沉淀(光波导、Pancake等技术先进)共塑竞争优势,此外,公司是Meta、Pico、索尼等头部厂商的独家/核心代工厂商,整机代工市占率遥遥领先。 TWS耳机尚存韧性,AirPods、安卓TWS双轮驱动贡献业绩增量。苹果Airpods为TWS耳机风向标,主攻高价位区间,引领TWS耳机行业风潮,安卓系深耕中低价格区间,主打差异化竞争。AI交互、语音突出、健康监测等功能或将助推产品迭代升级,TWS耳机渗透率尚存提升空间。ODM/OEM整机在TWS产业链中成本占比约为40%,公司深度参与TWS整机制造环节,与苹果、华为、OPPO等优质客户建立合作关系,覆盖A和安卓双阵营,有望对TWS业务形成强力支撑。 投资建议:我们预计公司2024-2026年营业收入为1035.51/1079.87/1125.06亿元,归母净利润为25.70/36.86/45.36亿元。对应8月26日PE倍数为27/19/15倍。考虑到公司在VR/AR产业链垂直布局的技术优势和精密制造能力积累的大客户资源优势,未来将充分受益Meta、Pico等XR龙头品牌相关产品的加速渗透,给予“买入”评级。 风险提示:VR/AR行业发展不及预期、TWS耳机销量不及预期、客户相对集中的风险

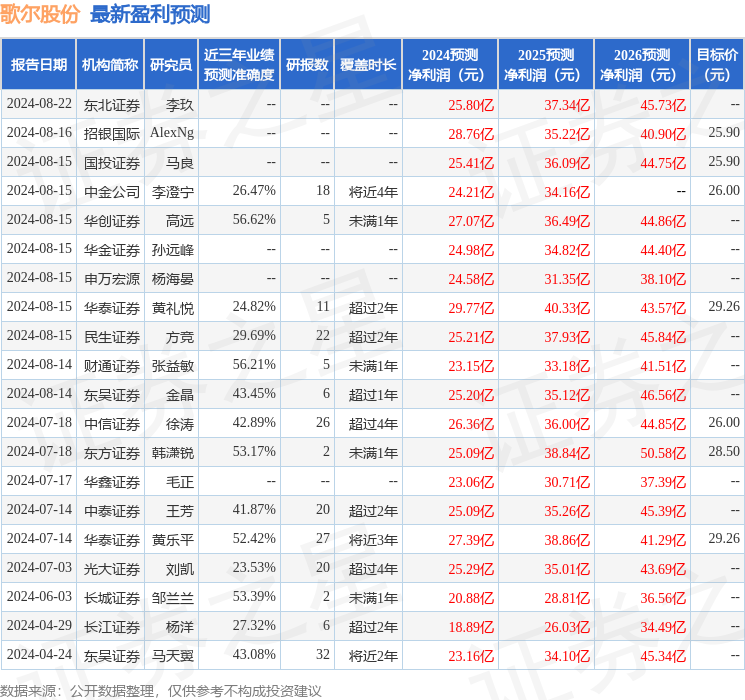

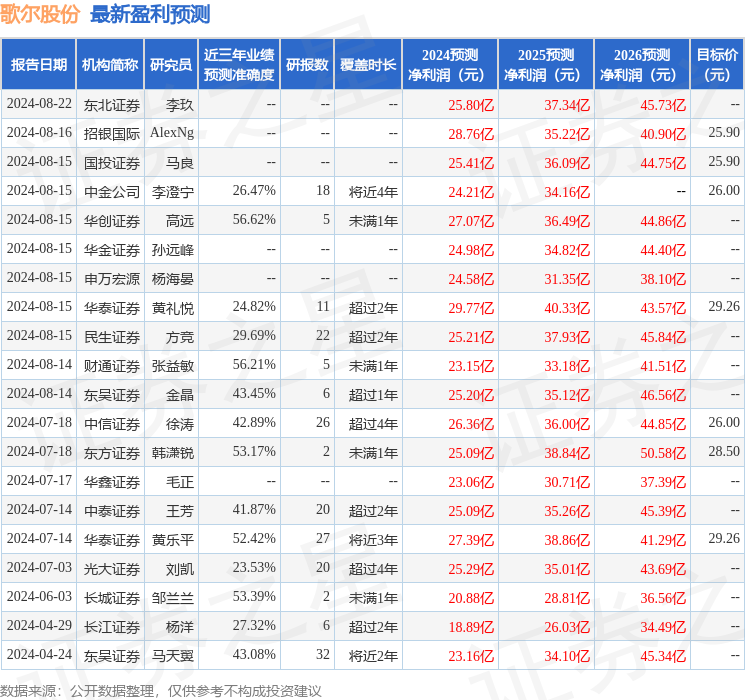

证券之星数据中心根据近三年发布的研报数据计算,华创证券高远研究员团队对该股研究较为深入,近三年预测准确度均值为56.62%,其预测2024年度归属净利润为盈利27.07亿,根据现价换算的预测PE为25.52。

最新盈利预测明细如下:

该股最近90天内共有17家机构给出评级,买入评级12家,增持评级5家;过去90天内机构目标均价为27.35。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56