Aave复苏会带领DeFi板块爆发吗?

作者:Revc

复苏中的AAVE

根据金色财经整理的数据,流通市值超过20亿美元的DeFi协议中,AAVE在7天内录得近30%的涨幅,在近期震荡市场中表现亮眼。笔者总结了以下几点复苏原因:

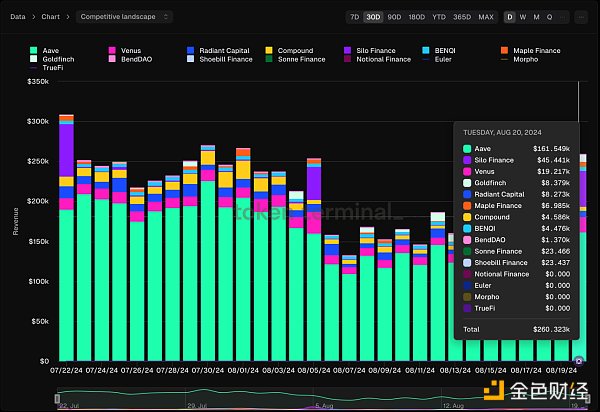

1. 市场领导地位:Aave是最大的借贷协议,活跃贷款额远超竞争对手,市场份额稳固。在7月末波动的市场中,Aave不仅承受住了极端行情的冲击,市场份额更是单日超90%。

2. 强劲的增长数据:尽管市场波动,Aave收入和TVL在熊市后依然回升,表现出显著的增长潜力。在过去30天中,平均收入占据了借贷市场收入的55%。

3. 安全和治理优势:Aave在安全管理、借贷双边网络效应和DAO治理方面表现卓越。

4. 多链部署和代币经济学改进:Aave通过多链扩展和代币经济学升级,进一步提升了其在市场中的竞争力。

Aave Chan (Aave DAO 的主要代表)提出了一项提案,旨在通过彻底改革 AAVE 的代币经济学来增强其代币的实用性。关键变化包括消除调动安全模块时被罚没 AAVE 的风险,采用新的 Umbrella 安全模块取代现有资产,优化质押者与借款人的利益一致性,并引入反 GHO 代币以加强收入分享机制。此举将提高 AAVE 代币的需求,并进一步推动协议的长期增长和价值积累。

此外根据Token Terminal的数据,Aave协议也为投资者提供了大量的激励,巩固其作为第一大借贷协议的地位。

强势复苏的Aave是否表明DeFi板块将爆发

近期,DeFi协议的代币尽管价格表现不佳,但在市场波动中显示出韧性。代币价格、总锁定价值(TVL)和借贷量下降,反映了需求疲软、供给过剩和解禁潮的影响。然而,头部项目如Aave和EigenLayer展现了强大的盈利能力和市场份额,表明DeFi依然具有增长潜力。随着机构投资的增加和监管的明确,DeFi可能会在未来成为主要投资领域。而当前整个的DeFi的锁仓量已恢复至2021年高峰的60%。流动性质押、再质押和借贷主要DeFi协议TVL近7日均有不同程度的回升。

通过对比Aave,我们可以梳理出几个DeFi协议爆发的条件,首先要有稳定的基本面,长期占有市场领导地位,其次需要有稳定的收入和代币经济学升级,以保持协议的活力。

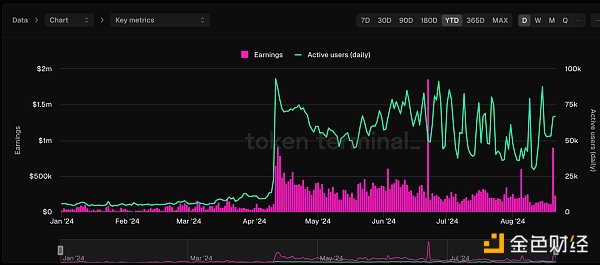

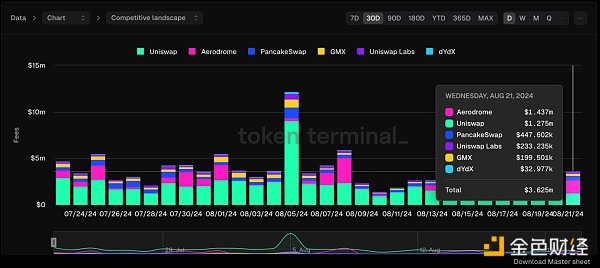

以Uniswap为例,其自三月以来收益大幅增长,而日活跃用户数受行情热度变化影响,在3万至10万之间波动(下图1),但是Uniswap的统治地位受到了Aerodrome的挑战(下图2)。

近期Uniswap也未在代币经济学上进行重大更新,只是在产品层面上计划在今年晚些推出V4版本更新,Uniswap V4引入了“hooks”和“singleton”架构,使流动资金池更加定制化和高效。优点包括:

hooks:允许开发者在池子生命周期的关键点插入自定义逻辑,支持动态费用、限价单等新功能。

singleton:通过将所有池子合并到一个合约中,显著降低了Gas费用,预计可减少池子创建成本99%。

V4将推动更灵活的AMM创新,提高链上交易的效率,同时进一步巩固Uniswap在DeFi中的领先地位,但UNI短期内可能不具备爆发的条件,仍是依赖以太坊生态系统的发展,特别是ETH等资产的表现,而ETH则受宏观金融市场的影响。

我们再来观察流动性质押赛道龙头Lido,其表现与以太坊息息相关,Lido允许用户在不锁定资产的情况下质押 ETH,并获得 stETH 作为流动性代币。其关键特点包括通过去中心化节点运营商网络来确保网络安全和稳定,但其过高的市场份额引发了中心化的争议。虽然 Lido 在技术和安全性上表现出色,但未来需要引入更多节点运营商以减少中心化风险。Lido 还面临来自其他质押服务的竞争,尤其是中心化交易所质押的挑战。

最新数据显示,Lido目前占据流动性质押赛道近70%的份额(下图1),在收入层面,Lido占据近80%的赛道收入(下图2),Lido依靠着先发优势保持领先地位,但由于与ETH的高度相关性,与去年同期相比币价仍回调31.2%,DeFi整体表现与ETH高度绑定。

Lido协议收益(下图一)受到高度同质化竞争的影响,长期保持在低水平,Lido及整个流动性质押赛道短期内也未展现出爆发潜力。

小结

综上所述,从头部DeFi协议可以看到,DEX和流动性质押赛道由于发展相对成熟,短期内不具备爆发的可能,而类似AAVE在借贷赛道的去中心化治理和代币经济学升级,可能更易受到投资者的青睐和关注。

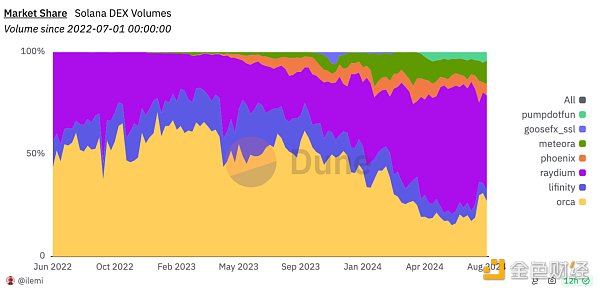

除了协议自身革新升级外,DeFi赛道爆发也需要良好的宏观金融环境,给予以太坊良好表现的空间。而更加重要的是,DeFi协议要加强与MEME等资产发行的结合,无论是Solana还是近期崛起的Tron,链上流动性都因MEME用户爆发而变得充裕,下图就展示了Raydium受益于PumpFun巩固强化了市场份额。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56