山西证券:给予迎驾贡酒买入评级

山西证券股份有限公司和芳芳近期对迎驾贡酒进行研究并发布了研究报告《中高端延续增长,利润表现亮眼》,本报告对迎驾贡酒给出买入评级,当前股价为50.3元。

迎驾贡酒(603198) 事件描述 事件:2024上半年,公司实现营业总收入37.85亿元,同比增长20.44%;归母净利润13.79亿元,同比增长29.59%;扣非净利润13.66亿元,同比增长32.65%。 事件点评 省内增速较快,洞藏势能延续。公司2024H1实现营业总收入37.85亿元,同比+20.44%;归母净利润13.79亿元,同比+29.59%。其中单Q2实现营业收入14.61亿元,同比+19.04%;归母净利润4.66亿元,同比+27.96%,利润超预期。具体来看:1)分产品来看,24Q2中高档白酒/普通白酒销售收入分别为10.69/3.13亿元,同比+24.95%/+6.50%。2)分渠道来看,24Q2省 内/省外地区分别实现收入9.2/4.7亿元,分别同比+22.88%/+15.34%,省内市场基本盘稳固,贡献主要增量。3)分渠道来看,24Q2经销/直销(含团购)收入分别为13.0/0.8亿元,分别同比+23.90%/-18.44%。 产品结构升级+管理提质增效,盈利弹性释放。公司2024H1/2024Q2净利率分别为36.53%/31.95%,同比+2.54/2.22pct,盈利能力不断提高。具体看:1)公司2024H1/2024Q2毛利率为73.57%/71.15%,同比+2.63/+0.59pct,主要在于洞藏系列为代表的中高端白酒产品收入增长所致;2)费用率方面,24H1销售/管理费用率为7.99%/3.68%,同比-0.6/-0.69pct;24Q2销售/管理费用率为10.00%/3.42%,同比-1.99/-0.60pct;3)现金流方面,公司2024H1销售收现/经营现金流净额分别为38.76/5.83亿元,同比+16.48%/+99.61%,现金流表现不错。 投资建议 我们认为目前公司在产品端和市场端仍有增长空间:公司聚焦洞藏系列,目前消费氛围形成,已从渠道推力驱动转为消费者自点率,洞藏 系列有望持续放量;公司这两年扎根省内,拓展周边市场,长期成长空间可期。因此,考虑公司产品结构持续优化,盈利能力有望提高。预计2024-2026年公司归母净利润29.68亿、35.63亿、41.89亿,EPS分别为3.71元、4.45元、5.24元,对应当前股价,PE分别为13.6倍、11.3倍、9.6倍。首次“买入-A”评级。 风险提示 市场需求变化风险。白酒作为中国特有的传统饮品和内需消费品,目前在我国酒、饮料和精制茶制造业中居于主导地位,但随着消费者偏好的变化以及国家提倡适度饮酒、健康饮酒。啤酒、葡萄酒、保健酒和果酒等低度酒的市场需求可能相应增加,白酒的消费量将有可能下降;消费升级,低端消费群体在缩小,中档、中高档酒逐渐成为市场主流,品牌集中度、产品集中度越来越高,将加大公司进一步拓展市场的难度。

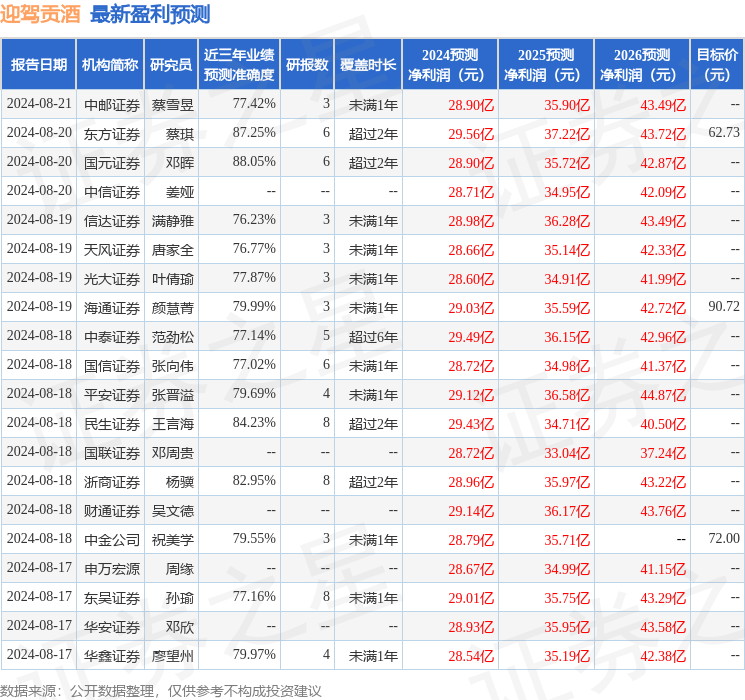

证券之星数据中心根据近三年发布的研报数据计算,国元证券邓晖研究员团队对该股研究较为深入,近三年预测准确度均值高达88.05%,其预测2024年度归属净利润为盈利28.9亿,根据现价换算的预测PE为13.93。

最新盈利预测明细如下:

该股最近90天内共有33家机构给出评级,买入评级28家,增持评级5家;过去90天内机构目标均价为70.58。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47