创新药行业终于迎来“收获的季节”?

说到需要经历“漫长的季节”后才能收获成果的行业,创新药大概率要算一个。创新药物的研发周期通常较长,涉及到多个阶段,包括药物发现、临床前研究、临床试验以及药品的审批上市等。据统计,药物从临床前靶点筛选到最终上市,平均至少需要13.5年,真可谓是“守得云开见月明”了。

创新药板块当前在估值低位迎来了政策面、基本面、融资面的三重共振,有望迎来行业“金秋”。7月起创新药利好政策不断出台,8月底前创新药企需要披露半年报、当前已经披露的企业均展现高景气特征,9月美联储有望降息、国内降息降准空间随之打开。

(1)政策面:8月7日医保目录初审名单公布

除了7月5日起多个创新药全链条支持政策的发布以外,8月7日,医保局官网发布《通过初审申报药品名单》,涉及目录外品种244个,创新药板块预期积极,为何?

文章开篇提到,创新药研发是漫长而困难的过程,但优秀企业最终研发成功、获批上市之后,创新药的销售变现是创新药企获得成功的“最后1公里“。

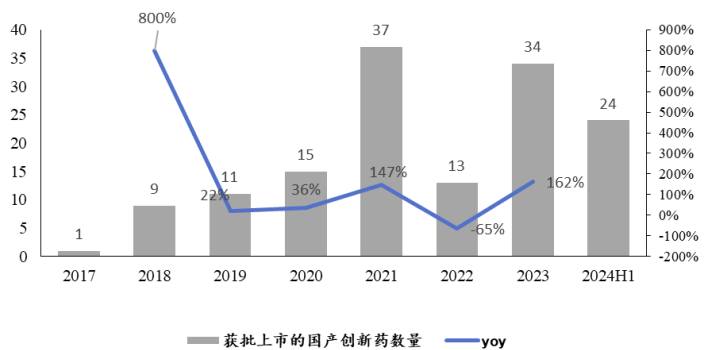

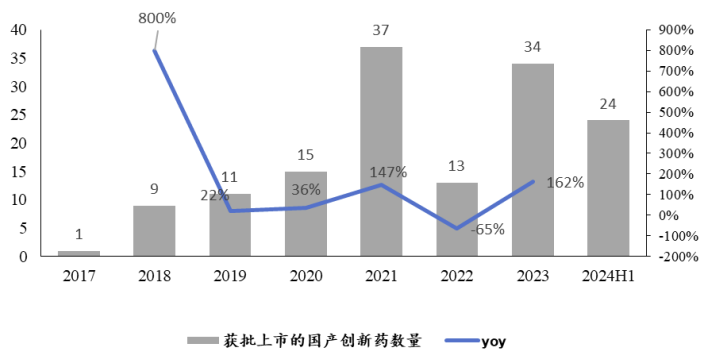

2017-2024年我国国产创新药申报及获批上市逐年递增,国产创新药如何进行销售放量成为创新药企业和投资者们关注的重点。

图:2017-2024年上半年获批上市的国产创新药数量(个)

(信息来源:东吴证券)

而医保谈判无疑是创新药高效推广的“高速公路”。一旦药品成功获批上市并顺利纳入医保谈判目录,便预示着这些创新药能够迅速获得医保体系的支持,有助于实现市场放量的飞跃。反之,如果创新药没能入选医保目录,则可能在未来一年(医保目录谈判一年已更新)时间里,需要和其他目录外产品在患者自费的市场里进行激烈竞争。

因此,7月1日2024年国家医保谈判启动以来,相关信息持续受到市场关注。8月7日《通过初审药品名单》出炉,涉及目录外品种较多对创新药板块情绪形成中期提振。医保首次纳入创新药对药品的销售具有重大意义,纳入目录后,药品的进院、进科、进治疗方案等多个环节都会走得更顺。并且医保支付还会大幅降低患者自费的负担,也有助于提高创新药的销量,改善创新药企的盈利预期。

(2)基本面:海内外创新药龙头业绩向好

财务报告是企业向投资者披露自身盈利情况和重要产品销售情况的重要渠道,8月正值国内外创新药企发布半年度业绩报告的窗口期,相关信息对创新药板块未来走势或起到重要影响作用。

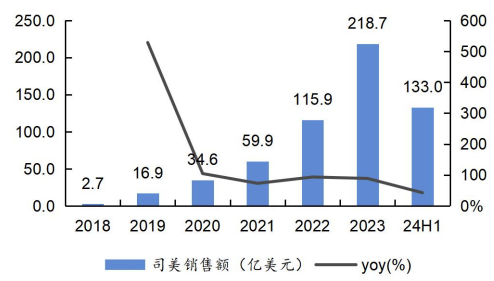

海外方面,两大全球创新药龙头分别在8月7日和8月8日发布了自己2024年上半年的财务报告,各自减肥创新药大产品的销量都超出了市场预期,体现了创新药2023年以来重要新品种——“减肥药“在全球市场的受欢迎程度,对国内有相关减肥药布局的创新药企也形成了积极的刺激。

图:某减肥创新药 “全球销售额

(信息来源:华福证券)

国内方面,8月创新药企半年度报告持续披露,业绩向好趋势明显,多个头部创新药企核心品种销售表现亮丽,也体现了国产创新药企在经历了大幅研发投入的多年之后,逐步迎来了旗下产品销售放量的“收获季节“。

(3)融资面:美联储9月大概率降息,打开国内货币政策空间

正如农民伯伯“收获“之后还要”撒下明年的种子“,创新药企在享受现有产品”销售盈利“的同时,还要拓展新的”产品研发“,以持续提升未来的盈利预期。而创新药行业存在研发投入大、研发周期长的特点,拓展新的研发产品需要依赖融资。

而融资成本就要依赖货币政策的宽松程度。货币政策宽松,利率低、创新药企的研发成本就低;货币政策紧缩,利率高、创新药企的研发成本就高。

这就是为什么2022年以来,美联储加息周期对创新药板块形成了较大的估值压制。而9月份,根据芝商所的“美联储守望工具“,美联储将在本轮加息周期结束后首次启动”降息“。国内方面,根据8月初发布的”二季度货币政策施政报告“,海外降息落地后,国内货币政策宽松空间随之打开。国产创新药企业有望以更低的融资成本支持研发、拓展新的产品线、提升未来成长性。

伴随政策面、基本面、融资面利好的逐步释放,创新药板块有望在8月份的低位逐步筑底,9-10月份在利好催化下迎来“收获的季节“。

今日指数:

(1)创新药指数(931152.CSI)布局A股创新药产业链龙头公司,汇聚全球CXO龙头和A股转型升级中的仿创药企龙头,既有望受益于仿制药否极泰来的逻辑,也有望受益于创新药业绩放量的逻辑。

(2)港股通创新药指数(987018.CNI)布局港股通范围内的港股创新药企,港股创新药企受益于18A上市规则,生命周期初期获取较多融资支持,当前企业所处阶段较为成熟,头部创新药企新药放量逐步进入收获期。企业前十大成分股占比高达70%,锐度较高。

相关产品:创新药ETF(159992)、港股创新药ETF(159567)

风险提示

尊敬的投资者:投资有风险,投资需谨慎。公开募集证券投资基金(以下简称“基金”)是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。基金不同于银行储蓄等能够提供固定收益预期的金融工具,当您购买基金产品时,既可能按持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和本风险揭示书,充分认识基金的风险收益特征和产品特性,认真考虑基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。根据有关法律法规,银华基金管理股份有限公司做出如下风险揭示:

一、依据投资对象的不同,基金分为股票基金、混合基金、债券基金、货币市场基金、基金中基金、商品基金等不同类型,您投资不同类型的基金将获得不同的收益预期,也将承担不同程度的风险。一般来说,基金的收益预期越高,您承担的风险也越大。

二、基金在投资运作过程中可能面临各种风险,既包括市场风险,也包括基金自身的管理风险、技术风险和合规风险等。巨额赎回风险是开放式基金所特有的一种风险,即当单个开放日基金的净赎回申请超过基金总份额的一定比例(开放式基金为百分之十,定期开放基金为百分之二十,中国证监会规定的特殊产品除外)时,您将可能无法及时赎回申请的全部基金份额,或您赎回的款项可能延缓支付。

三、您应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

四、特殊类型产品风险揭示:请投资者关注标的指数波动的风险以及ETF(交易型开放式基金)投资的特有风险。本基金将投资港股通标的股票,需承担汇率风险,并面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

五、基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。银华基金管理股份有限公司提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

六、以上基金由银华基金依照有关法律法规及约定申请募集,并经中国证券监督管理委员会(以下简称“中国证监会”)许可注册。基金的基金合同、基金招募说明书和基金产品资料概要已通过中国证监会基金电子披露网站【http://eid.csrc.gov.cn/fund/】和基金管理人网站【www.yhfund.com.cn】进行了公开披露。中国证监会对基金的注册,并不表明其对基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于基金没有风险。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26