西南证券:给予中炬高新买入评级

西南证券股份有限公司朱会振,舒尚立近期对中炬高新进行研究并发布了研究报告《2024年中报点评:Q2调味品主业承压,期待后续改革成效》,本报告对中炬高新给出买入评级,当前股价为17.88元。

中炬高新(600872) 投资要点 事件:公司发布2024年中报,上半年实现营收26.2亿元,同比-1.4%;实现归母净利润3.5亿元,比去年同期增加了17.9亿元;实现扣非归母净利润3.4亿元,同比+14.5%。其中24Q2实现营收11.3亿元,同比-12%;实现归母净利润1.1亿元,比去年同期增加了17.03亿元;实现扣非归母净利润1.02亿元,同比-32.4%;公司业绩低于市场预期。 淡季市场需求疲软,主业收入有所承压。24H1/24Q2美味鲜子公司实现收入25.6/10.9亿元,同比-0.6%/-12.1%。分产品看,24Q2酱油/鸡精鸡粉/食用油/其他产品收入增速分别为-22%/-15.4%/+29.1%/-30.9%;受宏观环境下需求薄弱及行业竞争加剧影响,叠加目前仍处渠道改革阵痛期等因素,两大主业酱油及鸡精鸡粉均有双位数下滑;食用油受益于低基数维持高增。分区域看,上半年东部/南部/中西部/北部收入增速分别为+3.1%/-4.1%/-6.4%/-10.4%,得益于大包装美味鲜产品持续放量,东部地区实现正增长。截至报告期末,公司地级市开发率达到95%,区县开发率达70%。 采购成本显著优化,盈利能力持续提升。24H1/24Q2美味鲜毛利率为37.1%/36.9%,同比+5.2pp/+4.2pp;毛利率提升主要得益于主要原材料采购单价下降,叠加供应链优化后带来生产效率提升及运输成本下降所致。费用方面,上半年销售费用率同比+2.3pp至10.8%,主要系公司加大自媒体及新媒体等广告投放力度以及进行渠道改造;上半年管理费用率同比+0.6pp至7%,主要系新增财务BP影响薪酬支出增加。综合来看,得益于成本持续下行与生产效率提升,24H1公司扣非净利率同比+1.8pp至13%;其中美味鲜净利率为15.3%,同比+2.1pp。 内部改革持续推进,期待后续动能释放。1)公司自新高管团队上任以来,内部持续推动大刀阔斧的管理体制改革,营销端建立事业部体制,在打破原有销售大区结构的同时,充分放权给一线事业部,增添销售队伍活力。2)公司推进2024年股权激励计划,一方面彰显公司管理层对于未来发展的充足信心,另一方面有助于充分调动团队积极性;此外公司地产业务剥离与美味鲜少数股权收回等事项亦在稳步推进解决中。展望未来,随着公司改革成效逐步显现,叠加原料成本价格维持低位,全国渠道招商蓄势待发,公司未来业绩高增值得期待。 盈利预测与投资建议。预计2024-2026年EPS分别为0.90、1.13元、1.43元,对应动态PE分别为22倍、18倍、14倍,维持“买入”评级。 风险提示:全国化扩张不及预期风险,市场竞争加剧风险。

证券之星数据中心根据近三年发布的研报数据计算,东吴证券孙瑜研究员团队对该股研究较为深入,近三年预测准确度均值为74.06%,其预测2024年度归属净利润为盈利7亿,根据现价换算的预测PE为20.24。

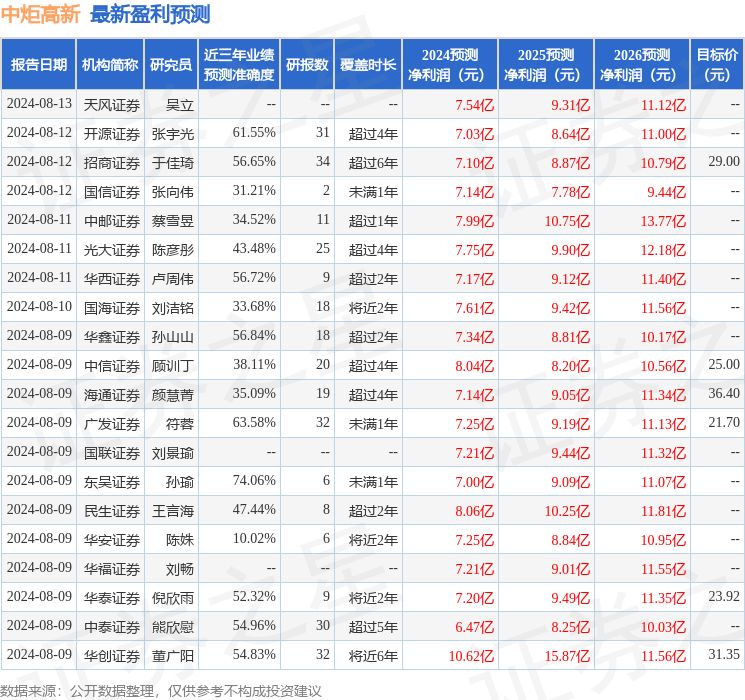

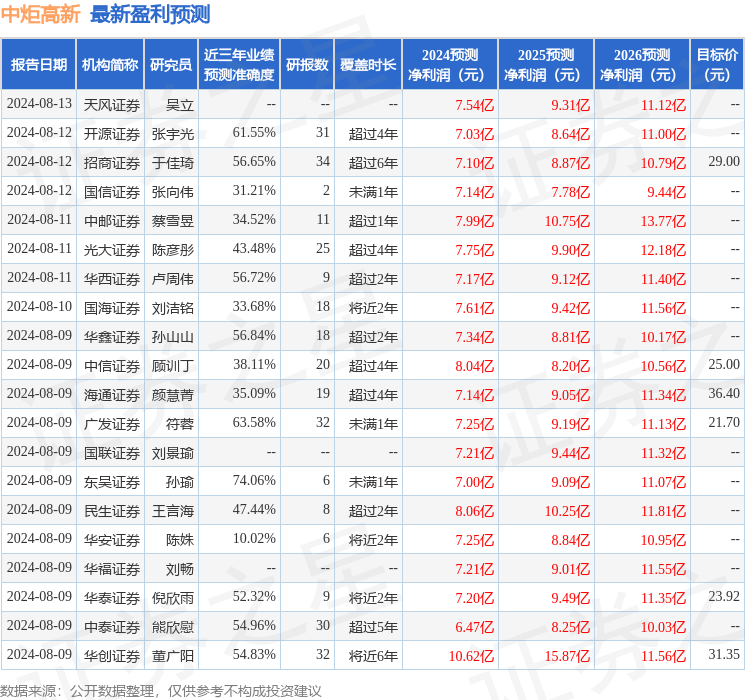

最新盈利预测明细如下:

该股最近90天内共有33家机构给出评级,买入评级28家,增持评级5家;过去90天内机构目标均价为29.11。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56