外资一键清仓日股?

有流动性的市场就是不一样啊。

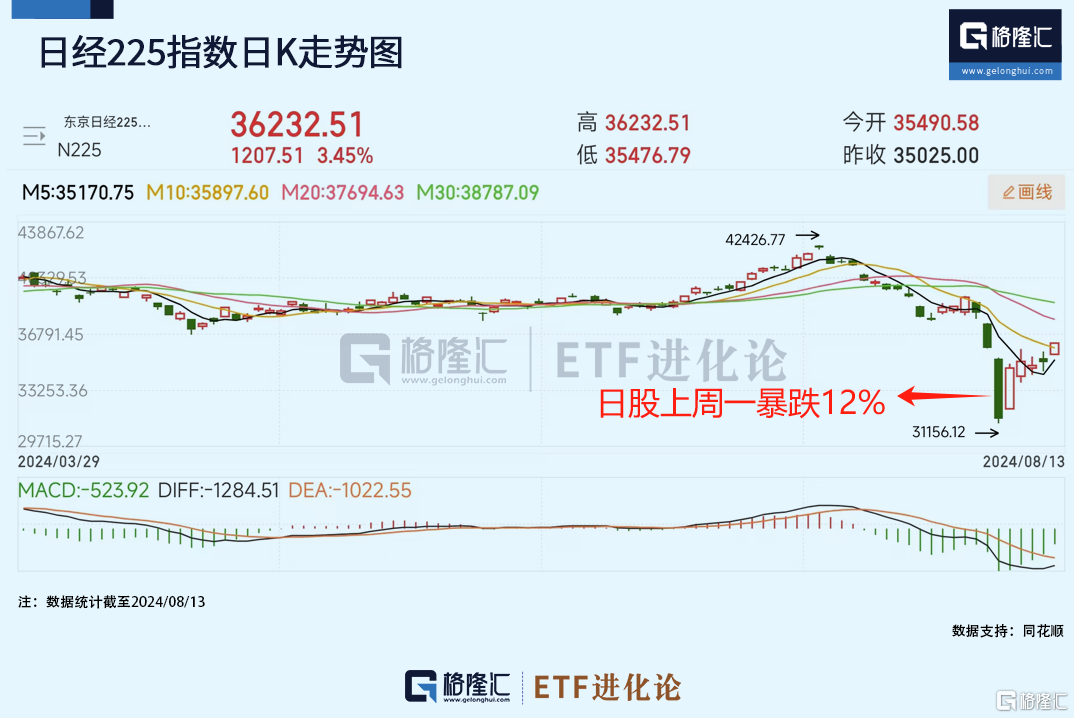

日经225指数今日大涨,仅用5天时间,日本股市就收复上周一创下的自1987年以来最大的单日跌幅,一举带动MSCI的亚太指数收复上周全部失地。

令人心有余悸的全球历史性抛售潮,持续一周就结束了吗?一切只是杠杆资金爆仓的闹剧吗?

1

外资清仓日股?

日股今日高开高走,大涨3个点,成功收复上周一创下的历史第二的单日跌幅12%,8月6日至今累计涨幅高中达15%。

日经ETF跟随上攻,华夏基金日经ETF、工银瑞信基金日经ETF、南方基金日本东证指数ETF分别涨2.43%、2.19%和1.95%。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

日本交易所集团8月8日公布的数据显示,7月29日~8月2日,海外投资者净卖出的股票现货+期货合计规模达到1.0617万亿日元,按2024年初以来的净流入规模计算,已转为净卖出,其中对冲基金等短期资金是抛售主力军。

高盛此前数据就显示,在日本股市上周下跌之际,对冲基金以逾5年来最快的速度出售了日本股票。

日股单日暴跌又快速修复的背后,会是对冲基金在快速回补仓位吗?

上周一全球暴跌之际,对冲基金率先抄底的是美股。

高盛统计数据显示,上周一,北美是全球唯一获得净买入的地区,所有其他地区都是净卖出,日本股票仍略有净卖出。

对冲基金最青睐的是美股的信息技术+防御性股票,信息技术类股票上周一出现自6月中旬以来最大的一天净买入,由多头买入和空头回补共同推动。

ETF资金从7月11日全球股市回调至今,相关纳指ETF只有一只产品出现是资金净流出,其余均有抄底资金涌现,四只日经ETF期内也是净流入,幅度相比纳指ETF较为小额。

招商基金纳斯达克100ETF最为资金青睐,期内净流入13.69亿元,居同类产品净流入规模榜首。华泰柏瑞基金纳斯达克100ETF和嘉实基金纳斯达克指数ETF同期分别净流入6.46亿元和5.15亿元。

四只日股ETF华安基金日经225ETF、日经225ETF易方达、华夏基金日经ETF和工银瑞信基金日经ETF同期分别净流入0.57亿元、0.28亿元、0.15亿元和0.11亿元。

如今日股已经带领亚太股市率先收复上周失地,美股虽反弹乏力,但整体保持平稳,看起来也没有波澜再起的风险,一切尘埃落定?

在全球经济看似平稳的背后,上周爆发如此令人惊骇的抛售潮,VIX波动率更是飙升至堪比2020年3月新冠疫情和2008年11月全球金融危机时的高度水平,反常的背后属实令人不得不警惕。

究竟是抱团资金爆仓的崩溃宣泄,还是市场在预警什么?历史性的波动率后,后面的关键点是什么?

2

巨额抛售后,关键是什么?

本轮市场的异常波动本质是抱团交易过于拥挤,美股科技累计较大涨幅的情况下,美国通胀数据和就业数据走弱引发资金出逃,日元套息交易平仓进一步放大波动。

在日本央行及时承认货币政策失误以及放风后续加息会更谨慎的情况下,投资者将关注焦点放在美国最新的CPI数据和零售数据的公布情况,进一步明确美国的经济韧性情况。

Union Bancaire Privee北亚股票咨询主管Linda Lam认为,第一波日元套利交易的平仓现在应该已经完成,投资者现在的注意力集中在美国通胀和零售销售数据上,以衡量软着陆的可能性。

她表示:“风险情绪正在好转,预计大多数亚洲市场将稳定在当前区间,除非出现可能大幅改变美联储降息轨迹的重大冲击。”

目前市场认为美联储9月降息是板上钉钉的事,关键是降25基点还是50基点。

周二公布的美国7月PPI、周三公布的7月CPI数据以及周四的零售销售和就业数据将成为市场预测美联储的未来货币政策走向的关键。

再往后看,一方面是美联储8月Jackson Hole年会上的最新表态,另一方面是美国总统大选最新情况以及中东等地缘局势变化带来的影响。

准确预测本轮美股回调的高盛集团技术专家Scott Rubner最新指出,8月底或迎美股逢低吸纳窗口。

理由是共同基金抛压缓解,且上市公司开启新一轮股票回购,投资者将在8月底迎来一个短暂的逢低吸纳美股窗口,美股最糟糕的市场技术面已经过去。

他将在8月30日转为战术性看涨股市,但其也警示投资者,9月某个时点后,美股前景会恶化,在第四季和美国11月大选前,市场不会出现明显上升趋势。

3

债市又可以涨了?

回看中国市场,债市经过一周的回调,也站在新的十字路上了。

8月7日晚一则突发公告,以及8月9日,央行二季度货币政策执行报告再度强调:

“加强市场预期引导,关注经济回升过程中,长期债券收益率的变化”,提及对金融机构持有债券资产的风险敞口开展压力测试,并提示资管产品收益显著高于底层资产,实际存在较大的利率风险。

在以上消息的影响下,各期限利率明显有了明显上涨,10年国债利率上升幅度已经超过11bps。

周一,10年和7年活跃券利率已经上升至2.24%和2.13%,30年活跃券利率重返2.4%关口,长端利率持续上行甚至向短端利率和信用蔓延,市场开始认为央行避免长端利率过度下行的目的短期已经达到了,因此今日债市全面反弹。

国盛证券团队认为,央行管控长端利率过度下行的风险,不意味着需要利率大幅度上行,小幅度的调整是能够测试风险和避免市场过度单边交易,上行幅度过大存在引发风险的可能。

本轮债市调整来源于外生力量干预,底层逻辑并没有发生改变,一旦市场认为央行短期目的达到,做多力量极有可能卷土重来。

事实上,在债市回调的上周,ETF资金持续买入相关债券ETF。富国基金政金债券ETF净流入19.4亿元,类债券的红利ETF——万家基金红利ETF基金同期也净流入9.2亿元。

难道新一轮猫抓老鼠游戏又要上演了?

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56