债市早报:月初资金面宽松,主要回购利率继续下行;债市整体延续强势

金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】8月2日,月初资金面宽松,主要回购利率继续下行;债市整体延续强势;茂昇投资预计无法按期偿付CHMINV 3.8 08/02/24,寻求展期半年并豁免违约;合肥产投拟于8月5日召开“21合肥产投MTN002”持有人会议,审议提前兑付等议案;转债市场主要指数小幅收跌,转债个券多数下跌;海外方面,各期限美债收益率普遍大幅下行,主要欧洲经济体10年期国债收益率普遍下行。

一、债市要闻

(一)国内要闻

【央行召开2024年下半年工作会议,学习贯彻党的二十届三中全会精神】8月1日,央行召开2024年下半年工作会议。会议要求,央行系统要继续实施好稳健的货币政策。加大金融对实体经济的支持力度,把着力点更多转向惠民生、促消费;加强做好金融“五篇大文章”统筹规划和政策落地;持续防范化解重点领域金融风险,扎实做好金融支持融资平台债务风险化解。防范化解房地产金融风险,落实好3000亿元保障性住房再贷款政策,促进加快建立租购并举的住房制度;深化金融改革开放和国际金融合作,支持优质主体发行熊猫债,鼓励金融机构开展人民币跨境融资类业务;持续提升金融服务和管理水平。

【国家发改委:推进以县城为重要载体的城镇化建设,加快补齐县城产业发展、市政公用、公共服务等短板】国家发改委副主任郑备8月2日在国新办发布会上表示,《深入实施以人为本的新型城镇化战略五年行动计划》重点是抓好四方面工作。第一是培育特色优势产业集群。引导潜力地区根据自身资源禀赋和产业基础,因地制宜发展特色优势产业,完善与发达地区产业对接协调合作机制,推动有市场、有效益的资源密集型产业和劳动密集型产业向潜力地区转移。第二是促进产业园区提级扩能。推动同质低效产业园区整合升级,集中资源建设高水平专业化产业园区,提升园区设施和服务标准化水平。第三是强化产业发展人才支撑。加强职业院校、实训基地等建设,加快提升农业转移人口职业技能水平。营造稳定公开透明的发展环境,便利人才跨区域流动,吸引企业家兴业创业。第四是增强城镇综合承载能力。推进以县城为重要载体的城镇化建设,加快补齐县城产业发展、市政公用、公共服务等短板,满足农业转移人口到县城就业安家需要。

【国务院印发《关于促进服务消费高质量发展的意见》】8月3日,国务院印发《关于促进服务消费高质量发展的意见》提出,加快构建新发展格局,统筹扩大内需和深化供给侧结构性改革,扩大服务业开放,着力提升服务品质、丰富消费场景、优化消费环境,以创新激发服务消费内生动能,培育服务消费新增长点,为经济高质量发展提供有力支撑。《意见》提出6方面20项重点任务。其中明确,挖掘餐饮住宿、家政服务、养老托育等基础型消费潜力,激发文化娱乐、旅游、体育、教育和培训、居住服务等改善型消费活力。

【国资委:纵深推进战略性新兴产业、未来产业发展】国务院国资委党委日前召开扩大会议提出,大力推进科技创新和产业创新,纵深推进战略性新兴产业、未来产业发展。会议明确,要全面贯彻党的二十届三中全会精神,抓住中央巡视整改有利契机,把进一步深化改革摆在更加突出位置,扎实抓好高质量的稳增长,持续深化提质增效,大力推进科技创新和产业创新,纵深推进战略性新兴产业、未来产业发展,持续推动传统优势产业高端化、智能化、绿色化发展,深入推进国有企业改革深化提升行动,积极主动应对风险挑战,保持战略定力,提振发展信心,巩固中央企业经济运行持续回升向好态势,坚定不移完成全年各项目标任务,持续做强做优做大国有资本和国有企业,切实发挥好国民经济的“稳定器”和“压舱石”作用。

【国家金融监管总局就《保险资产风险分类办法(征求意见稿)》公开征求意见】8月2日,国家金融监督管理总局发布《保险资产风险分类办法(征求意见稿)》,正式向社会公开征求意见。有关司局负责人在答记者问中指出,《征求意见稿》按照资产风险实质确定资产的分类范围,有利于全面评估保险公司投资风险,真实反映资产质量。在分类标准方面,《征求意见稿》调整了固定收益类资产本金或利息的逾期天数、减值准备比例等标准,与商业银行保持一致;增加了利益相关方风险管理状况、抵质押物质量等内容,丰富风险分类标准的内外部因素;明确了权益类资产、不动产类资产的定性和定量标准,要求穿透识别被投资企业或不动产项目相关主体的风险状况,根据底层资产出现风险情形占比以及预计损失率指标来判断资产分类档次等。

【国务院办公厅印发《加快构建碳排放双控制度体系工作方案》】国务院办公厅日前印发《加快构建碳排放双控制度体系工作方案》。《方案》提出:推动将碳排放指标纳入规划。将碳排放指标纳入国民经济和社会发展规划,充分考虑经济发展、能源安全、群众正常生产生活以及国家自主贡献目标等因素,合理确定五年规划期碳排放目标,并对重点任务和重大工程进行统筹部署。“十五五”时期,将碳排放强度降低作为国民经济和社会发展约束性指标,开展碳排放总量核算工作,不再将能耗强度作为约束性指标。

【国家金融监管总局、上海市人民政府:将上海打造成为具有国际竞争力的再保险中心】8月2日,国家金融监督管理总局、上海市人民政府发布《关于加快上海国际再保险中心建设的实施意见》。意见提出,在中国(上海)自由贸易试验区临港新片区建设要素集聚、业务集中、交易活跃、规则完善的上海国际再保险登记交易中心,将上海打造成为具有国际竞争力的再保险中心。支持在临港新片区设立专营再保险业务的保险、再保险、保险经纪法人或分支机构,允许境内再保险公司、外国再保险公司分公司在临港新片区设立再保险运营中心,为机构集聚提供良好政策环境。支持上海保交所在临港新片区设立专门子公司,对登记交易中心进行专业化运营管理。优化机构支持政策,对在临港新片区设立的经营再保险业务的保险、再保险、保险经纪法人或分支机构,按规定给予开办、增资等方面奖励扶持政策。全面优化再保险人才服务体系,对在临港新片区工作且符合条件的人员,加大出入境、租房、购房、落户等方面保障力度。

(二)国际要闻

【美国7月非农新增就业大幅不及预期,失业率升至4.3%,创近三年新高】8月2日,美国劳工统计局公布数据显示:美国7月非农就业人口增长11.4万人,为2020年12月以来最低纪录,远不及预期的17.5万人,较前值20.6万人(下修至17.9万)大幅下降。7月失业率较前月上升0.2个百分点至4.3%,创下2021年10月以来最高纪录,超过预期4.1%。工资通胀继续降温,7月时薪环比上涨0.2%,略低于预期和前值的0.3%,同比上涨3.6%,不及预期3.7%,前值为3.9%。7月劳动参与率为62.7%,较上月的62.6%上升0.1个百分点,且高于预期的持平水平。

(三)大宗商品

【国际原油期货价格继续下跌,NYMEX国际天然气价格微幅收涨】8月2日,WTI 9月原油期货收跌2.79美元,跌幅3.66%,报73.52美元/桶,全周累计下跌4.72%;布伦特10月原油期货收跌2.71美元,跌幅3.41%,报76.81美元/桶,全周累计下跌5.32%;现货黄金跌0.12%,报2443.24美元/盎司,全周累计上涨2.35%;NYMEX天然气期货价格微幅收涨0.01%至1.978美元/百万英热单位。

二、资金面

(一)公开市场操作

8月2日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了11.7亿元7天期逆回购操作,中标利率为1.70%。Wind数据显示,当日有3580.5亿元逆回购到期,因此单日净回笼资金3568.8亿元。

(二)资金利率

8月2日,月初资金面宽松,主要回购利率继续下行。当日DR001下行4.77至1.564%,DR007下行1.26bp至1.692%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

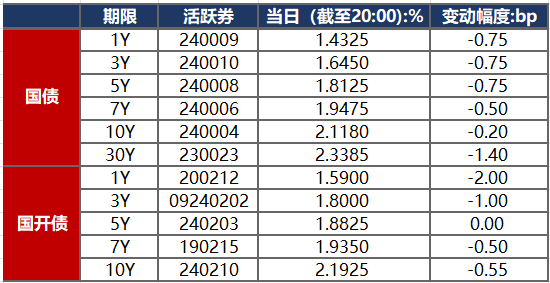

8月2日,在资金面整体宽松,以及股市下跌的情况下,早盘债市延续强势,随后受特别国债资金用于提振消费等传闻干扰,债市明显回调,但午后债市再度走强。截至北京时间20:00,10年期国债活跃券240004收益率下行0.20bp至2.1180%;10年期国开债活跃券240210收益率下行0.55bp至2.1925%。

数据来源:Wind,东方金诚

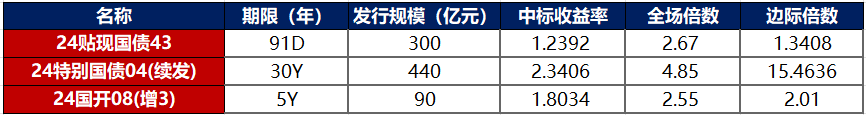

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动

8月2日,11只地产债成交价格偏离幅度超10%,为“22龙湖03”跌超17%,“22万科05”跌超20%,“H1龙控01”跌超61%,“H0融创03”跌超73%,“17阳光城MTN004”跌超87%,“20阳光城MTN003”跌超90%,“17阳光城MTN001”跌超92%;“H1融创01”涨超66%,“H8龙控05”涨超150%,“H0宝龙04”涨175%,“H1融创03”涨超253%。

8月2日,1只城投债成交价格偏离幅度超10%,为“19柯桥国投债02”跌超11%。

2. 信用债事件

茂昇投资:公司公告,公司预计无法按期偿付CHMINV 3.8 08/02/24,寻求展期半年并豁免违约。

合肥产投:召集人浦发银行公告,拟于8月5日召开“21合肥产投MTN002”持有人会议,审议提前兑付等议案。

工银国际:穆迪确认工银国际“A2”长期本外币发行人评级,展望维持“负面”;调降独立信用评估至“Ba3”。

中华财险保险公司:惠誉下调中华财险保险公司财务实力评级至“BBB+”,展望“稳定”;移出负面评级观察名单。

合景泰富:公司公告,7月预售额7.6亿元,同比减少32.7%。

路劲:公司公告,上半年总物业销售额73.04亿元,同比下降约53%。

香港置地:公司公告,因内地楼市持续下滑,置地期内需为武汉等地产发展项目作一次性拨备2.95亿美元,拖累上半年录得基本亏损700万美元,去年同期盈利4.22亿美元。公司正进行全面策略评估,预计今年底前完成。

中国地利:公司公告,港股上市地位将于8月12日起被撤销

珠海华发:公司公告,拟将“21华发集团MTN009”票息下调214BP至2.33%,8月6日起回售申请。

郑州建投:公司公告,拟将“21郑州建投MTN002”票息下调257BP至1.00%,8月6日起回售申请

江苏姜堰经开集团:公司公告,拟将“23姜堪经开MTN002”票息下调230BP至1%,8月5日起回售申请。

(三)可转债

1. 权益及转债指数

【权益市场三大股指集体收跌】 8月2日,A股弱势下探,成交量继续收窄,上证指数、深证成指、创业板指分别收跌0.92%、1.38%、1.66%。当日,两市成交额7263.4亿元,较前日缩量603.6亿元,北向资金净卖出32.3亿元。当日,申万一级行业大多下跌,上涨行业中,农林牧渔涨超1%,医药生物、综合涨幅较小;下跌行业中,通信跌逾3%,电子、汽车、计算机跌逾2%。

【转债市场主要指数小幅收跌】 8月2日,转债市场跟随权益市场有所下行,当日中证转债、上证转债、深证转债分别收跌0.29%、0.22%、0.41%。当日,转债市场成交额476.64亿元,较前一交易日缩量35.19亿元。转债市场个券多数下跌,530支转债中,122支上涨,408支下跌,10支持平。当日,上涨个券中,新上市振华转债涨超21%,思创转债涨超14%,东时转债涨超6%;下跌个券中,尚荣转债跌逾7%,景20转债跌逾5%,晶瑞转债跌逾4%。

数据来源:Wind,东方金诚

2. 转债跟踪

8月2日,航宇科技、恒辉安防发行转债获证监会注册批复。

8月2日,海顺转债、帝欧转债公告不下修转股价格;沿浦转债公告不下修转股价格,在未来1个月内(即2024年8月5日起至2024年9月4日),若再次触发下修条款,亦不选择下修;海优转债、精工转债公告不下修转股价格,在未来3个月内(即2024年8月3日起至2024年11月2日),若再次触发下修条款,亦不选择下修;天能转债、华安转债、柳药转债、寿22转债公告不下修转股价格,在未来6个月内(即2024年8月2日起至2025年2月1日),若再次触发下修条款,亦不选择下修;飞鹿转债、银信转债、金现转债、蓝帆转债、芯能转债、苏利转债公告预计满足转股价格下修条件。

(四)海外债市

1. 美债市场

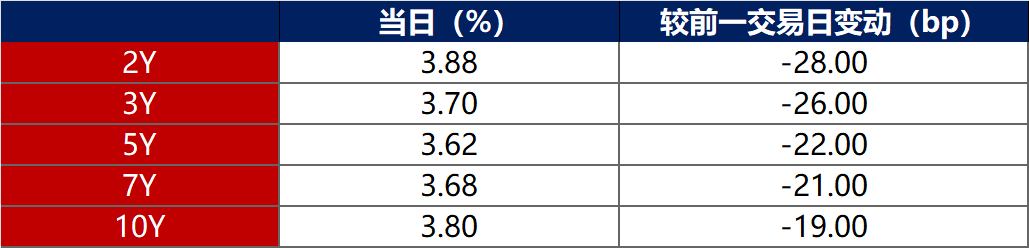

8月2日,受当日公布的7月非农数据大幅不及预期、失业率较大幅上行影响,市场对美国经济衰退,以及9月降息50个基点的预期增强,推动各期限美债收益率普遍大幅下行超过20bp。其中,2年期美债收益率下行28bp至3.88%,10年期美债收益率下行19bp至3.80%。

数据来源:iFinD,东方金诚

8月2日,2/10年期美债收益率利差倒挂幅收窄9bp至8bp;5/30年期美债收益率利差扩大6bp至49bp。

8月2日,美国10年期通胀保值国债(TIPS)损益平衡通胀率大幅下行16bp至2.04%。

2. 欧债市场

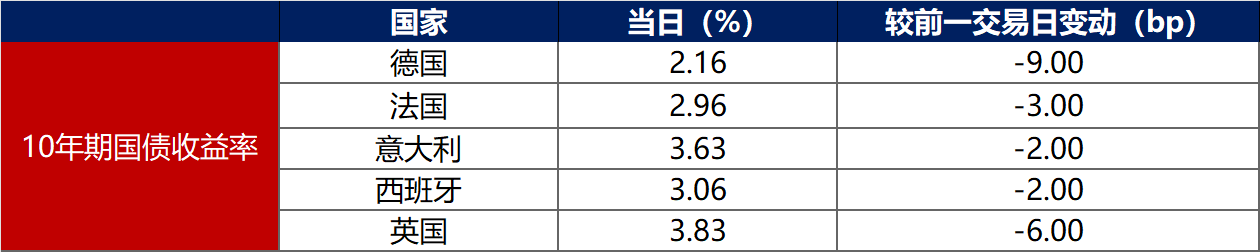

8月2日,主要欧洲经济体10年期国债收益率普遍下行。其中,德国10年期国债收益率下行9bp至2.16%,法国、意大利、西班牙、英国10年期国债收益率分别下行3bp、2bp、2bp和6bp。

数据来源:英为财经,东方金诚

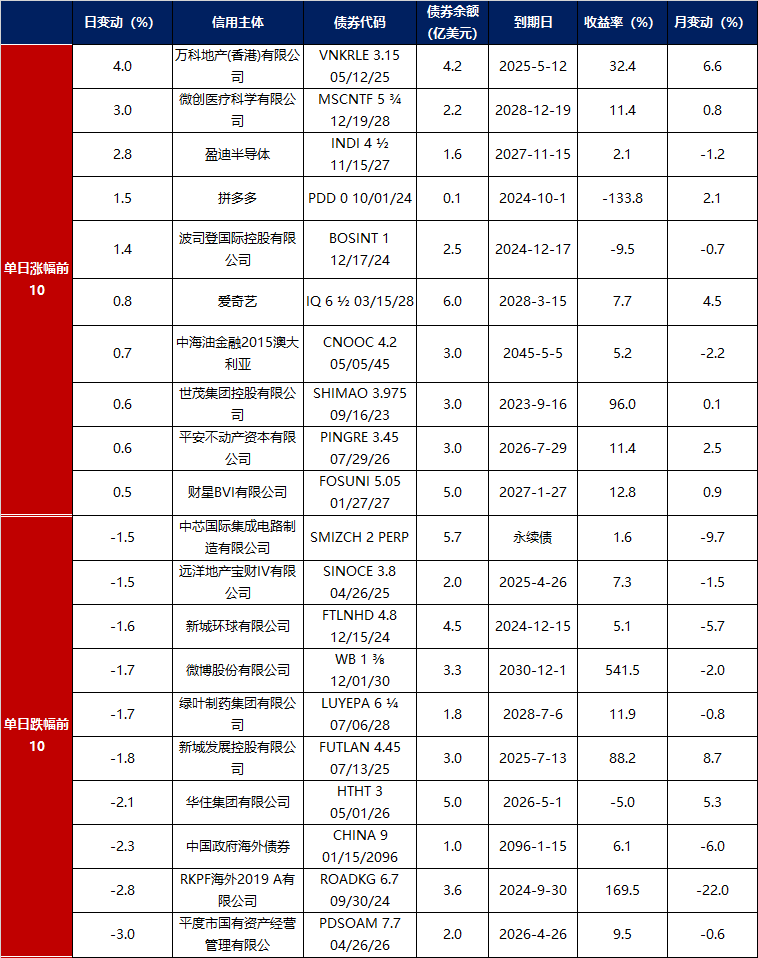

中资美元债每日价格变动(截至8月2日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47