中航证券:给予牧原股份买入评级

中航证券有限公司彭海兰,陈翼近期对牧原股份进行研究并发布了研究报告《Q2扭亏为盈,优秀养殖管理铸就长期价值》,本报告对牧原股份给出买入评级,当前股价为44.21元。

牧原股份(002714) Q2扭亏为盈,规模稳健发展 24年上半年公司实现营业收入568.66亿元,同比增长9.63%;实现归母净利润8.29亿元,同比扭亏为盈。公司生猪养殖规模稳中有增,24年上半年公司实现养殖业务销售量3238.8万头,同比增7.0%;实现生猪销售收入560.2亿元,同比增10.5%。公司推进产业链一体化发展,24年上半年公司共屠宰生猪541.5万头,产能利用率在37%左右,在屠宰行业整体承压的背景下,公司屠宰业务量同比保持稳定。 优秀养殖管理铸就长期价值 公司养殖管理效率突出,成本优势明显,支持公司财务改善,铸就公司长期价值。1)公司养殖优势明显。公司生猪养殖6月份的全程成活率已超过84%,PSY在28以上。2024年6月的生猪养殖完全成本接近14元/kg,相比5月下降了0.3元/kg左右。公司持续推动养殖效率提升,预计24年年底公司有望实现13元/kg的成本目标。2)养殖优势支持财务改善。公司养殖管理成本优势突出,优秀盈利能力带来整体财务状况的改善。24Q2公司单季实现盈利32.1亿元,24H1实现经营性现金流入154.7亿元。截至24H1,公司资产负债率61.81%,季度环比降1.78pcts。3)养殖优势铸就长期价值。长周期稳态下,生猪行业整体将保持一定的利润水平,而公司优秀的管理和成本优势望持续支持较行业更好盈利能力。此外,公司规模进入相对稳定阶段,资本开支会控制在较低水平,降低整体负债规模后,公司将更好统筹业绩增长与股东回报,长期的红利价值望愈发突出。 生猪行情望在两个维度驱动 我们认为,生猪行情仍望在盈利高度和持续性两个维度驱动板块走势。盈利高度方面,随着供给周期性收缩,需求随着消费旺季的季节性回升,后续行情冲高可期,推动板块上行。盈利持续性方面,未来数月行业理论供给仍在较低水平,假设行业盈利周期延续至11月底,24年行业全面盈利周期将达到约250天,远超22年盈利周期167天。而牧原股份作为行业具备明显生猪养殖规模优势和管理成本优势的龙头企业,有望在生猪盈利周期充分受益。 投资建议 牧原股份是生猪养殖龙头企业。优秀养殖管理塑造了公司核心竞争力,未来有望获益周期,共享价值。我们预计公司2024-2026年归母净利润分别为127.8亿元、276.8亿元、280.7亿元,EPS分别为2.34元、5.07元、5.14元,对应24、25、26年PE分别为18.91、8.73、8.61倍,维持“买入”评级。 风险提示 猪肉消费价格不及预期、疫病风险等。

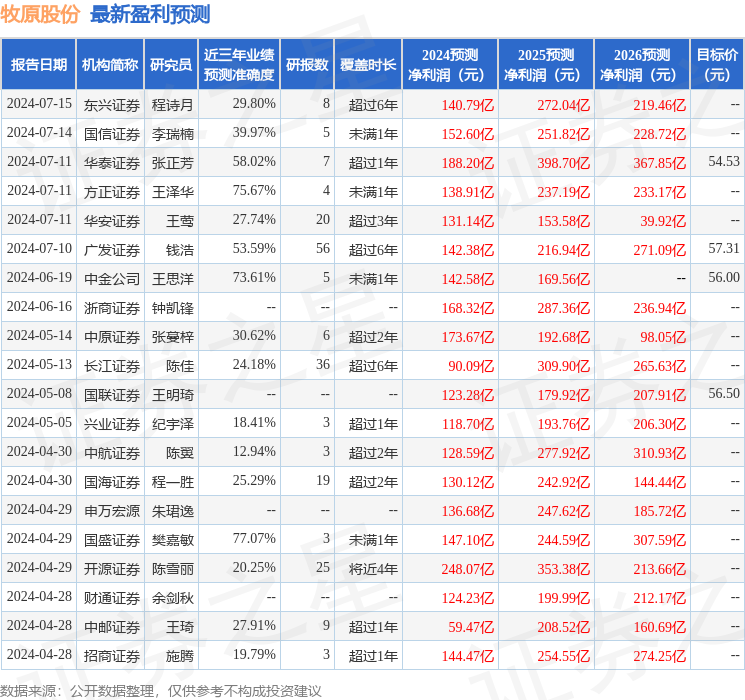

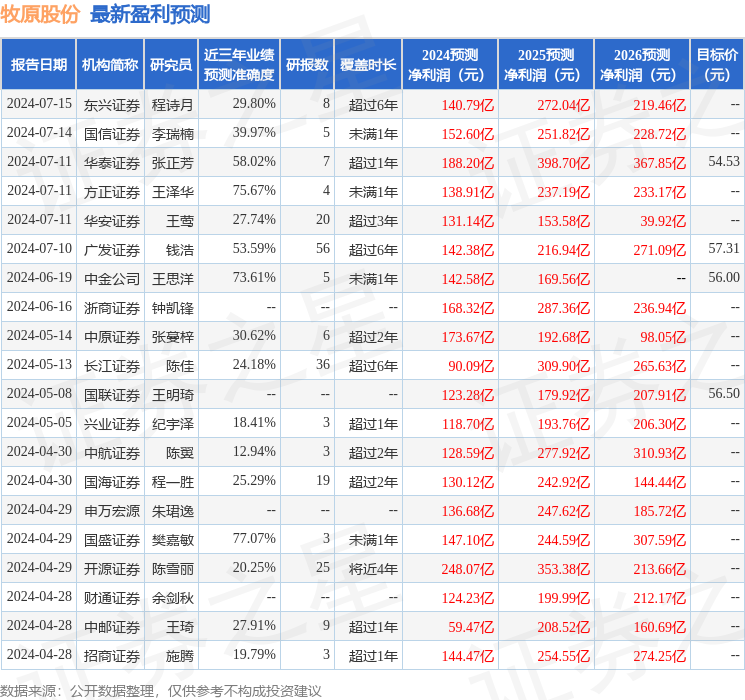

证券之星数据中心根据近三年发布的研报数据计算,国盛证券樊嘉敏研究员团队对该股研究较为深入,近三年预测准确度均值为77.07%,其预测2024年度归属净利润为盈利147.1亿,根据现价换算的预测PE为16.43。

最新盈利预测明细如下:

该股最近90天内共有18家机构给出评级,买入评级14家,增持评级4家;过去90天内机构目标均价为55.95。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47