美国保险公司股票投资:跨越四个世纪的精彩旅程

编者案:1993年,在美国利率水平创下20世纪70年代以来新低的严峻形势下,北美精算学会举行了“寿险公司总账户股权投资战略”研讨会。这和我国当下的情况比较类似,在低利率时代,股权投资当然有获得高收益率的潜力和可能,但这并不是美国险资第一次尝试投资股票,早在18世纪末就开始了。

《1906年纽约州保险法》颁布股票投资禁令之前的百年曲折

美国独立后,为了促进经济发展,不反对保险公司购买股票。1794年颁布的《北美保险公司法人授权法案》就允许该公司购买银行、运河和公路等行业的股票。

可惜,直到19世纪上半叶险资的股票投资业绩并不理想。一个典型案例是,费城凤凰保险公司于1842年披露的资产详情显示,其未挂牌股票的购买成本是4950美元,市值却仅有725美元,浮亏超过85%。所以,19世纪40年代开始大发展的相互制寿险公司很少投资于股票。到1870年时只有4个州允许投资于公司证券。美国保险公司股票投资在19世纪80年代开始触底回升。据统计,股票投资占比从1880年的1.5%上升到1890年的4%、1900年的5.5%。

好景不长,1905年美国公平人寿公司爆发了董事长和大股东的控制权内战,引发公司内部调查、纽约州保监局调查和纽约州参众两院调查,三轮彻查使包括投资乱象在内的寿险业各种内幕纷纷曝光,在媒体的渲染下引发社会公愤。根据《阿姆斯特朗报告》建议,《1906年纽约州保险法》将股票禁令写入法条,多数州效仿,使得被禁止买股票的险资占全美的90%左右。加州等少数允许买股票的州也附加了条件。

20世纪上半叶:用《阿姆斯特朗报告》逻辑对抗两轮解禁努力

1906年后,纽约州险资炒股如过街老鼠,二十年无人提及。

1.1928年:只放开优先股

1923年,Smith出版《作为长期投资工具的普通股》一书,通过对比证明股票组合的长期收益率大幅超过债券组合,成为畅销书。随着美股的震荡上升,一些人呼吁放开险资购买股票,但纽约州很多重量级人物依然反对。于是,1928年,纽约州只放开了险资购买优先股。

2.1938—1941年:SEC推动解禁险资炒股失败

1938年,罗斯福总统在关于打击垄断的国会演讲中表示:“应该授权SEC(美国证监会)调查……寿险公司是否把资金作为获取经济控制权的工具。”其后,国会成立临时国家经济委员会(TNEC)调查垄断问题,其中于1940年调查了寿险业。但TNEC表示:“本委员会……在有必要起草或完善法律时把这个管辖权和责任完整地留给参众两院的相关常设委员会。”所以,没有保险法律是直接基于TNEC建议来制定的。

不过,这并不表示TNEC对寿险业的调查不重要,它是在TNEC框架下由SEC主导,引发了很多州立法机构对保险业的调查。比如,1941年纽约州议会就召开保险法修改联合委员会听证会进行调查。到场发言的纽约州保监局局长指责SEC建议放开股票投资将导致保险公司控制很多上市公司甚至某些产业。

于是,SEC改变建议:允许险资购买股票,但禁止它们持股达到获得控制权的比例。而保诚保险的副董事长继续反对:如果险资持有普通股,被投资公司出现危机或管理混乱,就会促使保险公司……“联合其他股东……选择新的高管……而这类行为将被指控为寻求经济控制权和影响力。”于是,纽约州没有修改保险投资规则。

20世纪下半叶至今:一系列认识深化、制度创新和股市根基强化使得美国险资股票投资模式成型

二战后,美国发展面临的困境和称霸全球的愿景,使得包括寿险公司的传统债权投资机构开放股权投资、提高投资比例,成为时代需要。

1.1951年:二战后的新形势和持股约束制度的形成促使禁令取消

二战后,寿险资金收益率持续创新低,迫使寿险公司寻找新的投资渠道(1947年,全美寿险公司的净投资收益率只有2.88%)。另外,美国传统产业增长乏力使得国家的主流声音是呼吁对无法通过抵押品借债的新设企业提供股权资金。

在这种历史转折的背景下,纽约州险资的普通股投资再次引发广泛讨论,其中的一股重要力量来自美联储:1946年,波士顿联储银行总裁说:“新企业需要的资金往往集中在(投资保守的)受托机构手里。”1949年,美联储主席在参议院举行的听证会上表示,把险资持有一家上市公司普通股限制在该公司投票权股份1%以下就可以阻止寿险公司获得控制力。1950年,货币学家Homer Jones在加入美联储前夕撰写《寿险公司股票投资》一文,辨析了困扰美国40多年的寿险公司可能利用资金优势控制上市公司的问题。

尽管有上述收益率和舆论压力,1949—1951年纽约州还是经过激烈争论才最终开了一个缝隙。1949年,一个打算进一步限制保险公司投资的议案在纽约州议会被提出来。在议案听证会时,纽约相互寿险和纽约寿险等公司不仅表示反对,还建议研究在法律中规定一个“例外条款”(Leeway Provision)来放松纽约州的限制。

1950年,这两家寿险公司建议的例外条款和其他放松监管的议案被提交给纽约州议会,但未得到通过,只能继续研究。1951年,美国两个寿险行业协会又向纽约州议会提交了研究报告。然而,1951年对相关议案的审议还是再次出现重大分歧:1月提交的议案是主张把普通股投资上限设为5%,但4月通过的法案却降为3%。

2.1952—1964年:变额年金的持续创新及引发与SEC的监管冲突

(1)1952年:TIAA-CREF 的变额年金获得纽约州特批

1951年,纽约州非盈利性质的特殊目的寿险公司教师保险与年金协会(TIAA)出版了其副董事长Greenough 的专著《退休收入的新途径》,提出了投资于股票的“变额年金”(Variable Annuity)概念。参考此书的一些观点和设想,1952年,作为一项特别立法,纽约州议会通过了《成立法人机构“大学退休金股票投资基金”(CREF)的法案》。

该投资公司章程的第6条规定:公司资金全部投资于具有股权性质的工具,但对目标公司投票权股份的持有比例一般不超过10%,不寻求控制目标公司或使其成为自己的子公司。CREF 的变额年金与TIAA 之前在售的传统约定金额年金并行销售,由纽约州保监局根据保险法监管。

(2)1955年:变额年金的持续创新在新泽西州受挫,在哥伦比亚特区通过

1955年,新泽西州的美国保诚保险公司起草法律议案,授权寿险公司出售变额年金保单,它提出的操作方式是不需要寿险公司设立CREF那样的独立法人,而只需要对变额年金收支设立单独的会计账户;但这个议案同时遭到保险业和基金业的反对,没有被新泽西州议会通过。

哥伦比亚特区接过了创新大旗,这里不需要像纽约州那样特别立法,因为哥伦比亚特区《1934年寿险法案》允许投资股票,且没有比例上限,只要满足以下规定即可:被投资的股票在之前五年连续分红、单只股票的投资额不超过寿险公司资产总额的1%,等等。1955年12月,哥伦比亚特区成立了面向公众而不只是教师的、盈利性的美国变额年金寿险公司(VALIC),批准其销售传统寿险保单和变额年金保单。

(3)1956—1964年:SEC和最高法院介入,商业盈利性的变额年金要分别登记投资公司和证券名称

1956年6月,SEC认为除非VALIC在SEC登记为投资公司且把变额年金登记为证券,否则,不能向公众出售。寿险业与SEC由此爆发第二次斗争。1959年,美国最高法院以5∶4的投票结果裁定变额年金合同是证券,要接受SEC监管,于是变额年金开始接受双重监管。

1961年,新泽西州保诚公司就出售变额年金向SEC申请豁免其义务。在漫长的听证会之后,保诚公司不愿因为SEC只给予其很少豁免而修改变额年金方案,于是接连向上诉法院和最高法院提起上诉,可惜1964年的终裁也维持SEC决定。保诚公司只好调整其变额年金方案。

3.1959—1976年:法定单独账户登记为投资公司的创新为变额寿险产品推广扫清了法律障碍

1959年,新泽西州和康州率先通过了与单独账户有关的法律;1960年,纽约州保监局就寿险公司能否设立单独账户举行听证会。1962年,SEC部门主任Conwill到NAIC演讲时表示:保险公司可以把变额年金的资产放入一个法律意义上的单独账户(Legally Separate Account)里,办理年金的所有业务,此时这个单独账户就可以按照《1940年投资公司法》登记为投资公司,而不需要登记设立这个单独账户的保险公司;单独账户里的投资份额登记为证券。这样,就能协调SEC法律要求与寿险公司实际运作双方的诉求。于是,1962年,纽约州修改保险法,允许寿险公司推出单独账户。

寿险公司总账户中普通股投资比例上限逐步提高

1957年,纽约州寿险公司总账户的普通股投资上限从1951年的3%提高到5%,1969年进一步提高到资产10%或盈余(Surplus)100%二者中的较小者。与管理养老金的竞争对手银行相比,10%还是偏低,因为银行可以把养老金100%投资于股票。不过,进入20世纪70年代之后,由于股市从上升趋势转为大幅波动,持股比例高已经不一定是优点。

纽约州1983年版保险法的转变与成熟

鉴于20世纪60年代以来出现的诸多变化,1981年,纽约州州长Carey不想对保险法继续小修小补,而是要进行一次大改革,于是成立了保险产业监管改革行政咨询委员会。1983年7月,新任州长Cuomo签署了大幅度改革后的新寿险法,彻底改变了纽约州的保险立法理念:寿险公司管理层不仅有投资决策的责任,也应该有相应的自主权。于是,新版保险法废止了之前第81节和第80(3)节中的资产质量具体标准,代之以依靠寿险公司董事会和管理层谨慎决策。

随着寿险公司总账户中普通股和房地产等高风险投资工具的增加,NAIC在20世纪80年代末推出了与风险挂钩的资本金(Risk-Based Capital)制度,把投资工具风险与资本金要求联系起来,使得保险公司的投资决策有偿付能力基础。6.《保险公司投资示范法》的制定与采用:1991年至今

1991年,NAIC开始制定《保险公司投资示范法》,“规定投资上限版”和“规定管理准则版”两个版本先后在1996年、1998年颁布,说明美国的保险资金投资制度已经趋于成熟。进入21世纪之后,2001年进行过一次修改,其后各州采用的过程比较漫长,如2011年华盛顿州才在州议会通过采用的法案。总体来看,采用“规定投资上限版”的州比“规定管理准则版”的州要多。

美国寿险公司两类账户的投资实践简析

美国保险业投资股票的前述一系列曲折和创新的主要成果,集中体现在寿险公司设立总账户和单独账户来收取不同类型的保费、执行不同的投资策略(财险公司因资金量很小不再赘述)。下面简要分析自1962年以来的投资实践概况。

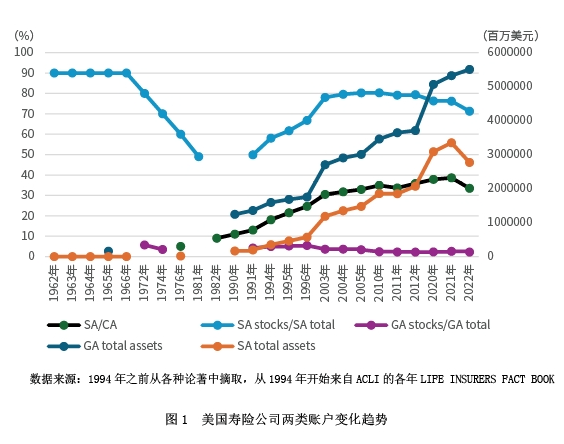

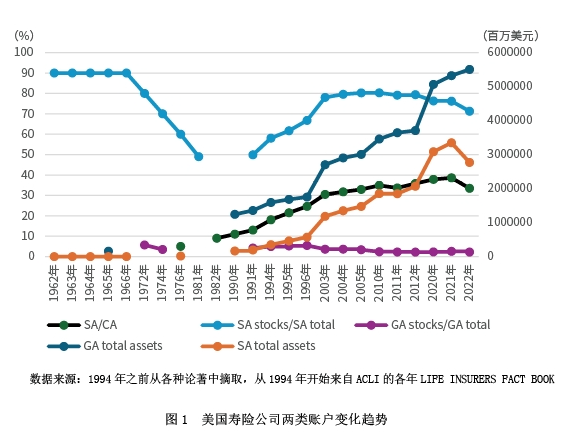

(1)1962年,纽约州保险法批准设立单独账户之后,直到1990年的影响都还不明显:金额1650亿美元、占比近11%,但其后就开启了连续震荡上升的过程,到2021年的历史高点是金额近3.35万亿美元,占比38.61%(如图1)。

(2)单独账户虽然是针对那些追逐普通股高收益率且愿意承担投资风险的寿险客户而设计,但单独账户中普通股的占比后来经历了V型演变历程,1967年之前除库存少量现金(假设占比10%)应对给付需求外全部投资股票,但1970—1990年间由于股市收益率下降、波动加剧,股票占比一度大幅下降,被债券和房地产等其他资产取代,20世纪80年代占比曾经跌到一半以下。

但随着20世纪90年代美股大牛市的到来,股票占比又在10年内回升到80%左右,且带动单独账户资产占寿险公司总资产的比例从10%跃升到30%以上;近十年,单独账户内股票占比有所下降,但单独账户占总资产的比例有所提高,打破了单独账户只能靠股票牛市来赢得市场的历史惯例。

寿险公司总账户内的股票投资,以纽约州为代表,1928年放开优先股、1951年开始逐步放开普通股,直到法定上限普遍达到20%以上之后,总账户内的股票占比大概很少超过1972年的5.7%(20世纪90年代的大牛市中占比高点是1996年的5.46%),离法定上限还有很大的空间。由于有威斯康星州西北相互寿险公司这种总账户内大比例投资股票的公司,所以,其他公司的比例就更低,也有完全不投资普通股的公司。

尤其是在2009年之后的新一轮长期低利率和美股牛市中,总账户内的股票占比居然呈下降趋势,再也没有超过3%,值得我们深入分析和思考。总之,美国保险公司股票投资在跨越四个世纪、长达二百多年的旅程中,有过暴赚和巨亏、有过与SEC的斗争、有过各州法律的千差万别,确实足够精彩。最后形成的寿险公司总账户与单独账户并行、股债策略几乎相反的经验,尤其值得我们研究借鉴。

作者|徐高林「对外经济贸易大学保险学院副教授」徐一帆「南开大学计算机学院」

原文|《中国保险》2024年第7期

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47