一月跌超30%!7月最悲催的红利股

海澜之家,男人的衣柜。

这个兴盛不衰的口号,成了海澜之家的养老保险。

作为A股服装行业的核心龙头,海澜之家的股价自从7月份以来就异常急转直下,单月跌幅已经超过30%,股价走势明显可以看出与之不同的异常。

这单纯是“男人消费不如狗”吗?

在资本市场之外,关于服装行业的争论也从未止息。

01

7月之前,没人能不对海澜之家的股价叹为观止。

在近两年低迷的市场环境之下,海澜之家却从2022年10月最低点的4.1元/股,一路上涨到今年6月最高点的10元/股,再加上分红的话,复权涨幅达到了2倍(对比同行雅戈尔同期复权涨幅近40%)。

仅仅今年上半年,海澜之家就已经上涨了36%。

这得益于大环境的改变,以及海澜之家本身的表现。

在经历三年疫情之后,服装行业在2023年迎来迅速复苏。

2023年,我国服装、鞋帽、针织仿品类社零同比增长12.9%。

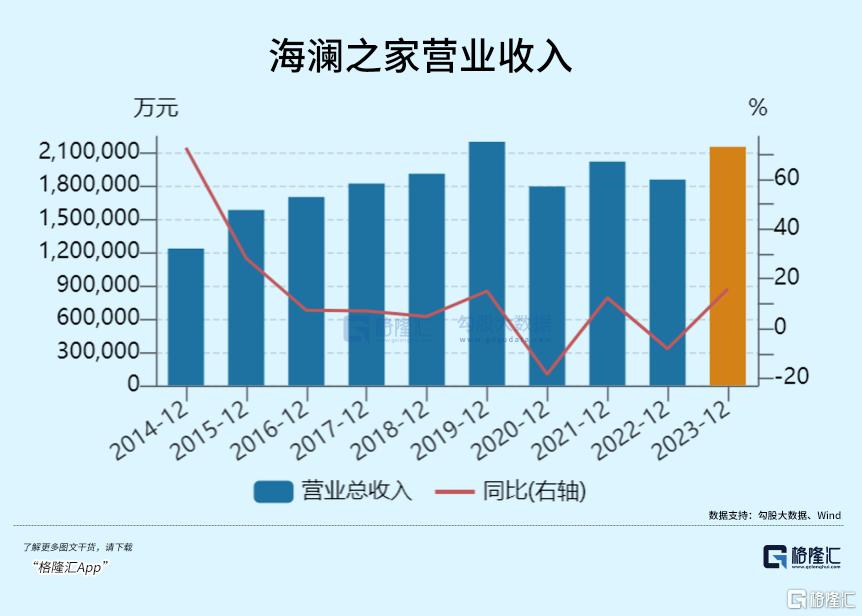

在复苏的大环境下,海澜之家也重启增长。

2023年,海澜之家营收215.28亿元,同比增长15.98%;归母净利润29.52亿元,同比增长36.96%。

然而,就在短短一个月的时间内,海澜之家的股价却开始大跌,一个月内,就跌去了过去近一年的涨幅。

究其原因,如果没有我们目前还不知道的特别利空消息的话,那么可能唯有用“成也萧何,败也萧何”来解释了。

海澜之家此前惊人涨势,来自于两个方面,一是海澜之家自身的低经营风险和高稳定性,二是过去一段时间市场对于红利股的偏爱。

而股价的大幅下跌,也来源于此。

自2014年借壳上市以来,海澜之家一直保持着相当高的分红率,且现金分红还整体呈向上趋势。

目前,海澜之家累计现金分红已达194亿元,上市以来平均分红率达64.68%。2023年,海澜之家的分红率更是达到了91.1%。其派息融资比也达到了114%,就是说分红回馈股东的钱已经超过上市所融资的钱。这也是为什么相关红利指数把它纳入成分股的重要原因。

而从去年开始,市场表现出了对高股息的明显偏好,海澜之家作为服饰板块的红利龙头,受到影响开始大涨。

但随着最近市场情绪的转变,海澜之家的处境也有了变化。

比如近日有某中证红利交易型开放式指数证券投资基金披露公告,因连续40个工作日基金资产净值低于5000万元,触发《基金合同》终止情形。而这只基金跟踪的是中证红利指数,重仓股里就包括了海澜之家。

这是近一段时间,市场对于红利板块的意见逐渐出现分歧的表现之一,也正是这种分歧,导致红利股出现大幅回撤。

海澜之家,正是红利指数中跌幅最大的。

除了市场情绪影响,海澜之家本身也正面临一些经营方面的困境。

从业绩上看,海澜之家表现看似相当稳健。

2023年,海澜之家实现了营收和净利的双增长,也是连续第十年稳居国内男装市场占有率榜首。2024年一季度,公司营业收入和归母净利润也分别增长8.72%和10.41%。

然而,这样的业绩表现,主要是因为过去几年的基数太低。

2020年和2022年,海澜之家营收、归母净利润双双下滑,尽管2023年出现了双位数增长,但业绩仍旧没有回到2019年的水平。

过去几年,海澜之家也在一直频繁更换代言人,想要摆脱“中年”“过时”的印象,也收购了不少子品牌,但是效果并不好。

除了男装,目前海澜之家的衣柜里,还有女装品牌OVV,年轻男装品牌黑鲸(HLA JEANS),高端婴童生活方式品牌英氏(YeeHoO)、竞技运动品牌HEAD(海德)、海澜团购定制业务(职业装定制)、家居服品牌海澜优选等。

可以说,海澜之家目前已经成为了“全家人的衣柜”。

尽管品牌变得如此多元化,但海澜之家的营收大头,还是男装。

分品牌来看,海澜之家品牌收入164.6亿元,整体营收中占比达到了79.3%;团购收入22.8亿元,占比11%;其他品牌收入20.2亿元,占比仅9.7%。

在新兴品牌上一直努力努力白努力,在经营模式的改革上,海澜之家也遇到了不少问题。

靠着加盟和低库存的运营模式,海澜之家的门店扩张得飞快。

但是近一年来,海澜之家正在努力向直营模式转型,带来的,就是门店的大量关闭和成本的直线上升。

2022年末,海澜之家的门店数量有8219家,2023年末就骤降至6877家门店,净减少1342家,其中2023年新开895家,关闭2237家。

强化直营、弱化加盟,还导致海澜之家在房租、人员成本、门店上的支出越来越高。

2023年,海澜之家销售费用43.53亿元,同比增长27%。其中,租赁及物管费8.64亿元,而去年同期仅为6.6亿元,同比增长30.9%。

成本增加、扩张无力、品牌老化,这些并不是一夕之间出现的问题,为什么偏偏是现在股价大跌?

因为近几个月,社零数据持续疲软,今年4至6月,服装鞋帽针织品零售额同比分别为-2%、4.4%和-1.9%。

在萎靡的服装市场中,海澜之家,已经是男装品牌中下跌得最晚的。

雅戈尔和九牧王,都是在5月达到最高点后,一路下跌,九牧王从5月的高点10.56跌至如今的7.69,降幅近30%,海澜之家和雅戈尔的市盈率均已降至个位数。

在服饰企业的集体下跌背后,是整个服饰行业的低迷与困顿。

02

从上个世纪八十年代开始,国内服装行业迎来了很长一段时间的迅猛发展。

回看上个世纪八十年代以前,大家崇尚“缝缝补补又三年”,又因为各种布料都受到限制,当时大家的衣服颜色单一,款式也都大同小异。

后来,大众审美更加多元化,但在传统模式中,服饰行业的周转周期,仍旧得花上好几个月。

各种流行元素从四大时装周发源,通过行业展会和订货会流转,经过设计、打版、测品等环节,一个流行的出现周期往往长达数月。

再到现在,电商的出现加快了整个服饰行业的流转周期,潮流风向迭代越来越快,普通人的衣柜也更加五花八门。

越来越丰富的衣柜里,是蓬勃发展的服装行业。数据显示,从1979年到2021年期间,我国服装制造企业数量从7700家增至17万家,增加了约21倍。

但这种上涨的势头并不会永远持续。

今年以来,服装行业一片愁云惨淡。

无论是退货率高达80%的女装,还是消费疲软、陷入套路的男装,最终都导致服饰行业走向低迷。

国家统计局披露的数据显示,2023年,服装行业规模以上企业梭织服装产量为65.56亿件,同比下跌15.01%,针织服装产量为128.33亿件,同比下跌5.08%,降幅同比分别加深9.86和2.84个百分点。

服装行业的萎靡,不止影响到了国内企业,国外品牌也受到影响。

ZARA近两年来频频关闭国内门店,180多家门店已关闭过半。H&M 在中国的门店数量,也从 2018 年巅峰时期的 530 家一路下跌到 2023 年的 331 家。

服饰行业的低迷,不只局限于国内,国际市场的需求也在收缩,进而导致国内的服装出口也出现了负增长。

2023年,中国累计完成服装及衣着附件出口1591.4亿美元,同比下跌7.8%。

以上种种都在说明,现在的服饰行业,已经和过往大不相同,服饰行业的下行压力,对服装企业的影响正在越来越大。

但对于企业来说,自身经营策略难以跟随市场趋势及时变化,才是大多数服装企业深陷泥潭的直接原因。

过去几年,消费升级的热潮席卷而来,服饰企业们纷纷走向高端化,不断上涨的消费增速,让许多服饰企业不断增加产能。

当市场趋势变化,高端化的产品和扩大的产能,却成为了这些企业的拖累。

不仅中国头部几家体育品牌巨头面临这些压力,小品牌同样如此。

比如贵人鸟。2023年,贵人鸟营收仅有12.4亿,同比下降40.98%,亏损达到5.9亿元,其中,贵人鸟计提大额资产减值损失及信用减值损失对净利润的影响达到了-3.56亿元,占总亏损的73.40%,贵人鸟于2015年开工建设的福建晋江内坑产业园区。

2015年,贵人鸟运动鞋服热销,于是大笔投资产业园区,力图加强供应链建设。

然而近两年来,贵人鸟在运动鞋服上的影响力逐渐下滑,于是决定逐步退出运动鞋服业务,内坑产业园区自然需要计提巨额减值准备。

瞬息万变的市场环境和越发多变的消费者需求,使得不少服装企业陷入困境,但同样,也带来了巨大的机遇。

海澜之家也是如此。

众多尚未盈利的品牌,在拖累海澜之家的业绩表现,过往带来强势增长的加盟店成为了海澜之家转型的负累,面对瞬息万变的市场环境和越发多变的消费者需求,服装企业过去赖以生存的经营模式,反而遭遇了危机。

但这,同样也带来了巨大的机遇。

03

在不少服装企业愁云惨淡之时,也有服装企业春风得意。

今年年初,亚玛芬体育登陆纽交所,成为2023年9月份以来全球规模最大IPO,发行市值达63亿美元。

而亚玛芬旗下的,正是以始祖鸟为代表的一众轻奢运动品牌,产品售价动辄上千,但是仍旧在中国市场如鱼得水。

除了其高端的产品定位契合一部分人的需求,其产品创新力也是始祖鸟长盛不衰的原因之一。

而对于其他企业来说,近两年来,以美特斯邦威为代表的服饰企业也在积极开拓电商直播渠道,并借此迎来强势复苏。

民生四需,衣食住行,衣居其首。

消费者对于服饰的消费需求一直不低,近10年来,全球服装市场规模也始终保持在万亿美元的级别。

但消费者的决策在变得越来越冷静,只靠营销驱动的服装企业,正在被消费者抛弃,未来,市场也将更多地向产品力和创新力倾斜,服装企业的格局,势必迎来变化。

过往靠着“男人的衣柜”长盛不衰的海澜之家,在如今的形势之下,需要更多新的故事,来证明自己。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47