先涨10倍再跌9成,A股最妖的“茅”

在A股所有各种“茅”中,从2021年各自最高光时刻算起,至今跌幅超过80%的已不在少数。

其中波动最大、跌幅最狠的,锂电隔膜“茅”恩捷股份必然是其中的一个。

恩捷股份从2019年7月大约27元的价位开启上涨行情,短短2年后股价飙升到最高时的319元附近,市值一度高达3000亿元;随后股价掉头下跌,历经3年至近日跌回至27元附近。

也就是说,恩捷股份先大涨10倍,再大跌90%回到起点位置,完成了一个或许是A股史上最夸张的超级过山车行情。

这几年来,中国新能源车销量渗透率从5.4%飙升到了35.2%,年销量从2020年度的136.7万辆突破到了2024年预计的1150万辆,绝对的超级成长行业。

然而,恩捷股份作为锂电产业链里面不可或缺一环的隔膜“茅”,为何其股价走势却出现如此巨大的反差?

01

恩捷股份的创立历史背景较为复杂,从公司创始人李晓明一路来的创业和资本运作手法来看,其可谓是一个在专业技术、政商关系、资本运作等方面都具有非常高水准的高手。

2010年,李晓明在上海成立上海恩捷,正式进军锂电池隔膜领域,公司成立后不久,恰逢中国新能源车行业开始景气爆发,刺激锂电池隔膜需求井喷,公司在也迅速在行业中崭露头角并逐渐成为了三星、LG、比亚迪、宁德时代等电池巨头的供应商。2015年起,上海恩捷6条基膜生产线下线投产,后又以7亿元在珠海高栏港投资建设12条基膜生产线。

2018年,李晓明家族所控制的上市公司创新股份通过定增方式募集资金49.99亿元收购上海恩捷90.08%的股份,并更名为恩捷股份。以此算,上海恩捷估值定价约55.5亿元。

在这一份中,包含Paul Xiaoming Lee(李晓明)、李晓华、高翔(持股1.92%)、何宝华(因涉嫌受贿落马的原国家烟草专卖局副局长何泽华的家族核心同辈成员,持股2.1%)等股东所持股份,但是未包含新加坡人Tan Kim Chwee、Yan Ma(马燕,李晓明妻子)、Alex Cheng(程跃)分别持有的上海恩捷5.14%、3.25%、1.53%股份。

而得益于上海恩捷并购上市,2018年李晓明凭借55亿身家首次成为《胡润百富榜》云南首富,尤其在2021年恩捷股份巅峰时期市值一度达到3000亿美元,超过云南白药成为云南市值最高的上市公司,李晓明还因此成为云南第一个千亿富豪。

这是恩捷股份的大概来历。

根据公司资料披露,截至2024年1季度,李晓明家族合计持股42.17%。

恩捷股份时常被股民热议的焦点问题之一,就是其作为一个家族企业,重要成员合计持股比例较高,但却都是持有美国国籍,即使李晓明弟弟李晓华是中国国籍,但也持有美国绿卡。

也就是说,这已经是一个单纯的外资企业。

所以,就有股民质疑公司创始人及家族成员的减持,被认为是套现离场。甚至在今年初一度有自媒体报道说“套现345亿元后,与家人移民美国”引发巨大舆论关注,随后该报道很快被辟谣不属实。

其实李晓明及其弟弟是在1992年去美国留学并在美创业时获得的国籍,其家族其他成员也是后面陆续获得的,这不是李晓明在国内通过恩捷股份成为云南首富后才举家移民美国的。这个情况除了让人感到意外之外,在法规上并没有什么问题。

据Wind数据显示,从2020年8月至2022年6月,李晓明家族通过减持公司股票,累计套现53.62亿元,此后便没有减持。

这个时间段,恩捷股份市值还有上千亿元,对于这样一个千亿巨头,创始人持股比例又那么高,减持一小部分其实也无可厚非。

但问题在于,他们的一些减持行为,属于违规减持。

02

2024年7月24日,证监会云南监管局连发两份行政监管措施决定书,分别对恩捷股份和其实控人及其一致行动人采取责令改正并出具警示函措施。

据警示函及公司公告资料显示,恩捷股份上市后,李晓明家族及其一致行动人进行了减持股份的操作,截至2021年1季度累计权益变动达到5.01%,但没有按规披露,反而继续减持,此后到2023年6月20日,累计权益变动比例达6.13%,仍没有按规披露。

而且在期间,他们还进行了频繁的大幅高抛低吸操作,以及一致行动人合益投资和合力投资还出现超比例违规减持的行为。

外籍身份,加上违规大幅减持和高抛低吸操作,难免不让股民质疑其背后的动机。

当然,恩捷股份也连忙发布公告回应并致歉,同时承诺以购回超比例减持和违规减持的股票,并将产生的收益上缴公司。

但股民的质疑还不止于此,还有通过定增转融券途径锁定股价利润的问题。

恩捷股份在2021年股价处于高光时期时还一度拟募资高达128亿元用于产能扩张,但由于各种问题受阻,直到2023年6月,新的定增方案才获得通过。最终恩捷股份以87.8元/股的价格发行8542.14万股,成功募集资金约75亿元,众多外资及国泰君安、海通证券等21家头部金融机构参与了认购。

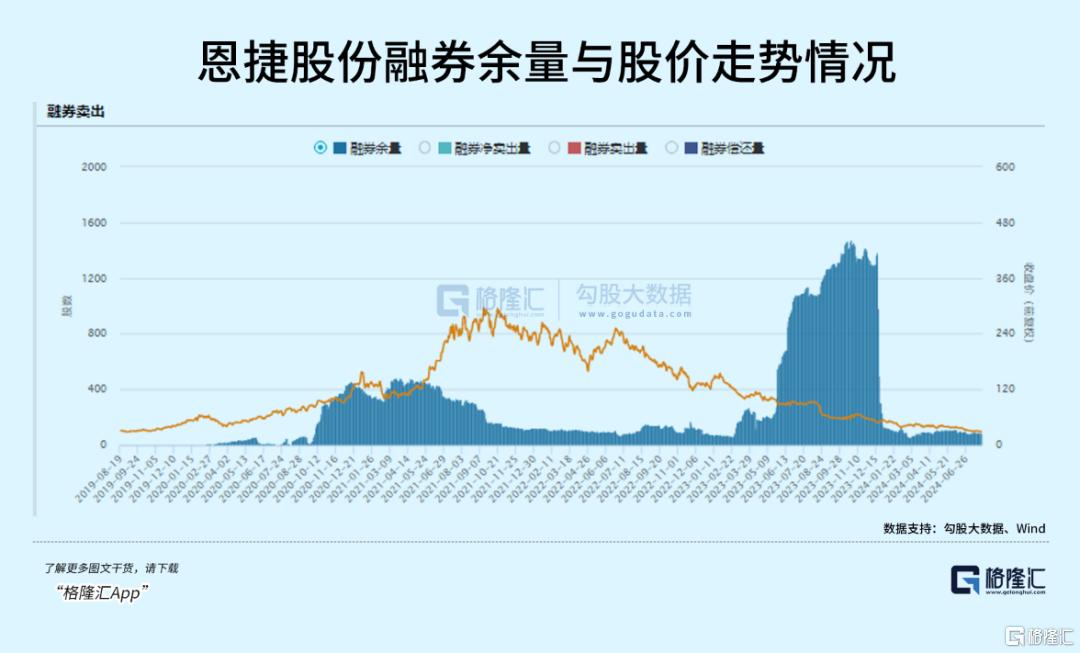

据报道,这一笔定增的锁定期为6个月,即到2023年12月20日。而异常的是,就在期间,恩捷股份的融券规模迅速扩大,从当年4月的200多万激增至1千多万。

尤其是在6月份方案通过后的月底,恩捷股份就接连出现了4笔200万股和1笔90万股的转融券操作(合计890万股),并且期限均为182天。这个周期直到2023年12月底,恰好就是刚过锁定期。

就在定增锁定期的前一天,恩捷股份的融券规模达到了最高值的1382.84万股,此后融券规模就开始飞速减少,此后1个月就已减至120万左右。

所以基本可以断定,在这期间,肯定是有股东利用定增来锁定利润套现的嫌疑。

粗略估算,此定增的股票价格87.8元,相对定价基准日前近20个交易日均价104.2元折价约16%,到转融券期限结束时股价已经跌落至50元附近,单是这笔操作锁定的净收益有约3.4亿元。

对此,恩捷股份明确回答公司实控人、董监高没有参与转融券出借。那么肯定是其中参投的机构搞的事。

更重要的,这个行为一定程度上反映了机构对这个定增的“不看好”,而这个态度传导到市场上,会诱发投资者对公司未来预期的担忧。

此外,恩捷股份当时还有3个问题点被媒体一度纠缠过好一段时间。

一是,在2022年11月实控人李晓明及弟弟李晓华被公安机关指定居所监视居住,有媒体报道可能涉及到当年合作公司的烟草反腐案件有关。

二是,公司在2023年9月,曾经计划以26.13亿元,收购马燕(李晓明妻子)和Alex Cheng(美国籍)上海恩捷共4.78%的股权(以此算,上海恩捷此次总体估值达到了547亿元)。由于涉及被中小股东反对定价过高质疑问题,后又被深交所下发了关注函而终止收购事项。

三是,截至2023年度,公司上市以来IPO首发加上3次定增和可转债累计直接募资就高达198.83亿元,公司上市来累计实现122.08亿元的净利润,但累计现金分红仅有28.254亿元,派息融资比仅为14.21%,这种在A股行业“茅”中仅属于较低水平。

恰逢过去三年,锂电行业在产能急速扩张之后供需逐渐回归平衡,产业链所有材料价格泡沫也急速刺破,导致恩捷股份的营收、利润增速跟着明显回落,各种利润指标也跟着“去魅”。

2023年度,恩捷股份的营收及及利润增速均首次转负,营收120.42亿元,同比减少4.36%,扣非归母净利润24.61亿元,同比减少35.9%。

业绩增速下滑,又遭遇上述多种质疑的缠身导致股民及机构对其的看好热情不断减弱,共同作用下,最终导致了恩捷股份近3年来股价不断下跌,并跌回当初行情起涨的原点。

03

近年来,锂电产业出现大退潮趋势,重点原因就是此前大量公司盲目扩张引发产能过剩。

据统计,今年一季度的107家锂电企业的收入合计2929亿元,同比下降18%,归母净利润合计169亿元,同比大跌了50.16%。

而截至7月14日,在今年已披露上半年业绩预告的32家锂电企业中,其净利润区间合计为“亏损5.80亿元-盈利28.22亿元”,较去年同期下降了101.88%-90.87%,反映行业利润在急速缩水。

从去年开始,恩捷股份的业绩增速便开始转负。在上周公司发布2024年上半年业绩预告,预计上半年归母净利2.6-3.6亿元,同降75%-82%。

业绩变动原因是“2024上半年,锂电池隔离膜行业整体供需格局略显宽松,叠加下游降本压力和市场竞争加剧导致锂电池隔离膜产品价格下行。”

对比一季度业绩数据,公司二季度受干法隔膜及铝塑膜业务亏损和咨询费用影响利润超1亿元的影响,业绩环比继续承压,表现与行业情况一致。

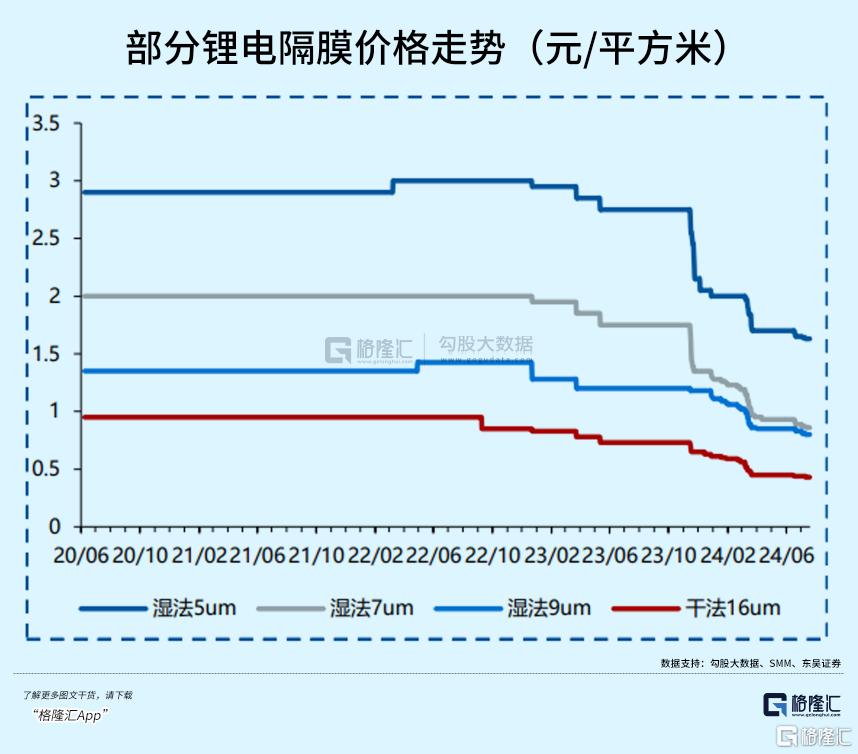

实际上,近两年来,随着锂电价格持续跳水式下跌,锂电隔膜的多个品类价格相比2023年初也出现了腰斩,直到目前尚未看到止跌趋势。

这也是公司预告利润规模加速下跌的主要原因。

据券商研究,随着下半年订单生产需求有所提升,目前湿法隔膜已处于价格底部,但干法隔膜需求有所下滑,整体下滑幅度可能超过两位数。同时,下半年隔膜企业的产能也进一步释放,恩捷股份近日也宣布旗下江苏恩捷第16条隔膜生产线建成投产。

整体导致隔膜价格下半年可能继续维持稳定偏弱的局面,不利益行业公司利润端的修复。

在这种大背景下,恩捷股份通过产能扩建来对冲价格压力的效果能达到多少预期,尚未得知。

从估值方面来看,恩捷股份作为中国锂电隔膜中的“茅”,行业刚需且长期稳定,同时目前形成的市场格局也趋向稳定,这是有利于恩捷股份的行业背景。所以可以把它当做周期股核心资产来看,只是目前行业还处于寻底阶段。

现在为止,恩捷股份的PE估值已经来到14倍左右,是其上市以来最低的水平,以它的行业地位,这个估值或许也算有一定的性价比。后续如果隔膜价格止跌,就不宜再过于对其看空了。

04

其实在2021年,A股是有很多所谓的各种“茅”的市值被一下子炒上天去的,恩捷股份仅是其中较显眼的一个而已。

一下子的泼天财富降临,没有多少股东耐得住考验不去减持一些的,尤其是手上有很大比例股权的实控人,毕竟股民给的实在太多了,合规减持的话无可厚非。

只是恩捷股份的创始人家族在操作上却显得问题相对有点多,尤其是美国国籍背景、多年违规减持,以及高融资低分红等方面,再加上公司的业绩开始显著放缓,叠加起来确实难免被投资者质疑。

但从客观来看,恩捷股份这些年来也切切实实为中国的锂电行业降本增效和摆脱国际依赖作出了很重要的贡献,它能因此赚到钱,以及合规减持套现也是理所应当的。

这里建议公司的格局不妨再打开一点,着眼长远,毕竟手上还有大量的股权,只要继续努力做好研发和扩张发展,然后多一点分红,到时候行业周期回来了,受益最大的还是自己,同时投资者也能跟着赚到钱,这才是大家乐意看到的双赢。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56