千亿芯片大牛股,估值上天了

虽然本轮半导体周期已完成反转,但板块表现依旧不温不火。

今年以来,半导体指数累计下跌超10%。行业市值TOP20中,仅有4家录得正收益。其中,寒武纪表现尤为突出,累计大涨86%(较2月初上涨143%),市值重回1000亿大关。

寒武纪净利润连亏7年,一季度收入仅2567万元,凭什么市场还给予如此高的溢价?

01

如果看过去以及当下基本面,寒武纪显然不是一个值得依赖的“好标的”。

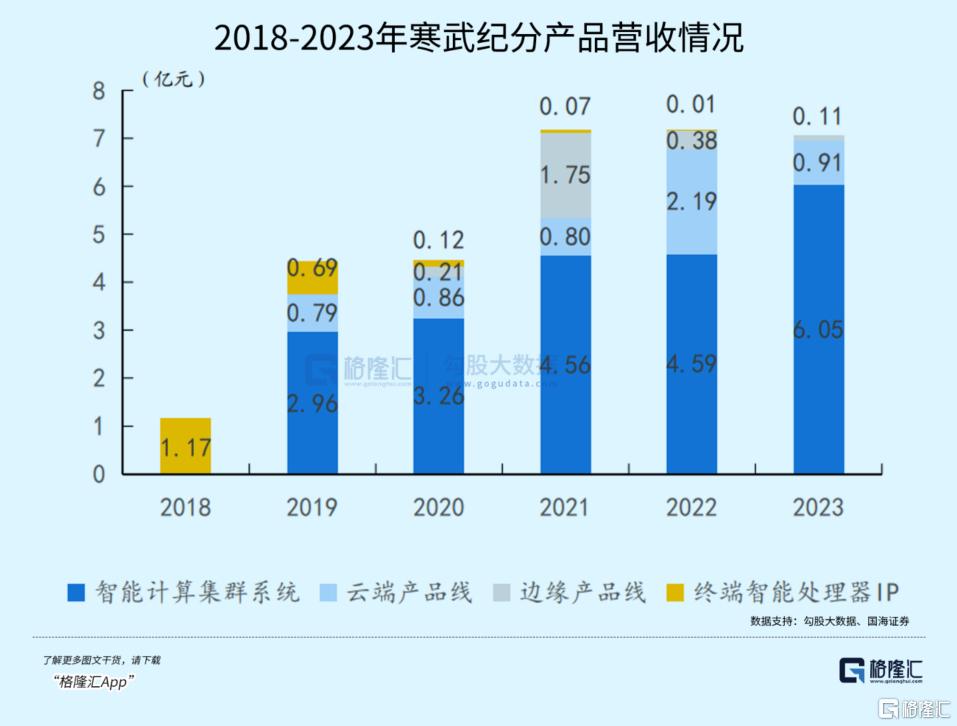

2021—2023年,公司营收分别为7.21亿元、7.29亿元、7.09亿元,停滞不前。今年一季度营收仅有0.26亿元,同比更是暴跌65.9%。

再看归母净利润,从2017年有财务数据披露以来,年年亏损,累计亏掉了51.9亿元。亏损最重要的因素是高强度研发,同期研发费用支出55.28亿元。

尤其是上市后,寒武纪研发力度明显增强。2022年研发投入15.23亿元,研发费用率为209%,同比增长51%。2023年研发投入11.18亿元,同比减少27%,主要是因为2022年12月底公司被美国列入“实体清单”,进行了业务战略收缩,暂停了部分毛利率偏低的项目。

2023年,全公司研发人员752人,相较于2022年的1205人,减少了38%。当年8月,从事智能驾驶芯片研发的行歌科技被爆裁员,媒体称“L4芯片研发不及预期,新项目恐将放弃”。

营收停滞增长,利润持续亏空,寒武纪经营活动现金流持续净流出,承压明显。为此,公司在去年4月通过定增募资了16.7亿元(上市以来募资总额超40亿)。截止2024一季度末,公司账上货币资金为43.5亿元,同比增加134%,弹药充足。

去年11月,寒武纪制定了股权激励计划,涉及激励对象715人,占公司总员工的57%。具体考核目标为2024年年收入不低于11亿元,2024—2025年累计收入不低于26亿元,2024—2026年累计收入不低于46亿元。

拆开看,2024—2025年目标大致为11亿元、15亿元、20亿元。按照去年营收7亿元,到2025年收入复合增速为40%左右。

但这份股权激励颇有一些“奇葩”,A股上市中很少有只单独制定营收目标,而不管利润表现的。从这个股权激励看,寒武纪想要实现盈利可能遥遥无期。

那么,对于如此基本面,资本市场为何仍然青睐寒武纪呢?

乐观交易未来预期。

最性感的资本故事无疑是AI,且无法在中短期内证伪。在去年初ChatGPT横空出世之前,资本市场仍然沿着现有基本面进行悲观定价,股价从刚上市不久创下的297.77元一路暴跌至50元左右,跌幅达80%,市值区区只有200亿左右。

后来,伴随着市场疯狂热炒AI,寒武纪迎来大风口,股价一度大涨至270元上方。但后来伴随着大市下跌,业绩基本面没有支撑基础,股价又再度回撤60%以上。

直到今年初,股价再度卷土重来,重新站上270元上方。在我看来,寒武纪逆势爆发有两大方面的因素。

一方面,英伟达股价持续暴涨,市值曾在今年6月超越微软、苹果登顶全球第一。在英伟达的驱动与映射下,国内核心AI相关龙头均迎来了一波大涨。

比如,中际旭创、工业富联均在今年再度刷历史新高,累计涨幅均超过54%。此外,海光信息股价表现不俗,较2月初上涨超12%。

而寒武纪有着“中国AI芯片第一股”光环,且一度对标英伟达,自然不会缺席本轮热炒。

另一方面,AI龙头业绩持续兑现。

英伟达业绩兑现高增。2025财年Q1,营收260亿美元,同比增长262%,归母净利润为148.8亿美元,同比增长628%。

海光信息作为国内算力芯片龙头,同时也作为国产CPU+DCU稀缺标的,业绩增长势头依然很猛。据业绩预告,今年上半年营收同比增长37%—50%,归母净利润同比增长16.3%—30.8%。

既然其他AI龙头业绩可以实打实兑现,自然也可以激发资本市场对于寒武纪未来业绩的想象。

02

未来寒武纪能否兑现业绩,其实面临很大的不确定性。

首先看基本盘——收入结构非常不稳定。

寒武纪2016年成立以来,推出了寒武纪1A、1H处理器,因华为海思一炮而红。这两款芯片分别搭载华为海思麒麟970、980芯片上,并集成于华为P20Pro、Mate20Pro、Mate20X等手机上,出货量过1亿部,而这是公司2017-2018年99%的营业收入来源。

2019年,华为海思自主研发芯片处理器架构,除已达成合作外,不再继续采购寒武纪终端智能处理器IP产品。当年,华为海思带来6366万元收入,较2018年大幅下滑44%,营收占比降低至14%,后来归零了。

2019年,公司发力智能计算集群系统。当年拿下珠海横琴项目,收入2亿元,占到营收比例的47%,能拿到这笔订单或有中科院计算所的提携(为寒武纪第二大股东)。

此后,该业务也成为寒武纪营收的“顶梁柱”。不过,客户需求不是线性递增,而是一年换一批——2020年为江苏南京、无锡数据湖项目;2021年为江苏昆山项目;2022年为江苏南京项目(二期);2023年参与台州、沈阳两地的算力基础设施建设项目。

除此之外,寒武纪在2021年发布边缘产品思元220边缘系列,当年边缘产品营收1.75亿元。但2022年萎缩至0.38亿元,2023年进一步下降至0.11亿元。该业务极度依赖一个行业头部公司的需求,没有持续性。

云端产品线方面,寒武纪先后推出云端训练芯片(思元290)、云端推理芯片(思元100、思元270及思元370)。

去年初ChatGPT横空出世,科技大厂在人工智能大模型上快速加大投入,寒武纪智能芯片相关业务理应会爆发的。

然而,该业务产品线受供应链冲击(美国实体清单)。2023年调整销售策略,优先服务毛利高、信用好的客户。去年收入仅0.91亿元,同比反而大幅下滑58.7%。

整体来看,寒武纪成立至今,几大业务收入来源均不稳定。

其次,AI芯片业务能否取得顺利突围,还得打一个大大的问号。

一方面,国内外竞争对手如云。抛开海外实力强劲的对手外,单看国内便有华为昇腾、阿里平头哥、百度昆仑芯、海光信息、天数智芯等一大批科技公司。

目前,寒武纪最新一代云端智能训练芯片思元590,该芯片采用MLUarch05全新架构,实测训练性能较在售旗舰产品有大幅提升,整体性能比国内大部分对手都要好,接近英伟达A100。据飞鲸投研,思元590在特定场景优势较强,但通用性并不高,可能会阻碍产品推广。

最为关键的是,寒武纪没有构建起自己的生态圈,想要大规模出货可能没有那么容易。

下游服务器厂商中,大多都跟华为各方面业务合作密切,包括拓维信息、烽火通信、华鲲振宇、神州数码、中国长城等,且华为昇腾910芯片性能优异。海光信息则有中科曙光,浪潮信息、紫光股份等则大多使用海外巨头芯片。而互联网厂商,百度、阿里有自己的AI芯片公司。

并且,AI开始爆发的这几年,资本开支是最大的,对AI芯片需求是很旺盛的。但行业红利不会持续太久,未来需求会逐年放缓,AI芯片竞争对手会越来越多,还在大笔烧钱的寒武纪会不会错过最佳黄金期,尚未可知。

03

在2020年的一次媒体采访中,寒武纪创始人陈天石曾说道:“Intel今年52岁,AMD今年51岁,NVIDIA今年27岁。寒武纪只有4岁,和行业前辈比起来还只是个孩子。罗马并非一天建成,前辈标杆也都是筚路蓝缕走过来的,我们有远大的志向,但长跑才刚刚开始。”

是的,寒武纪太需要时间去研发攻关、发展壮大了。

但能否顺利大突围,拿下AI芯片国产替代的一部分份额,一切都是未知数。但从PB估值维度看(利润亏损无法对比PE),寒武纪高达19.5倍,且远远超过其余155家半导体公司的任意一家,行业指数平均为3.68倍。

很显然,资本市场挺慷慨的,现在就把寒武纪市值顶上1000亿,难免有些过于亢奋了。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47