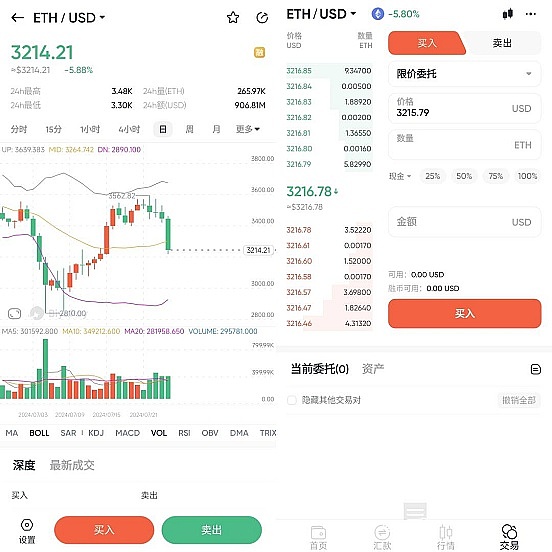

以太坊与现货ETF,哪种投资更有利?

2023年3月,当时我对 Eth 很看好,但认为质押只是个锦上添花的功能,不是改变游戏规则的关键。当时,我的净质押收益率是4.2%,而写这篇文章时收益率已经降到3.1%。这并不意外,因为随着越来越多的验证者加入,年利率(APR)下降了,但由于后来 Ether 价格翻倍,我对较低的质押收益率并不介意。

对于 Ether 的牛市来说,更重要的是应用、接受度和利率。

为什么利率对以太坊如此重要

无论你是否喜欢,加密货币仍被视为高风险资产。当借贷成本上升时,高风险资产的吸引力会减弱。我不会说收法定货币的利息比获得质押奖励更好,因为我的银行利息只有1.7%,比3.1%的质押奖励低。

然而,一般认为,一旦利率下降,投资者会更愿意考虑高风险资产,而 以太坊 就是其中之一。在目前的高利率环境下,这更能显示加密货币的韧性。

除了利率,另一个影响 Ether 价格的因素是接受度和应用领域。我认为,特别是 以太坊 现货 ETF 的推出,对加密货币价格有很大推动作用。 以太坊 现货 ETF 可以通过受监管的渠道,使投资 以太坊 的价格波动变得更加可行。考虑到 FTX 和 Binance 等交易所的问题,投资者更愿意通过受监管的渠道来投资 以太坊 。

因此,加密货币 ETF 在某种程度上降低了一些风险,使其成为更易接近的资产类别。这里的降低风险指的是拥有资产的可能性,而不是投资本身,因为加密货币仍然是高风险的,具有波动性。

什么是以太坊现货 ETF?

以太坊 现货 ETF 旨在追踪 以太坊 的价格变动,并实际持有以太坊。当你投资 ETH ETF 和直接投资 ETH 的区别在于,购买 ETH 是直接持有加密货币,而通过 ETF 投资则是拥有 ETF 的份额,而不是直接持有加密货币。

虽然 ETF 旨在追踪 以太坊 的价格变动,但由于管理费、供需不平衡以及 ETF 的流动性,可能导致 ETF 无法完全同步追踪加密货币价格。

以太坊现货 ETF 的出现为投资者提供了一种更加便捷的以太坊投资途径,这一点尤其对那些已经熟悉传统股票市场的投资者来说尤为重要。与在加密货币交易所直接购买以太坊相比,通过股票市场甚至是手机 app 一键转账购买以太坊现货 ETF 要简单得多。

投资者可以选择 BiyaPay 这样一个简单便捷一键转账购买以太坊现货 ETF的工具,可以直接入金USD等法币或者USDT等加密货币,然后一键购买现货ETF即可,不需要使用新的交易所,创建新的交易账户、学习如何使用数字钱包,使得即便是对加密货币了解不多的普通投资者也能轻松参与。

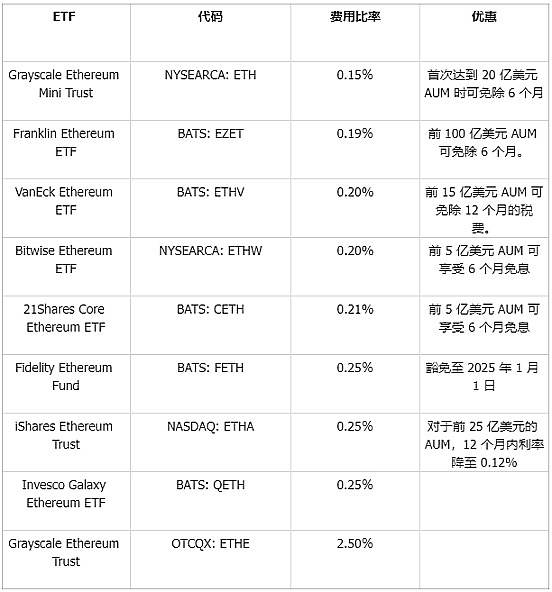

有哪些 ETH 现货 ETF 可供选择?

要评估哪个 ETH ETF 更具吸引力,我们需要先看看哪些 ETH ETF 已被批准。截至撰写本文时,以下 ETH ETF 已获批准:

1.Grayscale Ethereum Mini Trust - NYSEARCA: ETH

2.Franklin Ethereum ETF - BATS: BATS:EZET

3.VanEck Ethereum ETF - BATS: BATS:ETHV

4.Bitwise Ethereum ETF - NYSEARCA: NYSEARCA:ETHW

5.21Shares Core Ethereum ETF - BATS: BATS:CETH

6.Fidelity Ethereum Fund - BATS: BATS:FETH

7.iShares Ethereum Trust - NASDAQ: NASDAQ:ETHA

8.Invesco Galaxy Ethereum ETF - BATS: BATS:QETH

9.Grayscale Ethereum Trust - OTCQX: OTCQX:ETHE

哪只 ETH 现货 ETF 的费用率最低?

大多数 ETF 发行人都实施了六个月的费用豁免期。有两只 ETF 没有豁免期。ETHE ETF 将会有 10% 的份额被转移到 Grayscale Ethereum Mini Trust,因此没有费用豁免期。Invesco Galaxy Ethereum ETF 似乎也没有费用豁免期,因此从费用比率来看,这并不是最好的选择。

目前 Grayscale Ethereum Mini Trust 是最有吸引力的,因为它的费用最低。

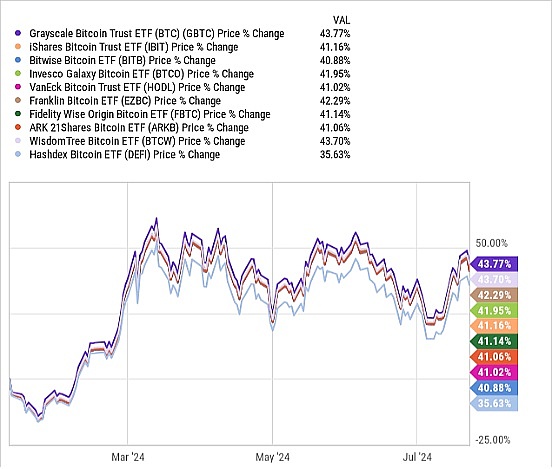

BTC 现货 ETF 告诉我们什么?

如果我们看看 BTC 现货 ETF,我们会发现 GBTC 的费用最高,而大多数 ETF 的费用在 0.2% 到 0.25% 之间,HODL 是唯一的例外,拥有非常慷慨的费用豁免期。

如果我们看回报率,通常表现非常接近,GBTC 表现更好,但费用也更高。我不会得出更高费用导致更好回报的结论。GBTC ETF 是从信托转换而来的,所以它的发行动态不同于其他 ETF。总的来说,我认为较低的费用会带来更好的表现。

考虑到这一点,Grayscale Ethereum Mini Trust 将是最佳首选。

购买以太坊还是 ETH ETF?

虽然许多分析师可能会关注买哪只 ETF,但我认为鉴于低费用,Grayscale Ethereum Mini Trust 是显而易见的选择。

然而,SEC 在某些条件下批准了 ETH ETF,其中一个条件是目前不能对基础商品进行质押。要让赞助商质押 ETF,规则需要再次更改,这也意味着如果你愿意直接持有 Ether,这可能会是更有回报的选择,因为你可以复利质押奖励,而不是支付费用。

缺点是你可以轻松购买 ETF 份额,但从交易所购买加密货币可能需要更长时间,因为你需要注册一个加密货币交易所,完成所有文件,然后购买和出售还需要验证你的交易。

对我来说,如果我要直接买卖 ETH,我需要找到我的 Ledger 钱包,登录,登录加密货币交易所,发出转账指令,然后验证转账并支付费用。购买 ETF 仍然会产生交易费用,但购买和出售份额可能会更快,而且我不必寻找我的硬件钱包来批准交易。所以,各有利弊。目前,我会选择直接持有币。

结论:现货 ETH ETF 是一大进步,但还有更多可能

我认为 ETH 现货 ETF 的推出,为那些原本因购买和出售加密货币过程繁琐或因为完成交易所所需文件而感到麻烦的投资者提供了接触加密货币的机会。

多年来,一些交易所对加密货币和加密货币交易所的声誉造成了一定压力。所以,虽然 ETH ETF 不能完全消除风险,但它们使买卖过程更方便和易于接近。

更大的问题是何时可以对基础商品进行质押,因为这将毫无疑问地改变游戏规则,也可能决定哪些 ETH ETF 在长期内最具吸引力。目前,如果不能直接购买 ETH-USD,我会选择 Grayscale Ethereum Mini Trust。

还需注意的是,Fidelity 是唯一自我托管的 ETF,其他 ETF 大多使用 Coinbase 作为托管人。因此,如果你想要自我托管的 ETF,可以考虑 FTBC 作为替代方案。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26