民生证券:给予拓普集团买入评级

民生证券股份有限公司崔琰近期对拓普集团进行研究并发布了研究报告《系列点评六:Tier0.5平台型供应商 Q2业绩超预期》,本报告对拓普集团给出买入评级,当前股价为38.12元。

拓普集团(601689) 事件概述:公司披露2024半年度业绩快报:2024H1实现营收122.27亿元,同比+33.47%;归母净利润14.52亿元,同比+32.69%;扣非归母净利润12.95亿元,同比+26.06%。 业绩超预期收入&利润再创历史新高。公司2024H1实现营收122.27亿元,同比+33.47%;归母净利润14.52亿元,同比+32.69%;扣非归母净利润12.95亿元,同比+26.06%。其中2024Q2实现营收65.39亿元,同比+39.36%环比+14.96%,营收创历史新高;实现归母净利8.07亿元,同比+25.25%,环比+25.06%;实现扣非归母净利6.99亿元,同比+15.15%,环比+17.28%,净利润同样创历史新高。公司业绩同环比实现高增,我们分析原因如下: 1)重点客户:特斯拉2024Q2交付量44.40万辆,同比-4.76%,环比+14.77%,2025年下半年随特斯拉新车型推出,我们预计2025年或将实现销量同比增长;赛力斯2024Q2实现销量9.88万辆,同比+749.30%,环比+18.56%,随未来新车型陆续推出及上市,我们预计赛力斯销量或将持续增长;吉利2024Q2实现销量48.00万辆,同比+29.18%,环比+0.90%,我们看好公司极氪、领克、银河、几何品牌下新能源车型陆续推出,带动吉利汽车新能源渗透率及销量增长;2)重点产品:平台化战略持续推进,公司内饰功能件、轻量化底盘、热管理业务的综合竞争力不断提高,销售收入保持稳步增长;汽车电子类产品订单开始放量,闭式空气悬架系统、智慧电动门系统等量产后实现快速增长; 3)其他:公司墨西哥工厂快速推进,其中一期项目第一工厂已投产,另外三家工厂有序推进,球铰锻铝控制臂获宝马项目订单,为扩大欧洲市场奠定基础;同时公司持续推动降本增效等工作,不断提升经营绩效。 平台型Tier0.5剑指全球汽配龙头。客户+:战略绑定特斯拉和造车新势力,进军全球供应体系。智能电动时代,依托公司QSTP所形成的核心竞争力,与国际、国内创新车企及主要传统整车厂建立稳定合作关系,先后伴随通用、吉利成长,目前战略绑定特斯拉、开启新一轮成长,同时已进入福特、FCA、LUCID、戴姆勒、宝马、大众、奥迪、本田、丰田等全球供应体系。顺应行业电动智能变革,公司积极与RIVIAN、蔚来、小鹏、理想、比亚迪、吉利新能源、赛力斯等头部造车新势力合作,探索Tier0.5级的合作模式,为客户提供全产品线的同步研发及供货服务,国际战略不断加速。此外公司汽车电子类业务迎来收获期,闭式空气悬架系统、智能刹车系统IBS、电动转向系统EPS、智慧电动门系统等项目逐步量产落地,为“科技拓普”做出重要贡献。 产品+:八大产品线,打造平台型企业。公司Tier0.5级创新型商业模式继续快速发展,针对头部智能电动车企的单车配套价值不断提升,现已拥有8大系列产品:汽车NVH减震系统、内外饰系统、车身轻量化、智能座舱部件、热管理系统、底盘系统、空气悬架系统、智能驾驶系统,具备线控底盘一站式解决方案能力、完整的热管理模块及核心零部件自研自制能力,单车配套金额达3万元并具备持续扩展空间。 积极布局机器人具身智能星辰大海。特斯拉Bot可沿用智能汽车芯片、算力、算法提升感知、决策、控制能力,同时分摊开发成本,复用车端供应链实现降本。鲶鱼效应下,机器人行业有望类智能电动车行业发展,技术成熟+成本下降带来的质变将推动人形机器人全面渗透。据世界银行数据,2023年全球劳动人口约36.3亿人,假设人形机器人单价25万元,若11.6%的劳动者被机器人取代,则人形机器人全球市场可达105万亿元。运动执行器是机器人核心部件之一,公司研发的机器人直线执行器和旋转执行器,已多次向客户送样,获得客户认可及好评,根据公司2023年报,公司将根据客户需求尽快迭代升级并进入量产阶段。2024年1月4日公司公告拟投资50亿元(其中固定资产30亿元)、规划用地300亩用于机器人电驱系统研发生产基地项目,1月8日实现2条电驱系统生产线投产,年产能为30万套电驱执行器,新增产能已启动规划设计。 投资建议:公司是特斯拉产业链高业绩弹性标的,凭借行业领先的客户拓展和产品拓展能力,有望在电动智能化变革下崛起成为自主零部件龙头;当前机器人产能逐渐建设,有望在新业务领域逐渐贡献增量。看好公司主要客户需求变化和轻量化、智能驾驶系统、热管理系统、机器人执行器业务的成长性,以及规模效应驱动利润率的提升。公司2024半年度利润历史新高,我们上调公司净利润预测,预计2024-2026年收入为275.05/350.98/441.77亿元,归母净利润为29.72/39.46/49.38亿元,对应EPS为1.76/2.34/2.93元,对应2024年7月23日38.12元/股的收盘价,PE分别为22/16/13倍,维持“推荐”评级。 风险提示:特斯拉销量不及预期;机器人业务进展不及预期;竞争加剧;原材料成本上升等。

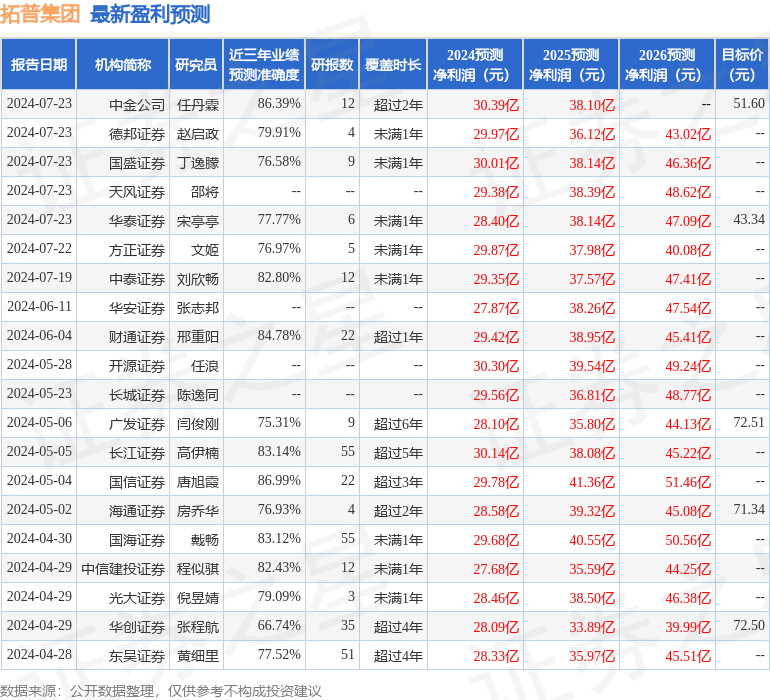

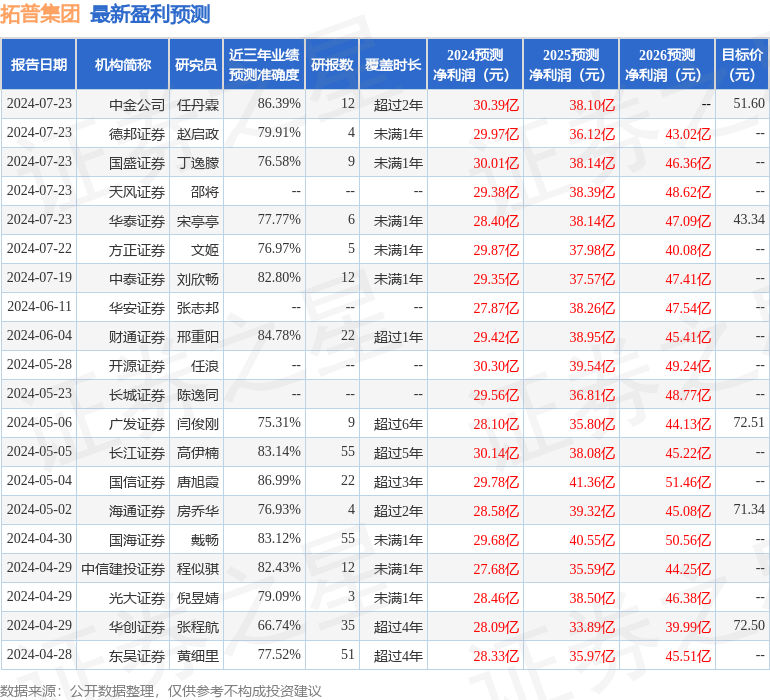

证券之星数据中心根据近三年发布的研报数据计算,国信证券唐旭霞研究员团队对该股研究较为深入,近三年预测准确度均值高达86.99%,其预测2024年度归属净利润为盈利29.78亿,根据现价换算的预测PE为14.12。

最新盈利预测明细如下:

该股最近90天内共有30家机构给出评级,买入评级26家,增持评级4家;过去90天内机构目标均价为52.73。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33