今晚,最重要的一份财报

特斯拉似乎已经形成一个习惯:

每一个财报日,不是跳涨10个点,就是大跌10个点。

2023年,4次财报日,特斯拉都清一色拉胯表现。

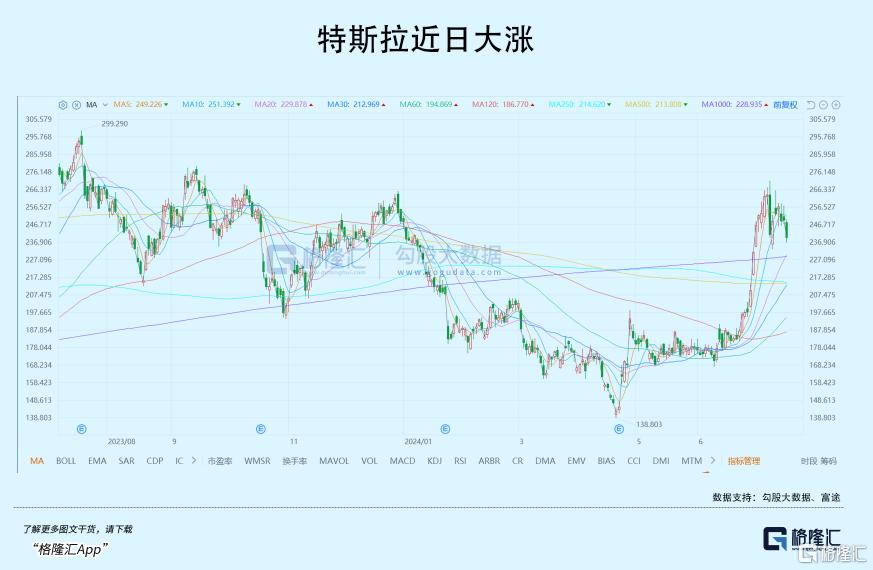

不过,到了2024年Q1财报,峰回路转,在业绩差完全是明牌的情况下,居然表现神勇,大涨超过10个点,之后几天,逼空也好,资金抢筹也好,大涨近50%。

近段时间,特斯又有过一轮连涨。

今晚美股盘后,特斯拉将公布Q2财报,这一次,是大涨10%,还是大跌10%?

01

市场怎么看?

月初公布的第一季度特斯拉汽车销量数据不错,股价大涨,叠加市场对于AI应用的热炒,以及特斯拉自动驾驶出租车业务的憧憬,特斯拉的股价在短短一周内,大涨超过30%,触及年内高点。

从4月份最低点138算起,涨幅已经接近翻倍。虽然近期跟随大盘有所回调,但支撑力还是在的,市场明显在憧憬即将发布的财报数据。

FactSet调查的分析师预计,特斯拉Q2销售额为243亿美元,同比下降2.4%,调整后每股收益为61美分,同比下降33%。

虽然盈利依然看跌,但对比上季,情况有所好转。因为上季度面对的季节性因素、宏观经济逆风、德国工厂停产、红海冲突导致的供应中断、降价等,第二季度没有或者程度轻很多。

作为每个季度最最重要观测指标,特斯拉第二季度的毛利率仍为市场关注的重点,据彭博预期,Q2毛利率为17.42%,预计汽车毛利率为17.97%。不过,也有例外,巴克莱就发出警告,特斯拉第二季度盈利或不及预期,汽车毛利率预计为16%,环比下降40个基点。

二季度,特斯拉有一个亮点:储能。

主要是受AI热潮的推动的能源需求上升,对特斯拉的能源业务来说是好事,该业务占第一季度收入的7%。特斯拉旗下的能源子公司Tesla Energy已经公布数据,2024年Q2部署了9.4GWh的电池储能产品,季度环比增长 129%,年度同比增长 157%,创下最高季度纪录,

能够取得好成绩,得益于加州拉斯洛普超级储能工厂持续扩产Megapack。

储能业务被大摩分析师形容为特斯拉手握的一张“关键底牌”,将引领特斯拉赢得下一轮AI投资,还预测Tesla Energy在2024财年的营收将超过70亿美元,到2025年,利润率会超过特斯拉汽车业务。

过去三个季度,储能业务的毛利率均超过20%。

因此,特斯拉二季度的毛利率环比回升,是大概率事件,第二季度库存增加的情况也有望扭转,自由现金流有望恢复正值。

另外,原定于8月举行的RoboTaxi发布会被推迟。马斯克解释称,推迟的原因是需要对机器人出租车的前部进行设计更改,并补充说需要额外的时间“允许我们展示其他一些东西”。

市场也在等待财报会议上,马斯克将有什么关于Robotaxi的新信息。也有分析师预期推迟活动可能意味着,特斯拉将展示其低价的下一代电动汽车Model 2。

如果财报会上有关于这两方面的利好信息公布,对于特斯拉股价也将是一个提振。

特斯拉当前的隐含变动为±9.8%,表明期权市场押注绩后单日涨跌幅达9.8%,从期权波动率偏度来看,市场情绪对特斯拉是看涨的。

不过,风险在于,特斯拉此前已经经过一轮上涨,特别是隔夜大涨超过5%。如果有更加多的利好,可以继续上涨,如果没有,回撤的机会也不小。

02

投,还是不投?

特斯拉这个公司,向来充满争议,看多和看空的人都很多,但我的看法依然没有变。

那就是,特斯拉是一个具备广阔成长空间的大型科技股,尽管目前的营收结构中,汽车业务占据大头。

换言之,它真正的具备未来感的业务,比如FSD、AI云服务、机器人,尚没有发力。这是它区别于微软、苹果、亚马逊这类体量巨大的公司的优势,也就是未来的增长空间上,特斯拉有确定且明显的优势。

在上次股东大会上,马斯克说特斯拉的市值可以上到5万亿,甚至更多。很多人都认为老马又在画饼,骗大家增持特斯拉,帮助他完成市值管理。

这种想法不能说错,只是缺了点格局而已。

如果在过去,你可以说老马真的在画大饼。但如今,随着FSD的进化,以及AI的发展,相信已经没有谁再去指责马斯克画饼,因为这个饼确实存在,而且日渐清晰。

所以,投与不投,其实不难决策。如果你相信自动驾驶,相信AI机器人有未来,那特斯拉就具备了长期投资价值,不管什么买入,若干年之后,都可以获得正收益。

但如果不相信,或者从始至终都把特斯拉当成一家制造汽车的公司,和福特、通用没有区别,那特斯拉现在就有明显的泡沫,因为它的传统造车业务,完全无法覆盖它目前的估值,即使将来年销一千万辆,也不行,那你就不应该买它,而且应该离得远远的。

在之前的文章中,我们也说过,特斯拉的估值,要分成两个部分,一个是现有业务,也就是汽车业务,这是可以套用传统汽车公司的估值模型的,大体也可以算出来。

投行对这部分的估值,大差不差,基本在60-80美元之间,算下来2000--2500亿美元,接近丰田的量级。

没有发力的部分,主要是AI,这个部分应该当做期权。实际上,目前也没有谁能够算得清楚FSD和机器人的估值,比如机器人将来卖多少钱一台?峰值的销量又能去到多少?

正是出于这个原因,用期权的眼光去看待才合理。

但是,期权本身也是一个难以量化的指标,也是波动非常大的指标。这在某程度上也可以解释为何特斯拉的股价经常上蹿下跳,远没有其他mag 7那样稳。

这对于特斯拉的长期做多者而言,可能是一件好事。因为几乎每一年,都有捡便宜的机会。

如果一定要套一些量化指标,来说明究竟跌多少才是捡便宜的机会。

那就参考常规的技术回撤指标,如跌20%,步入熊市;跌30%,通常会反弹;跌50%,可能有反抽机会;跌70-80%,那就大胆买入吧。

也可以采用一些常识的做法,比如估值如果真的跌到只剩汽车业务,同样可以大胆买入。这种理念和巴菲特的安全边际类似,等同于将AI期权价值全数归零,足够安全,即使亏损,也不会亏多少,而AI但凡有一点价值,都会成为你的盈利。

只不过,这种机会的可能性很低,或者只有在2020新冠疫情、以及2022年那种股灾式的下跌。如果真的有这么一天,别让恐慌心态影响,大胆增持就对了。

03

特斯拉之外

今晚,除了特斯拉,还有另外一个大厂,谷歌也要发财报。

以美股财报期剧烈波动的惯性,谷歌的股价盘后必定也会巨幅波动,不是大涨就是大跌。

不过,谷歌的业务相对稳定,波动率可能不及特斯拉。此前虽然屡遭威胁,比如open AI,比如bing、Perplexity,但实际上并没有丢失什么市场份额,反而是竞争对手高开低走备受质疑。

和特斯拉一样,市场对于谷歌的财报也是看涨过多看跌。具体如何,我们也不要猜了,静静等待就是了。

关于今晚的财报,还有两点需要特别提醒的。

一个是关于交易层面的。美股因为有较多衍生品可以交易,而且财报日通常股价波动很大,这对于期权投资者,特别是末日期权投资者,非常刺激。押对了方向,往往一晚就几倍、十几倍的收益,是真正的一夜暴富,但押错的话,资金就会迅速归零。

这其实和赌博并无区别,从稳健角度看,我们并不建议投资者过多地进行末日期权的交易。

另一个,是特斯拉和谷歌财报的意义,其实并不在他们本身,而是在英伟达身上。

从一个月触顶后,英伟达,以及众多跟随英伟达的公司,已经回调了整整一个月。

是继续回调,还是反弹?

目前看得到的一个决定性因素,就是mag 7的财报,因为这些公司(除英伟达外),都是下游的AI应用公司,都是英伟达的大客户。

如果这些公司在财报或在电话会议上透露,继续增加AI算力的资本开支,那英伟达的股价就会有提振,也会带动其他英伟达产业链,如SMCI、DELL、美光、台积电等的股价。

此次的算力回调,有可能宣布结束,但如果没有利好刺激,那回调大概率将继续,甚至持续到下个月英伟达出财报。

按照技术面分析,回调幅度看到20-30%,也就是英伟达的股价需回调到100-110之间,会是一个比较容易接受的抄底区间。

但也需要说明,影响股价走势的因素很多,不见得会按照大家的既定看法走。

不管如何,控制好仓位,给自己留有安全边际,留有资金以应对可能出现的任何负面情况,都是必要的。

至于其他,见机行事即可。(全文完)

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56