Bankless:解析财富密码 23种加密货币基本面分析

作者:David C,Bankless;编译:邓通,金色财经

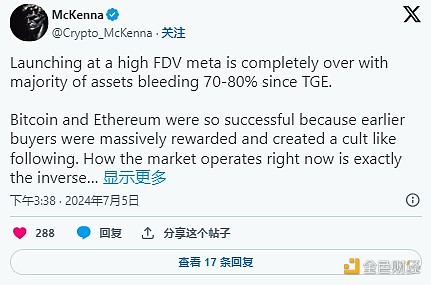

虽然叙事和情绪在代币的短期价格走势中确实发挥了巨大作用,但本轮周期的潮流似乎正在回归基本面。

人们已经形成共识,即许多最受炒作的代币下跌的上行空间早在风险投资公司签署代币认股权证交易时就已经被抓住了。这种不断加深的幻灭感,以及多个代币以超过 100 亿美元的完全稀释价值 (FDV) 发行,一直是本轮 memecoin 崛起的驱动力。虽然 memecoin 只有在引起关注的情况下才有价值,但至少它们没有大量的代币被藏起来,以便在以后的日子里抛售到市场上。

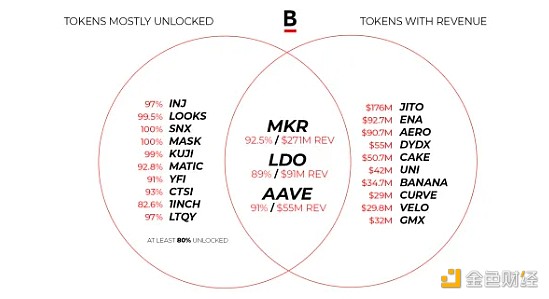

在过去的一个月中,大多数代币已经在流通的较老的创收协议也获得了出价。虽然这可能部分归因于本周期机构兴趣的流入,但密切关注具有坚实基本面的代币是有价值的,无论它们是创收的,大多数代币已解锁,还是理想情况下同时具有这两种属性。

本文将做到这一点,绘制所有三个类别的协议及其代币,以确定哪些可能吸引注重基本面的投资者。这份 23 种代币的清单远非详尽无遗,但我们认为下面仍然有很多价值。

盈利且大部分解锁

让我们深入研究一下适合这个类别的几个最重要的代币。还有其他代币!但这些是最受认可的代币。

Lido:

Lido Finance 是最大的流动性质押提供商,占据总市场份额的 29%,一直是以太坊质押生态系统的关键参与者。在过去的一年里,它创造了 9100 万美元的收入,其 100% 的代币都被解锁,其中 89% 正在流通。

虽然自 2023 年以来,其市场份额有所下降,当时它质押了三分之一的 ETH,但其最近推出了 Lido Alliance,这是一项旨在让 stETH 成为再质押基石的计划,使其重新回到了中心舞台。Symbiotic 是一种多资产再质押协议,由 Lido 的创始人支持,是 Lido Alliance 的一部分,而 Mellow Finance 是一种以 stETH 为中心的再质押服务,也是 Lido Alliance 的一部分,它们恢复了 Lido 质押的势头,在 2 月至 5 月达到峰值并随后下降后,存款又回到了上升趋势——从而提高了该协议的收入。Lido 通过对质押奖励收取 10% 的费用来维持生计,并将其中一半留作己用。过去一周,Lido 上涨了 21%。

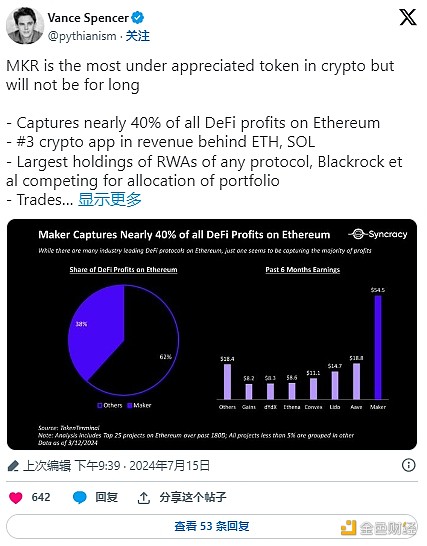

MakerDAO:

MakerDAO 成立于 2014 年,是一家借贷协议,也是去中心化稳定币 DAI 的发行者。过去一年,MakerDAO 的收入为 2.71 亿美元,其中 92.5% 的供应量已解锁并流通。

在过去一年中,Maker 加倍投入 RWA 的整合,开设金库,用美国国债铸造 DAI,并从金库中拨出资金购买美国国债和公司债券——这项投资获得了丰厚回报,有时占其总收入的一半。目前,MakerDAO 的 RWA 持有量超过 22 亿美元。为了进一步扩大规模,他们还宣布了 Spark Tokenization Grand Prix,这是一项公开竞赛,旨在投资 10 亿美元购买代币化的美国国债产品,贝莱德、Securitize 和 Ondo 都表示有兴趣参与。这将进一步增加他们的收入,这些收入来自借款费、清算费,当然还有 RWA 存款和持股。Maker 在过去一周上涨了约 25%。

Aave:

在过去一年中,加密货币领域最大的去中心化借贷市场 Aave 的收入为 5500 万美元,其中 91% 的代币已解锁,其中 93% 目前已流通。

除了拥有 137 亿美元的 TVL 之外,Aave 的代码库还占 DeFi 借贷协议价值的 75%,这意味着许多其他协议已将其代码分叉或纳入其项目中。5 月,Aave 公布了其计划,计划在三年内推出其 v4,该 v4 具有由 Chainlink 的跨链互操作性协议 (CCIP) 提供支持的统一跨链流动性层。这将允许借款人在所有支持的网络上获得即时流动性,从而将 Aave 扩展为完全跨链的流动性协议。此外,它还计划推出 Aave 网络链,该链将作为该协议及其 GHO 稳定币的枢纽。与 Maker 一样,Aave 通过多种方式产生收入,包括借款人利息、清算和闪电贷(在一个交易区块内偿还的贷款)费用、存款人利息以及通过 GHO,所有利息都直接支付给 Aave DAO 金库。Aave 在过去一周上涨了约 10%。

获得可观收入的项目

过去一年,多个新旧项目通过为市场带来创新或开拓自己的特定市场,获得了可观的收入。这些项目包括:

Jito (JTO):除了占据 Solana 近一半的 LST 市场份额外,具有 MEV 提升奖励的流动性质押协议在过去一年中创造了 1.76 亿美元的收入。

Ethena (ENA):尽管今年 2 月底才推出,但 Ethena 是基于以太坊的协议,是 delta 对冲稳定币 USDe 背后的协议,已经创造了 9270 万美元的收入。

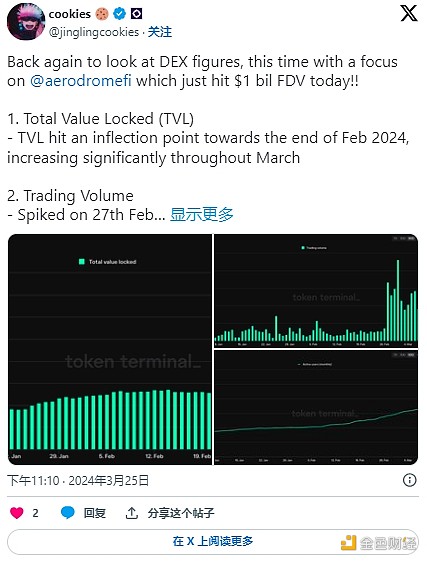

Aerodrome (AERO):由 Velodrome 团队于 2023 年推出,Base 上的顶级 DEX 在 L2 成功的推动下,在过去一年中获得了 9070 万美元的收入。

dYdX (DYDX):dYdX 在自己的链上运营,是一种非托管交易和衍生品协议,在过去一年中创造了 5500 万美元的收入。

Pancake Swap (CAKE):BSC 最喜欢的 DEX,最初由 Uniswap 分叉并由匿名团队于 2020 年推出,在过去 365 天内产生了 5070 万美元的收入。

Uniswap (UNI):EVM 中规模最大、最受欢迎的 DEX,部署在 11 条链上,在过去一年中产生了约 4200 万美元的收入。

Banana Gun (BANANA):去年,以太坊、Blast、Base 和 Solana 上流行的 Telegram 交易机器人创造了 3470 万美元的收入。

Curve Finance (CURVE):尽管最近出现了问题,但 DeFi 交易平台在过去一年中带来了 2900 万美元的收入。

Velodrome (VELO):由 veDAO 成员推出,最初是 Fantom 上的下一代 DEX,Velodrome 是一个主要在 Optimism 上运行的 DEX,在过去一年中获得了 2980 万美元的收入。

GMX(GMX):Arbitrum 和 Avalanche 上最受欢迎的 DEX,GMX 在过去一年的净收入为 3200 万美元。

大部分已解锁的供应

随着行业不断成熟,越来越多的协议完成了代币兑现计划,将大部分(在某些情况下是全部)代币供应释放到公开市场。此类别的项目包括:

Injective (INJ):基于 Cosmos 的 DeFi L1,Injective 拥有独特的原语,例如完全去中心化的 MEV 抗性订单簿,其供应量 100% 已解锁,97% 已流通。

LooksRare (LOOKS):以用 LOOKS 和 WETH 奖励活跃用户并支持创作者版税而闻名的匿名 NFT 市场,其 100% 已解锁,99.5% 已流通。

Synthetix (SNX):Synthetix 成立于 2017 年,是以太坊上的去中心化衍生品交易协议,最近结束了通货膨胀,并转向了带有回购和销毁的通货紧缩模式。其代币 100% 已解锁,99.8% 已流通。

Mask Network (MASK):Mask 是一个专注于连接 Web 2.0 和 Web 3.0 的浏览器扩展,它将 dApp 集成到传统社交网络中,其代币 100% 已解锁,100% 已流通。

Kujira (KUJI):Terra 崩盘的幸存者,Kujira 衍生出自己的基于 Cosmos 的 L1,该 L1 已发展成为成熟的生态系统,其 100% 的供应量已解锁,99% 的流通量。

Polygon (MATIC):Polygon 是首批 ETH L2 之一,不仅拥有用于扩展以太坊的套件,而且 100% 解锁,其代币流通量为 92.8%。

Yearn (YFI):Yearn 是 2020 年 DeFi 夏季的产物,是一套去中心化的收益产品,其 99.9% 的代币已解锁,91% 的流通量。

Cartesi (CTSI):Cartesi 是一种特定于应用程序的汇总协议,使用运行 Linux 的虚拟机,93% 已解锁,82% 的流通量。

1inch (1INCH):领先的 EVM DEX 聚合器,1inch 的代币已解锁 86%,流通量为 82.6%。

Liquity (LQTY):一种以 ETH 为抵押品的 0% 利息贷款的去中心化借贷协议,Liquity 的供应量已解锁 97%,流通量为 96.3%。

总结

虽然还处于早期阶段,但近期收入可观且大部分供应量都在流通的蓝筹 DeFi 协议的上涨趋势可能预示着从炒作驱动的叙事转向关注基本面指标,这在一定程度上是对本轮周期人们对离谱的 launch-FDV 的失望的回应。

在本轮周期中,受机构投资者及其传统评估流程的影响,随着牛市的持续,基本面稳健的协议可能会获得可观的回报,从而使该行业更加成熟,从而延长其寿命。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.22

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.21

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.15

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照75.97

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管63.65

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|82.31

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.61