国内无风险利率下行趋势或未改变,逆市资金增仓不止,中证红利ETF(515080)份额再刷上市新高

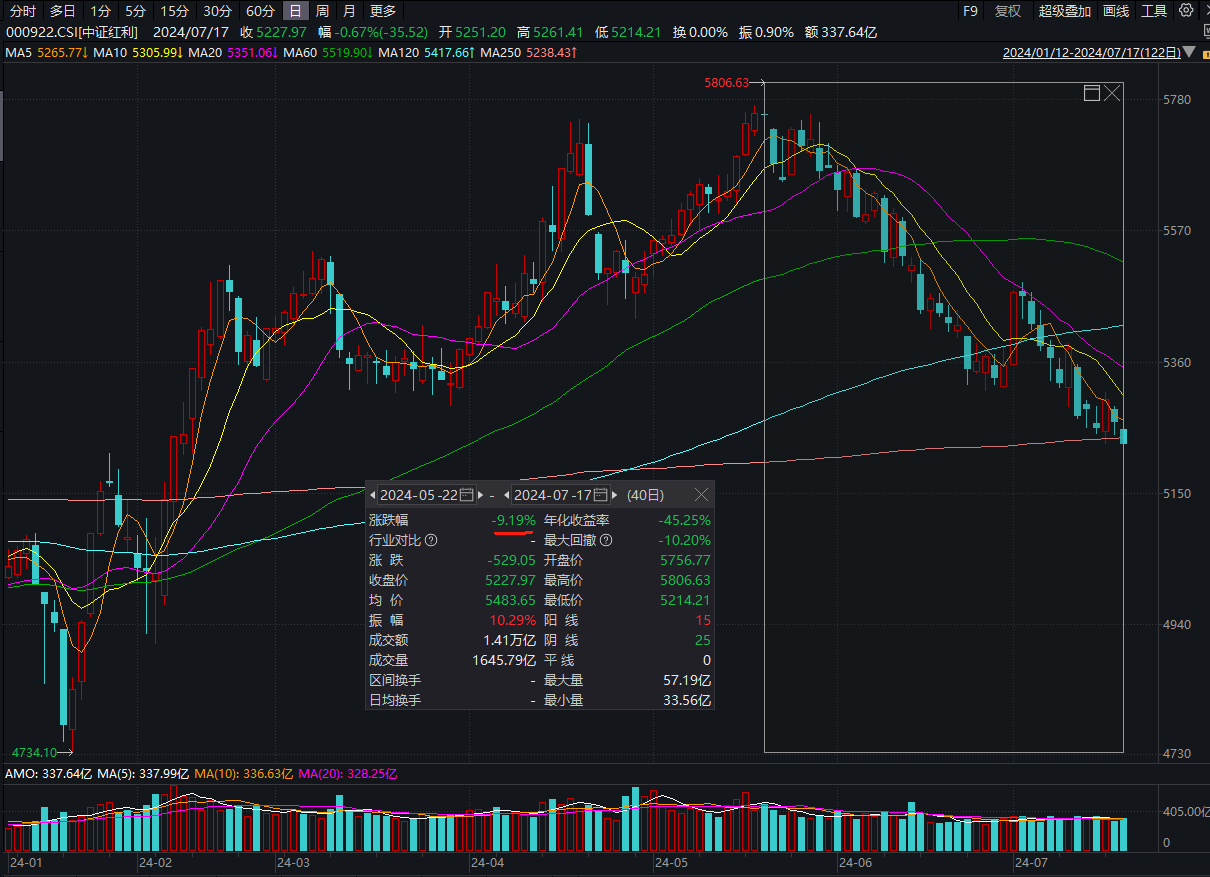

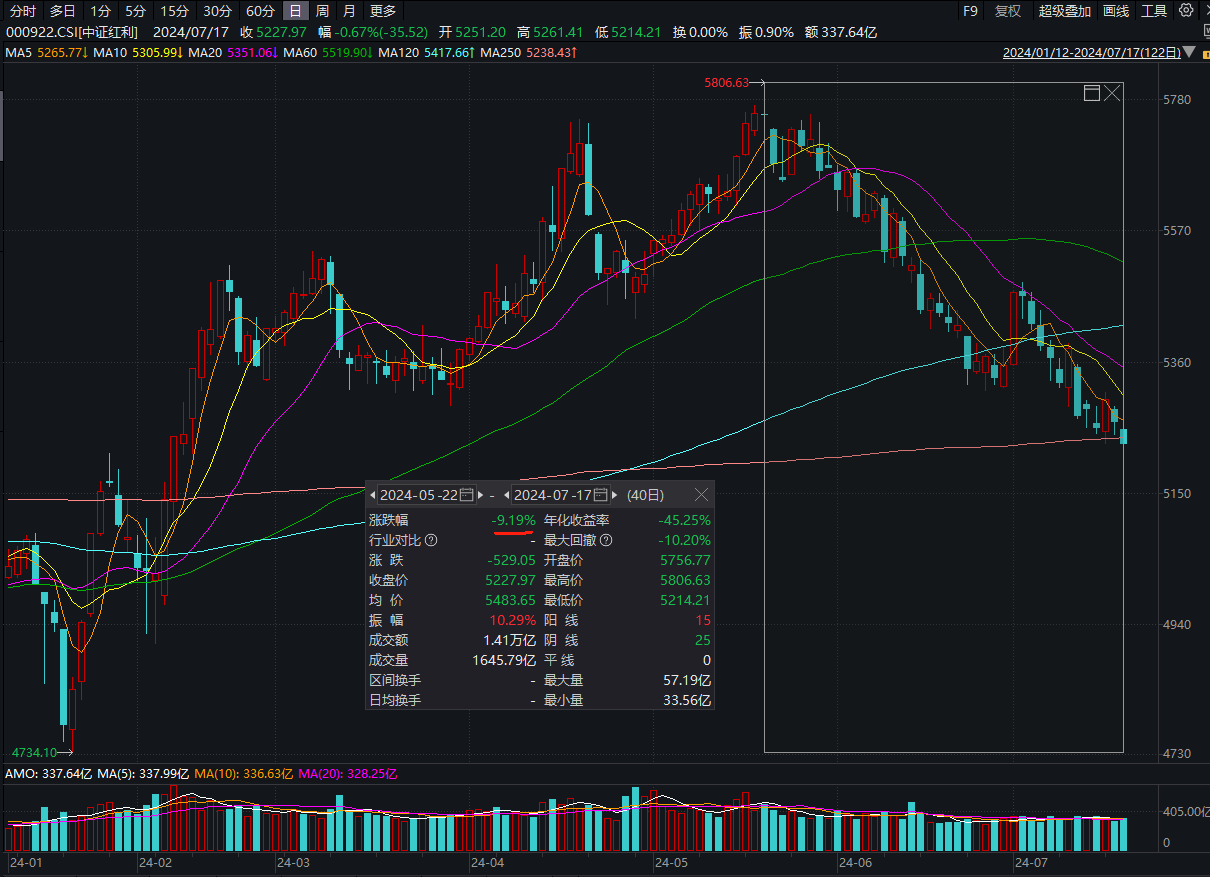

当前市场处于中报窗口期,业绩驱动成长占优的市场风格延续,红利资产随兑现压力释放呈持续调整态势。从近一年市场表现看,中证红利指数基本在10%区间上下震荡,而自5月高点以来该指数累计跌幅已超9%,短期调整或较充分。

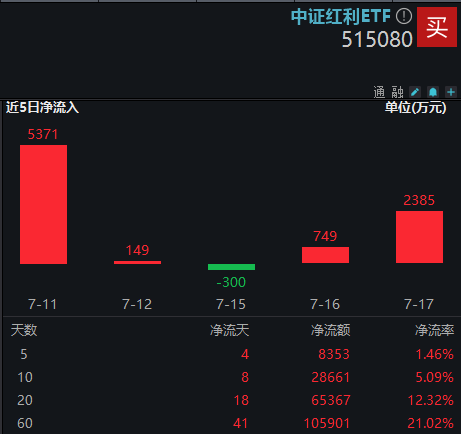

而从跟踪标的——中证红利ETF(515080)今年以来的资金变化情况看,基本上市场回调阶段多会引发资金持续增仓。短期看,配置型和交易型资金博弈引发板块短期行情波动,不过短期的回调也给了不少配置资金布局机会。

上交所数据显示,昨日中证红利ETF(515080)再获2385万元资金净申购。拉长了周期看,近60日该ETF区间累计净流额10.59亿元。基金最新场内流通份额38.94亿份,再度刷新上市新高。

虽然短期受中报业绩披露影响,成长风格占优。中期看,国内无风险利率下行趋势并未改变,高股息驱动的红利投资逻辑也并没有改变,长期配置价值仍较突出。有机构认为,成长走强并不意味红利一定走弱,二者还有共存的可能。

海外方面看,美国向好的通胀数据或意味着美联储降息的预期进一步增强,同样有利于国内无风险利率的下行,中证红利指数的高股息优势仍较突出。

长江证券此前观点认为,中证红利指数为代表的传统高股息率板块是配置型资金的簇拥地,配置过快过多则短期估值提升使得股息率性价比迅速下滑,同时也易迎来交易型资金的获利了结离场引发高股息行情的阶段性调整。

但是长债利率下行背景下,负债端压力使得这类资产仍是中长期底仓之选,亦难出现长期回调,高股息组合收益进入区间震荡,向下空间有限,向上则有待行业个股拔估值及高股息的范围扩容。

ETF标的方面,上市以来中证红利ETF(515080)已累计分红9次,过去四年分红比例分别为4.53%、4.14%、4.19%、4.78%。今年一季度,中证红利ETF进一步明确分红机制,增加“每季度可对基金相对标的指数的超额收益率进行评估”描述,在满足基金分红条件的前提下,未来季季分红或可期。

资料显示,中证红利ETF(515080)标的指数主要选取两市现金股息率高、分红连续性在三年及以上、同时具有一定规模及流动性的100只股票为成份股,采用股息率加权,反映A股市场高红利股票的整体表现。场外可关注联接基金(A份额012643;C份额012644;E份额016363)。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38