Q2银行业绩单:有人欢喜有人忧?

本周,美国主要银行纷纷公布了Q2财报。总体来说业绩表现均不错,从不同业务分类上也出现一些有特征性的差异。

投行业务继续复苏。

主要的投行业务部门都录得恢复增速,也正在从前两年的放缓中恢复过来。IPO以及M&A虽然远不及低利率时代的峰值,但是也开始增长。当然,进一步的投行活动可能还要在利率下降之后展开。类似私募等业务才能进一步恢复。

股市屡创新高,带领财富管理业务续创新高。

得益于Q2股市的强劲表现,许多银行的资产和财富管理业务获提升,他们正越来越依赖这类业务来产生稳定的手续费收入,以抵消交易业务的低迷。其中GS的财富管理业务收入同比增长了27%。美国银行、摩根大通和富国银行均录得6%的增长。当然也有表现不好的,例如MS的财富管理业务的收入同比仅增长2%。

消费者业务出现分歧。

由于就业强劲以及工资上涨,消费者的消费借贷活跃,但是仍然较高的通胀和利率水平给消费者预算带来了压力,并且在高收入和低收入家庭中出现分歧。

Q2越来越多的借款人活跃使用信用卡,也有更多的人拖欠还款。虽然整体信用卡贷款损失趋于平稳,但信用评分较低的消费者支付率下降幅度更大,借款也开始增多,部分银行开始提高拨备,以应对潜在的消费贷款损失。

从数据上来看

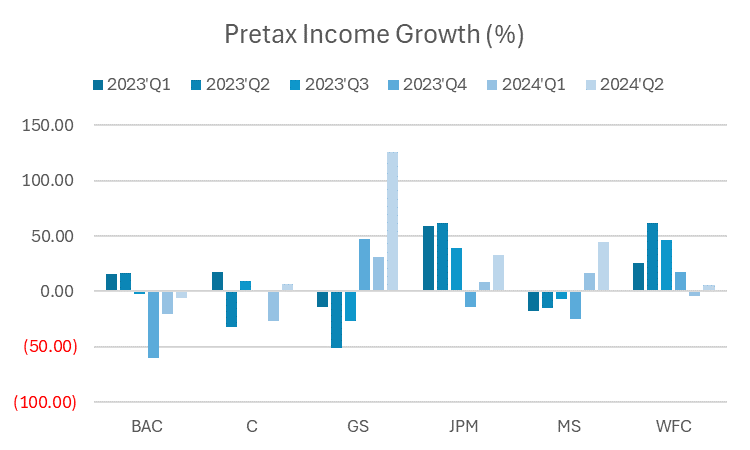

$高盛(GS)$ 的税前利润增幅最大,而 $美国银行(BAC)$ 的影响最为负面。

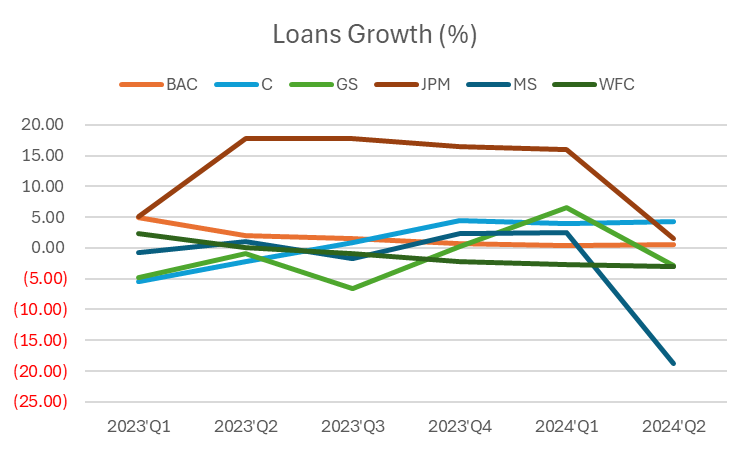

贷款业务整体出现下滑,其中 $摩根士丹利(MS)$ 下滑幅度最大。

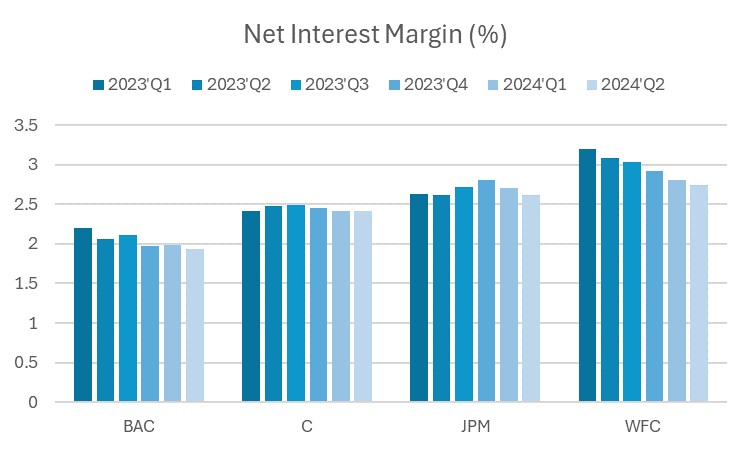

由于消费者业务的不稳定,以及高利率环境对消费者的影响, $富国银行(WFC)$ 的净利息收入下滑趋势最明显。

摩根大通(JPM) $摩根大通(JPM)$

收益强劲,超出预期

净利息收入(NII)增长 4%,达到 227 亿美元

不过,该银行不得不提高存款利率,这可能会影响未来的净利息收入

尽管业绩良好,但财报后股价仍下跌了 1.21%

花旗集团 (C) $花旗(C)$

收益超出预期,增长 4%,达到 201.4 亿美元

每股收益 1.52 美元,超过预期的 1.39 美元

投资银行业务收入增长 60%,达到 8.53 亿美元

固定收益业务收入比第二季度下降 3

尽管整体业绩强劲,但财报后股价仍下跌了1.80%

富国银行(WFC) $富国银行(WFC)$

收入和盈利超出预期

但净资本收入下降 9%,降至 119.2 亿美元,低于预期的 121.2 亿美元

预测 2024 年剩余时间的 NII 将同比下降 7% 至 9%

在标准普尔 500 指数中表现最差,财报后股价下跌6.02%

高盛(GS) $高盛(GS)$

净收入:127.3亿美元,超出分析师预期每股收益(EPS):8.62美元,大幅高于去年同期的3.08美元

投资银行业务收入:18亿美元,同比增长70%

股票交易收入:31.7亿美元

资产管理规模达到2.9万亿美元,创历史新高

股价在财报后+2.19%

此外,公司还宣布将季度股息提高到每股3.00美元。

摩根士丹利(MS) $摩根士丹利(MS)$

净收入:150亿美元,同比增长12%;每股收益(EPS):1.82美元,超出分析师预期的1.65美元

机构证券业务收入:69.8亿美元,同比增长23%

财富管理业务收入:67.9亿美元,同比增长2%

投资管理业务收入:13亿美元,同比增长22%,总客户资产达到7.2万亿美元

股价在财报后一日+0.91%

美国银行(BAC) $美国银行(BAC)$

净收入:254亿美元;每股收益(EPS):0.83美元,超出分析师预期

净利息收入(NII):142亿美元,低于上一季度的144亿美元

固定收益交易收入:25亿美元,同比增长18%

股票交易收入:17亿美元,同比增长16%

投资银行费用收入:12亿美元,同比增长7%

股价在财报后上升了5.35%

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33