国金证券:给予劲仔食品买入评级

国金证券股份有限公司刘宸倩近期对劲仔食品进行研究并发布了研究报告《淡季经营稳健,净利率持续改善》,本报告对劲仔食品给出买入评级,当前股价为12.73元。

劲仔食品(003000) 业绩简评 7月10日公司发布半年度业绩预告,24H1预计实现归母净利润1.33-1.50亿元,同比+60.00-80.00%;实现扣非归母净利润1.12-1.29亿元,同比+56.04-79.17%。 单Q2预计实现归母净利润0.59-0.76亿元,同比+35.25-73.10%;实现扣非归母净利润0.54-0.70亿元,同比+37.96-80.61%,业绩中枢略超预期。 经营分析 综合Q2利润表现,预计Q2收入仍能维持较高的增长。分渠道来看,1)线下仍为拉动增长基本盘,公司精耕传统流通渠道,提高网点铺货率;加强零食专营渠道合作,丰富品类及SKU。2)为确保渠道结构高质量发展,综合净利率维度考量,线上增长仍有压力。H2预计上新鹌鹑蛋品类、探索组合装销售形式、持续打造品牌势能,有望恢复双位数增长。 分产品来看,在稳固大单品扩张的基础上,公司继续推动品牌升级、加快推新节奏。1)公司持续推新深海鳀鱼、“周鲜鲜”短保豆干、溏心鹌鹑蛋等差异化产品,树立健康零食赛道特色。2)并在Q2冠名综艺《种地吧》、《魔方新世界》,持续提升品牌影响力,加大年轻消费者互动触达。 在去年同期低基数下,预计Q2利润率同比改善,主要系1)收入增长带来的规模效应和供应链效益优化;2)主要原材料如鳀鱼、鹌鹑蛋、黄豆等价格同比均有所下降;3)但Q2新增冠名综艺费用,预计销售费率加大。 公司以线下为基本盘,Q2经营淡季依旧稳健增长,产品持续创新、渠道稳步扩张,品牌影响力逐步夯实。公司坚定聚焦“大单品、全渠道、品牌化、国际化”发展战略,立足中式风味休闲食品赛道,把握行业发展机遇,后续有望在顺周期凸显品牌溢价,顺利实现激励目标。随着供应链及原材料成本优化,预计年内净利率延续改善趋势。 盈利预测、估值与评级 预计公司24-26年利润分别为2.8/3.7/4.6亿元,分别同增35%/31%/22%,对应PE分别为21x/16x/13x,维持“买入”评级。 风险提示 食品安全风险、渠道扩张不及预期风险、市场竞争加剧风险

证券之星数据中心根据近三年发布的研报数据计算,广发证券胡慧研究员团队对该股研究较为深入,近三年预测准确度均值为79.78%,其预测2024年度归属净利润为盈利3.05亿,根据现价换算的预测PE为19.25。

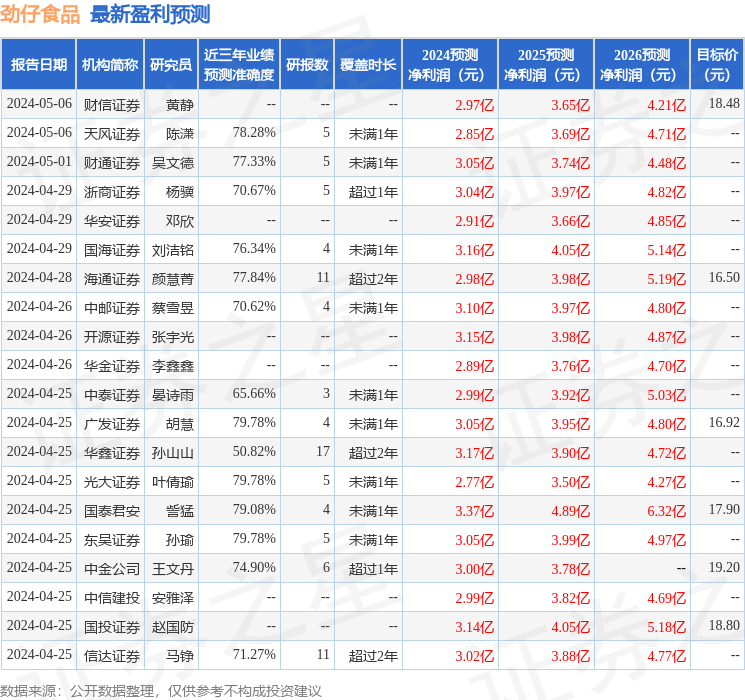

最新盈利预测明细如下:

该股最近90天内共有29家机构给出评级,买入评级26家,增持评级3家;过去90天内机构目标均价为17.67。

以上内容由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47