推高美股、压制波动率,美股“空头撤退”到极限了?

摩根大通认为,支撑美股强劲上涨的动力来自两大股指ETF空头头寸的稳步下降,但当前隐含的空头波动性交易已经相当“宽泛”(extended),这意味着市场对负面消息更敏感,显示出更大的脆弱性。

过去一年来,美股市场展现出强劲的上涨势头,标普500指数更是近日来迭创新高,这背后的支撑动力何在?

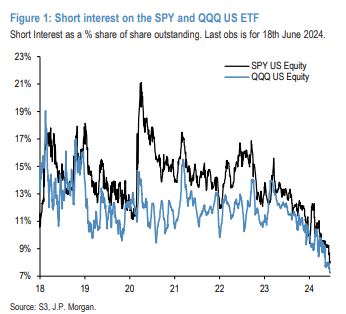

6月20日,摩根大通分析师Nikolaos Panigirtzoglou领衔的全球市场策略团队发布研报,指出美股市场上一个引人注目的现象:美国两大股指ETF的空头头寸已经降至历史新低——跟踪标普500指数的ETF SPY和跟踪纳斯达克100指数的ETF QQQ——为美股提供了稳定的上涨动力。

报告数据显示,自2023年二季度以来,SPY和QQQ的空头头寸稳步下降,接连创下历史新低。

这意味着投资者减少了对市场下跌的押注,随着后续空头逐渐回补,在过去一年中为美股提供了“源源不断”的支撑。报告总结称,过去一年这两大ETF空头头寸的下降相当于“隐含的空头波动率交易(implicit short vol trade)”。

隐含波动率是指对市场未来一段时间内波动性的普遍预期。空头头寸撤出美股两大ETF意味着市场上看跌的投资者在减少,相应地,市场的卖压也会减少,从而减少了对波动性的预期。

美股走高的背后,是脆弱?

报告解释道,SPY和QQQ ETF空头的撤出反映了对冲基金在过去一年中对美股投资的净增加以及做空者的缩减,这主要是由三个因素驱动的:

1)在美股的迅猛涨势中,维持空头头寸变得更加困难;

2)由于美国监管机构要求做空交易信息披露透明化,使得做空者面临更高的交易成本,加剧被逼空进而平仓的风险;

3)后疫情时代,美国散户疯狂涌入股市,并且2021年1月的 “迷因(meme)股”狂潮使做空者望而却步。

不过,寻求低波动率的投资策略意味着市场对负面消息的敏感度正在增加。

报告指出,从历史水平来看,当前隐含的空头波动性交易已经相当“宽泛”(extended),因此,一旦出现负面新闻或事件,容易引发市场恐慌,导致投资者重新评估对市场的看法,从而增加卖压,逆转之前的空头回补趋势,进而加速股市的下跌,使美股面临更大的脆弱性。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47