元续科技开启招股,新加坡夫妇控股,聚焦精密工程领域

格隆汇获悉,元续科技控股有限公司(以下简称“元续科技”)已开启招股,招股时间为今日(6月21日)起至下周三(6月26日),预计今年7月2日在港交所创业板(GEM)挂牌上市,公司独家保荐机构为大华继显。

元续科技(08637.HK)此次计划全球发售2700万股(占发行完成后总股份的18%),其中90%为国际发售、10%为公开发售。每股发售价在2.38港元到3.00港元之间,每手1000股。

成立于2000年的元续科技,是一家来自新加坡的精密工程服务供应商,专门为半导体及其他行业的国际公司提供复杂的精密机加工、精密焊接服务。

根据灼识咨询报告,于2023年按收入计,元续科技在新加坡精密部件工程行业中的半导体行业排名第五,市场占有率为3.3%。公司服务客户涉及多个行业,如半导体、航空航天、数据存储及油气等,且其客户多为业内公认的国际知名企业。

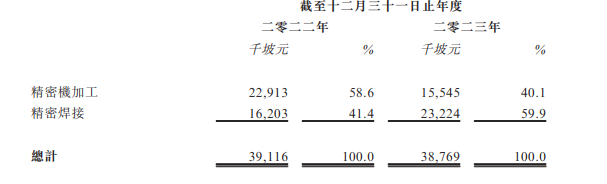

招股书显示,元续科技收益主要来自两类服务。一是精密机加工服务,即高精度移除物料以制造高精度零件,2022年和2023年分别占公司总收益的58.6%和40.1%;二是精密焊接服务,即精确控制焊接技术,同期分别占公司总收益的41.4%和59.9%。

业绩方面,招股书显示,2022年和2023年,公司收益分别约为3911.6万坡元、3876.9万坡元;同期公司年内溢利分别约为 270.5万坡元、 442.7万坡元。

2022年和2023年,元续科技整体毛利率分别约为41.0%及37.2%。由此可见,去年公司毛率呈现同比下滑趋势。

元续科技表示,2022年、2023年,公司来自五大客户的收入分别占公司总收益的76.0%和80.0%,公司无法保证未来能够维持与主要客户的业务关系,如果未来这五大客户中的任一客户因故终止合作,公司的业务、经营业绩可能受到严重不利影响。

股权结构方面,元续科技在上市后的股东架构中,控股股东拿督斯里蔡水理通过SGP BVI持股39.10%,其配偶通过Baccini持股16.50%。

元续科技在招股书中表示,公司本次募资净额约2060万港元(按发售价中位数计),所得款项总净额约60.1%将用于扩充营运规模及提升产能;约15.4%将用于加强精密机加工服务的质量监控能力;约4.7%将用于加强营销活动,以保持与现有客户的关系及使客户基础更添多元;约9.8%将用于偿还银行借款;约10.0%将用作营运资金及一般企业用途。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26