需求迎来两大利好,原油将启动涨势?

经过4月中旬至5月的大幅下跌之后,国际原油在6月止跌反弹。

展望后市,我们认为原油市场迎来几个利好:夏季美国汽车出游季带动汽油消费、美国回购原油补充战略储备、通胀降温下美联储9月降息可能性上升和中国经济复苏带来三季度进口需求的回暖。风险因素在于OPEC+复产超预期,导致供应急剧反弹。

供应短期收缩,中期或出现恢复性扩张

2024年二季度,全球原油产量继续处于收缩的状态。据相关机构统计,5月,全球原油产量约为1.02亿吨/天左右。其中OPEC原油产量在5月降至2662.9万桶/天,俄罗斯方面,俄罗斯进行了最大幅度的年内减产,但产量仍高于目标。而且,俄罗斯原油出口也保持较快增长,尤其是向中国、印度等亚洲国家出口对冲了对欧洲出口的减量。

美国方面,原油产量保持高位,截止6月7日当周升至1320万桶/天,此前在3月8日至5月31日持续维持在1310万桶/天。6月,美国原油钻机数据再次下滑,6月17日当周降至488个,这可能限制美国原油增产的空间。

IEA预计,2024年、2025年全球产量预计分别增加58万桶/天和80万桶/天,包含美国、巴西、加拿大和圭亚那等在内的非OPEC+产量预计分别增加140万桶/天,其中美国供应扩张速度有所放缓,将贡献约45%的产出增量。

中期来看,原油供应将出现恢复性扩张。6月2日,OPEC+部长级会议上,OPEC+同意将此前的减产协议延长至2025年底。另外,6月,OPEC+部长级会议提高阿联酋的官方产量配额30万桶/天,自2025年1月开始实施,从2025年9月起,阿联酋的产量配额将从目前的290万桶/天提高至351.9万桶/天。

需求迎来两大利好,去库存加快

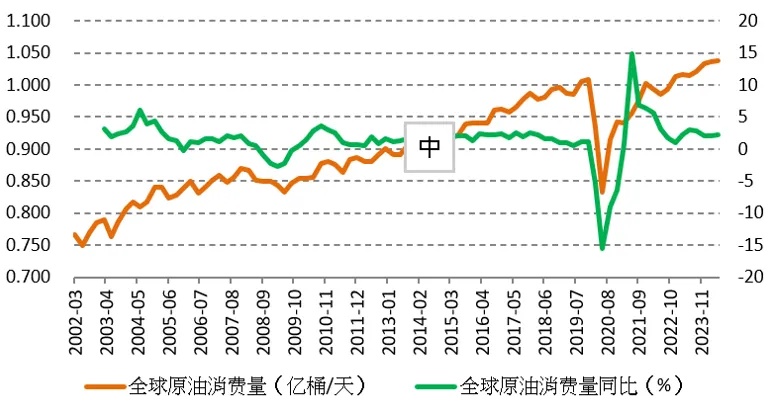

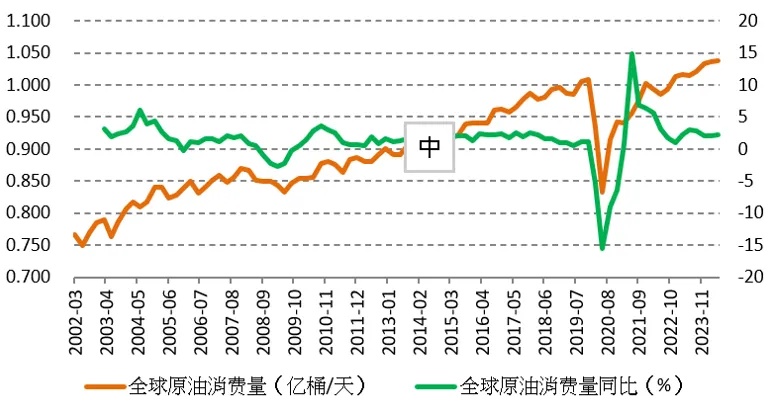

我们根据相关机构的数据测算,2024年6月,全球原油需求量约为1.04亿桶/天,较去年同期增长2.9%,其中中国、美国和印度贡献了绝大部分需求的增量。对于2024年三季度的需求,我们预计还会增长。

摩根士丹利研究发现,如果全球GDP增速为3%,那么石油需求增长为150万桶/日。2023年三季度,美国和日本经济可能减速,但是中国和欧洲经济有望加快,印度等其他新兴经济体有望受益于美联储货币宽松,因此全球原油需求大概率还是增长的。5月,中国原油进口下降8.7%,在一定程度上拖累全球原油的需求。

图为全球原油需求及同比增速

展望三季度,原油市场迎来两大利好:一是美国迎来夏季出游旺季,汽油消费将会出现季节性的明显增长。OPEC表示,预计航空煤油和汽油将成为经合组织国家夏季旅游旺季的主要需求推动力。二是美国采购原油补充石油战略储备,这会进一步加快市场上原油的去库存。5月15日,美国能源部发布招标公告,宣布将购买300万桶含硫原油,6月最终确定中标结果,要求供应商8月交付。这是去年释放2亿多桶石油后,美国能源部第二次补充SPR。

从商业库存来看,未来去库存将加快。6月7日当周,美国商业原油库存较5月同期略微增加30万桶至4.6亿桶,较去年同期低70万桶。我们预计,在OPEC+没有大规模减产的情况下,美国商业原油可能将回到4.2亿桶左右。

综上所述,短期来看,全球原油供应还处于收缩阶段,OPEC+产量恢复还需要观察原油市场价格,不会很快放量;需求短期迎来夏季出游季的消费旺季和美国战略储备的补库两大利好,且三季度中国原油需求会随着经济复苏加快而加快。因此,原油价格未来1-3个月内将出现阶段性上涨。境内外投资者可以运用芝商所旗下的WTI 原油每周期权,以及上期能源的原油期货对冲价格上涨风险或投资机会。

$NQ100指数主连 2409(NQmain)$ $SP500指数主连 2409(ESmain)$ $道琼斯指数主连 2409(YMmain)$ $黄金主连 2408(GCmain)$ $WTI原油主连 2408(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56