Mysteel:2022年全国粗钢产量分析及10月预判

8月份全国粗钢日均产量270.55万吨,环比增长3.0%。尽管钢厂效益较低,但由于9月份需求好转,钢厂也加大复产力度,预计9月份全国粗钢日均产量在285万吨-290万吨。9月份国内钢材市场呈现窄幅震荡运行,供需基本面呈现弱平衡态势。国庆节后钢材库存有望进一步去化,一旦需求出现季节性回落,钢价或呈现先扬后抑走势。

一、8月份全国粗钢日均产量270.55万吨,环比增长3.0%

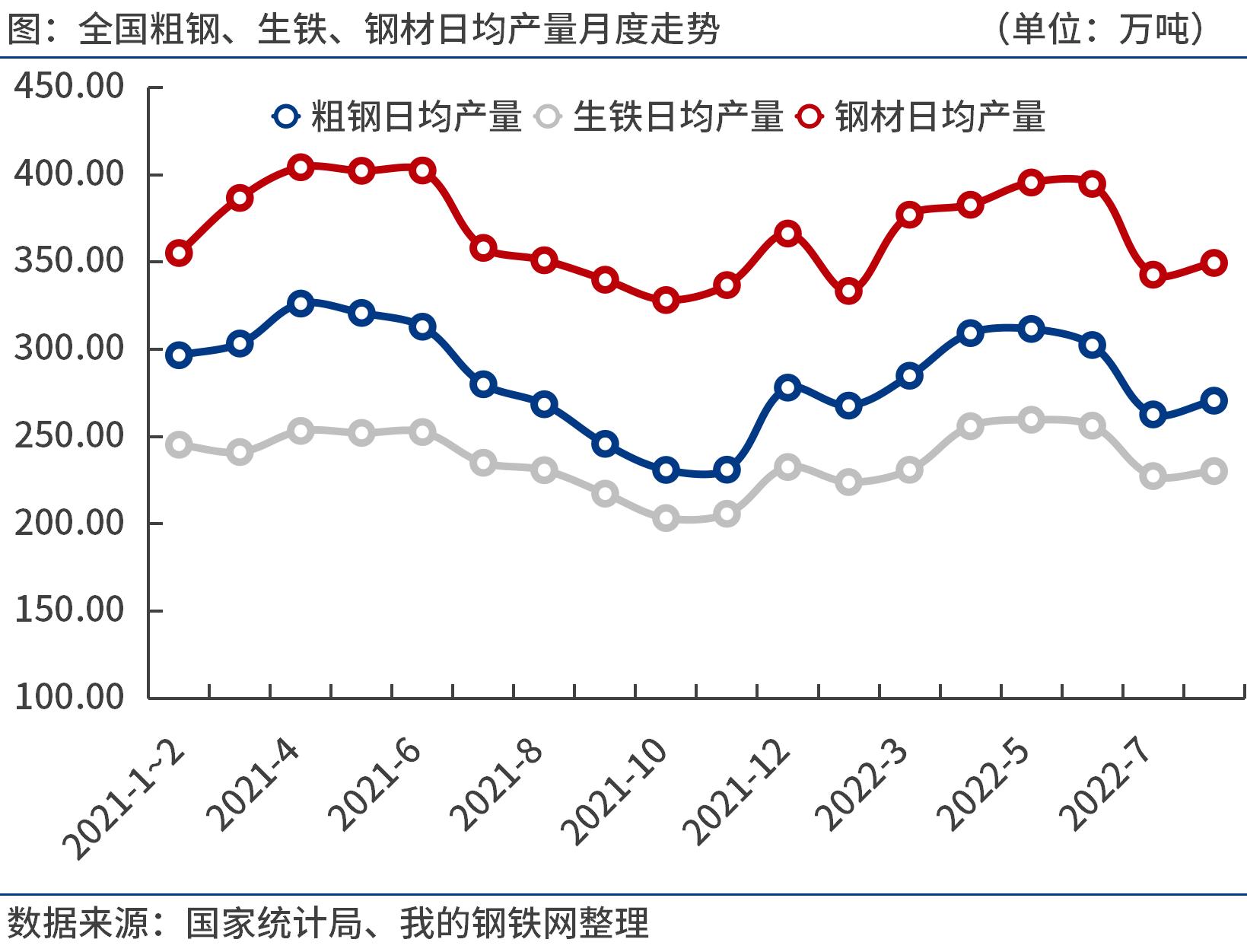

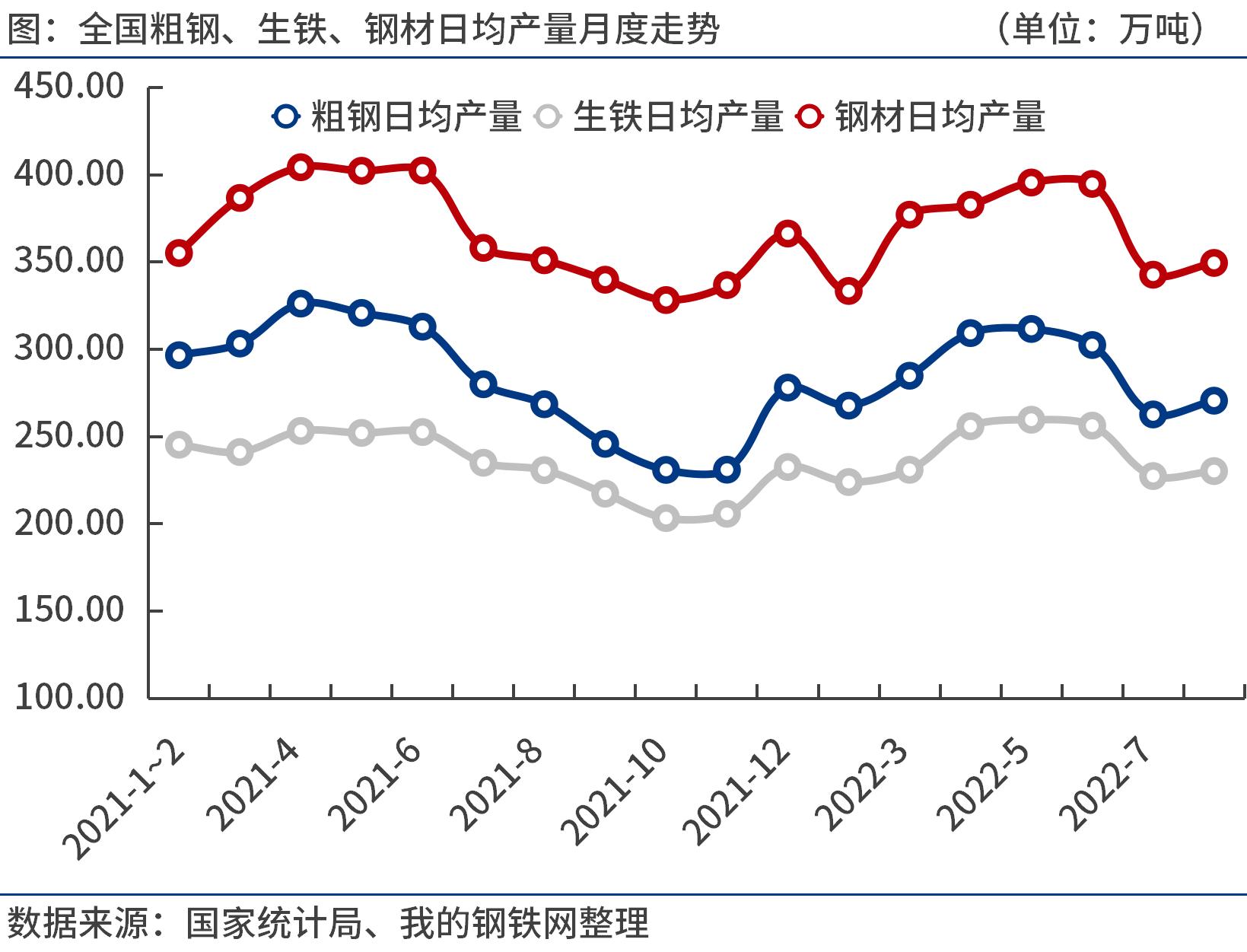

国家统计局数据显示,2022年8月份全国粗钢产量8386.8万吨,同比增长0.5%;生铁产量7137.4万吨,同比下降0.5%;钢材产量10832.9万吨,同比下降1.5%。

2022年1-8月份,全国粗钢产量69314.9万吨,同比下降5.7%;生铁产量58217.1万吨,同比下降4.1%;钢材产量88464.7万吨,同比下降4.3%。

8月份全国粗钢日均产量270.55万吨,环比增长3.0%。7月份钢厂因亏损大幅减产,原燃料价格承压下跌,随着成本明显下移,8月份多数钢厂扭亏为盈,部分企业开始复产。

二、1-8月份全国粗钢表观消费量6.57亿吨,同比下降6.5%

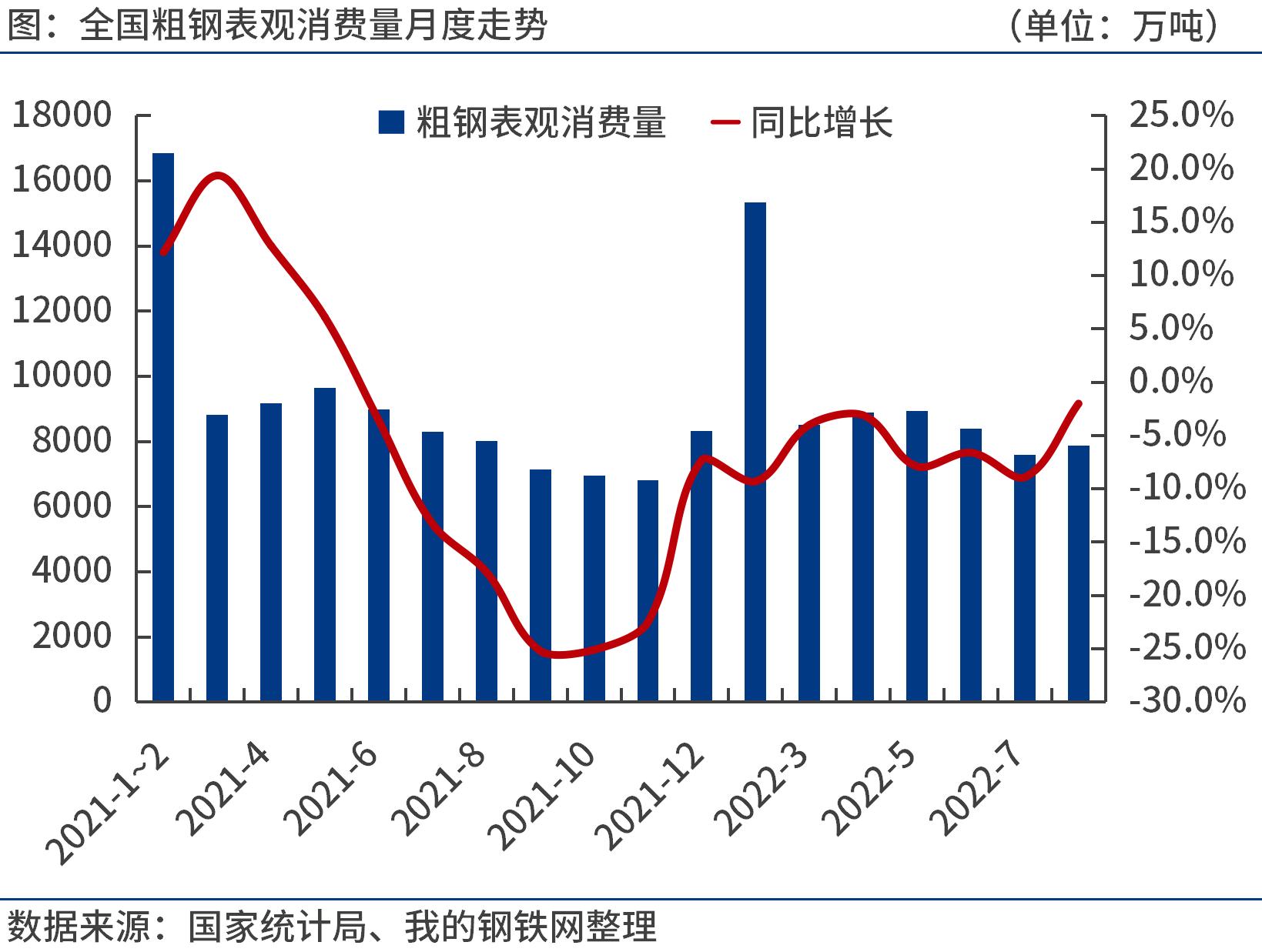

统计局、海关总署数据显示,2022年8月份,全国粗钢产量8386.8万吨,钢材净出口526万吨,折合粗钢净出口547.9万吨(钢材按0.96折算),钢坯、钢锭净进口44.9万吨,粗钢表观消费量7884万吨,同比下降2.0%。(注:2021年8月份,全国粗钢产量修正为8345万吨,粗钢表观消费量修正为8042万吨。)

2022年1-8月份,全国粗钢产量6.93亿吨,钢材净出口3877.2万吨,折合粗钢净出4038.8万吨(钢材按0.96折算),钢坯、钢锭净进口396万吨,粗钢表观消费量6.57亿吨,同比下降6.5%。(注:2021年1-8月份,全国粗钢产量修正为7.35亿吨,粗钢表观消费量修正为7.03亿吨。)

三、8月份钢筋和线材日均产量低位回升,中厚宽钢带和冷轧薄板日均产量再创年内新低

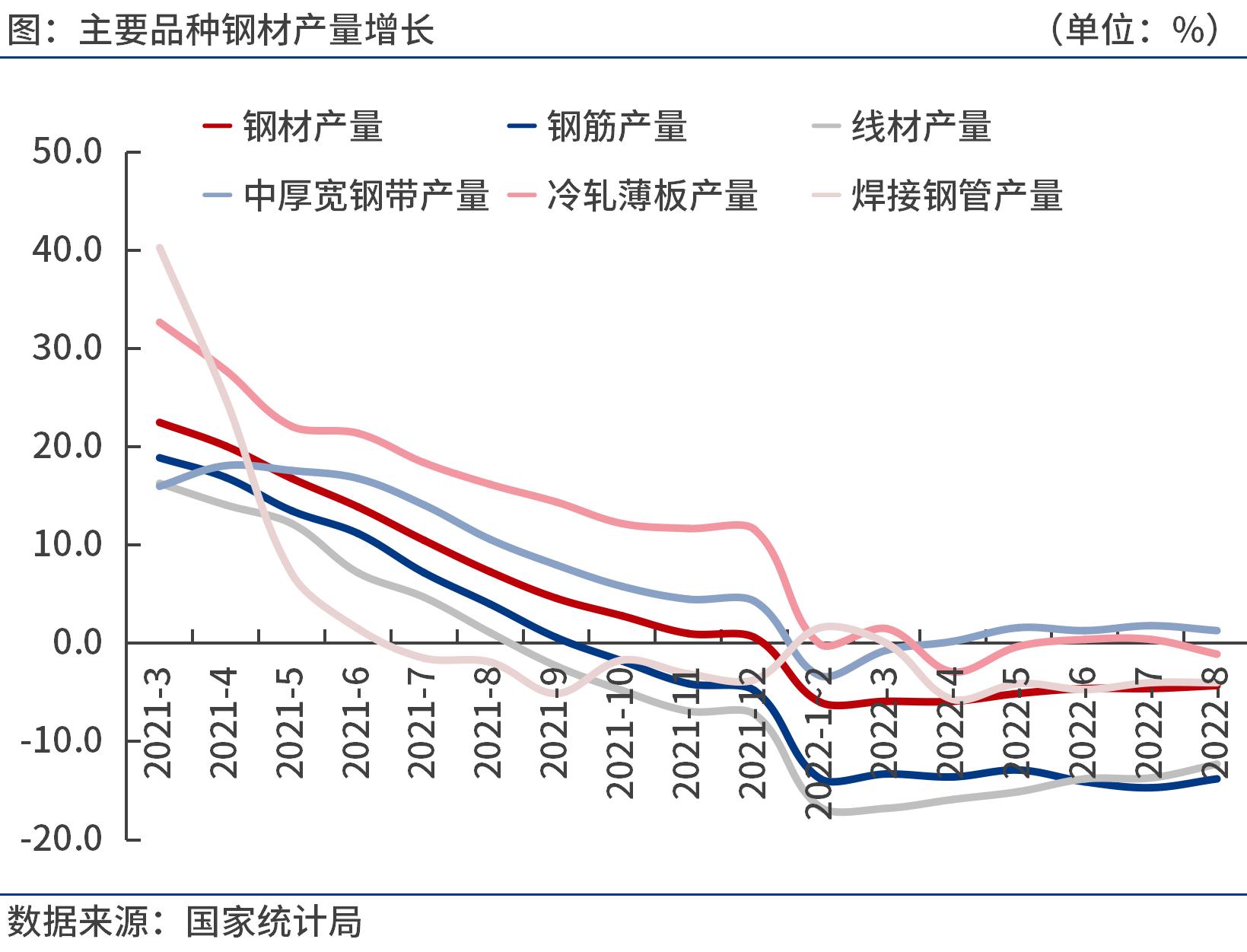

按钢材品种来看,2022年1-8月份,我国钢材产量8.85亿吨,同比下降4.3%。其中,钢筋产量1.55亿吨,同比下降13.8%;线材产量9590.6万吨,同比下降12.3%;冷轧薄板产量2807.9万吨,同比下降1.1%;中厚宽钢带产量12528.8万吨,同比增长1.3%;焊接钢管产量3871.4万吨,同比下降4.0%。

2022年8月份,钢筋、线材、焊接钢管等日均产量为62.1万吨、40.7万吨、17.0万吨,分别较上月增加6.9万吨、3.4万吨和0.4万吨;中厚宽钢带、冷轧薄板等日均产量为45.3万吨和9.8万吨,分别较上月减少3.8万吨和1.9万吨。预计9月份主要品种钢材日均产量环比回升。

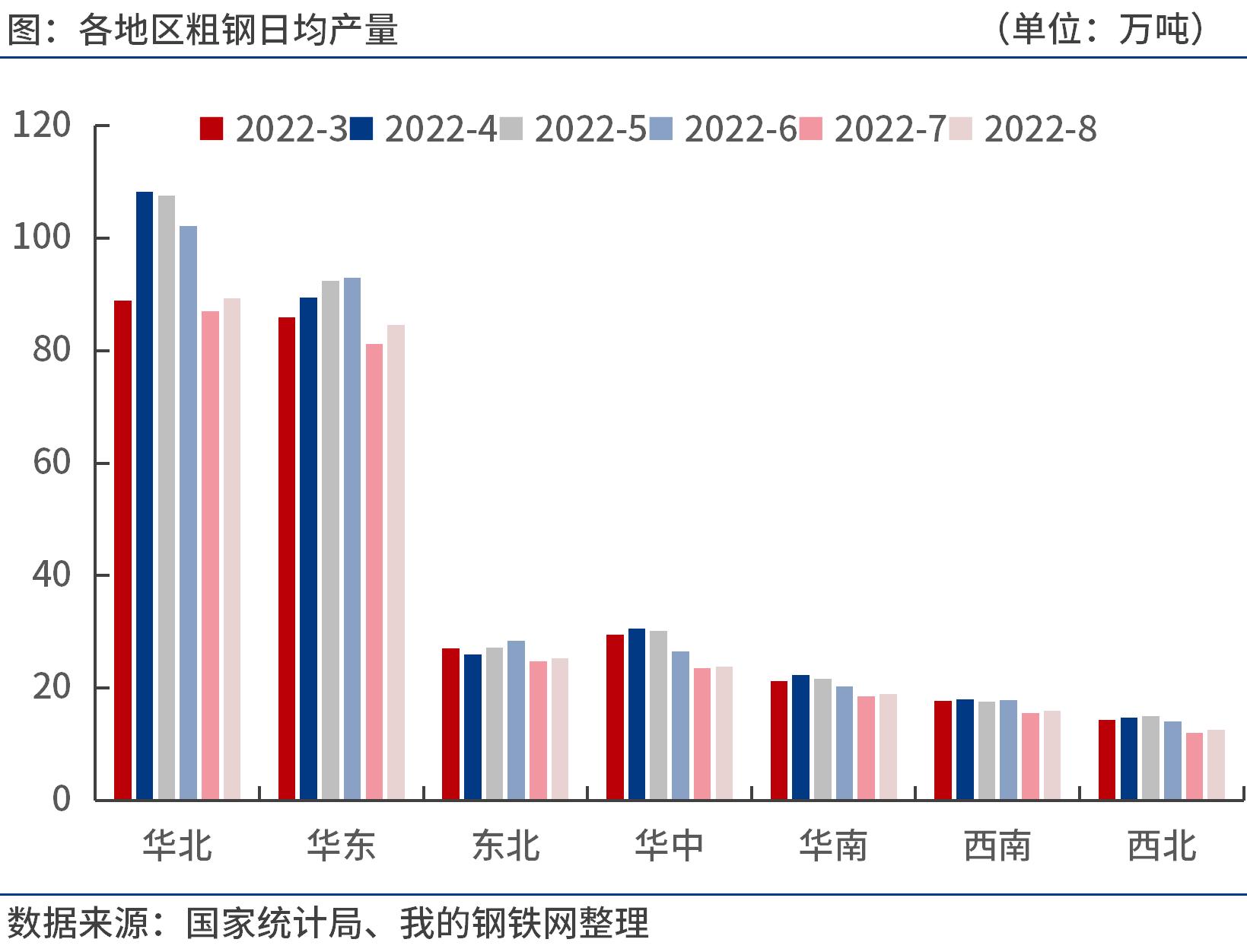

四、8月份各地区粗钢日产环比低位回升

按地区来看,2022年1-8月份,华北地区粗钢产量2.25亿吨,同比下降5.6%;华东地区粗钢产量2.16亿吨,同比下降3.1%;东北地区粗钢产量6482.7万吨,同比下降9.0%;华中地区粗钢产量6546.6万吨,同比下降5.1%;华南地区粗钢产量4901.2万吨,同比下降4.4%;西南地区粗钢产量4121.8万吨,同比下降11.0%;西北地区粗钢产量3217万吨,同比下降6.7%。

2022年8月份,华北、华东、东北、华中、华南、西南、西北等地区粗钢日均产量89.3万吨、84.6万吨、25.3万吨、23.8万吨、18.9万吨、15.9万吨和12.6万吨,分别较上月增加2.3万吨、3.4万吨、0.4万吨、0.3万吨、0.4万吨、0.3万吨和0.6万吨。

五、后期粗钢产量预判及影响分析

9月份国内钢材市场呈现窄幅震荡运行。从基本面来看,进入黄金施工季,9月份钢材需求回暖,但钢厂复产范围进一步扩大,供需基本面维持弱平衡格局。从宏观面来看,国内稳经济政策继续加码,但是为抑制高通胀压力,美联储连续第三次加息75个基点,加剧全球经济衰退风险,冲击金融市场,国际大宗商品市场普跌,也拖累国内市场信心的恢复。

据笔者测算,9月末唐山长流程钢厂螺纹钢处于盈亏边缘。尽管钢厂效益较低,但由于9月份需求好转,钢厂也加大复产力度,预计9月份全国粗钢日均产量在285万吨-290万吨。进入10月份,钢厂继续增产动力不足,但在需求出现降温,或者地方政府出台限产政策之前,也难主动减产。

8月份我国主要经济指标有所改善,但恢复基础不稳固,尤其房地产仍处于下行通道。同时,全球经济放缓、通胀高位运行、地缘政治风险持续,主要发达经济体加快收紧货币政策,导致大宗商品需求前景弱化。

为稳住宏观经济大盘,我国稳增长政策进一步加码,包括追加3000亿元以上金融工具额度、用好5000多亿元专项债地方结存限额等,将继续支持基建投资较快增长。同时,随着各地楼市政策进一步放松,“保交楼”工作稳步推进,房地产市场或边际改善,但走出底部尚需时间。此外,在全球经济放缓的大背景下,国内制造业或延续弱复苏。预计10月份钢材需求前高后低,呈现季节性回落。

综合来看,后期国内经济或延续缓慢恢复态势,国庆节后钢材需求仍有一定支撑,库存进一步去化,钢价或震荡偏强。随着施工“黄金季”逐渐进入尾声,外部环境更趋严峻复杂,以及疫情的不确定性等因素,一旦需求出现季节性回落,钢价或将震荡偏弱运行。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33