凯普林即将科创板上会,盈利持续性被问询,存货增加较快

继近期审议联芸科技(杭州)股份有限公司的首发事项,上交所科创板又将迎来IPO审议会议。

格隆汇获悉,上海证券交易所上市审核委员会定于6月14日召开审议会议,审议北京凯普林光电科技股份有限公司(以下简称“凯普林”)首发事项,凯普林独家保荐券商为国泰君安。

招股书显示,凯普林专注于半导体激光器、光纤激光器和超快激光器的研发、生产和销售。在高端制造、科研和医疗健康等领域有广泛应用,是国内高性能激光器技术的主要开发者之一。

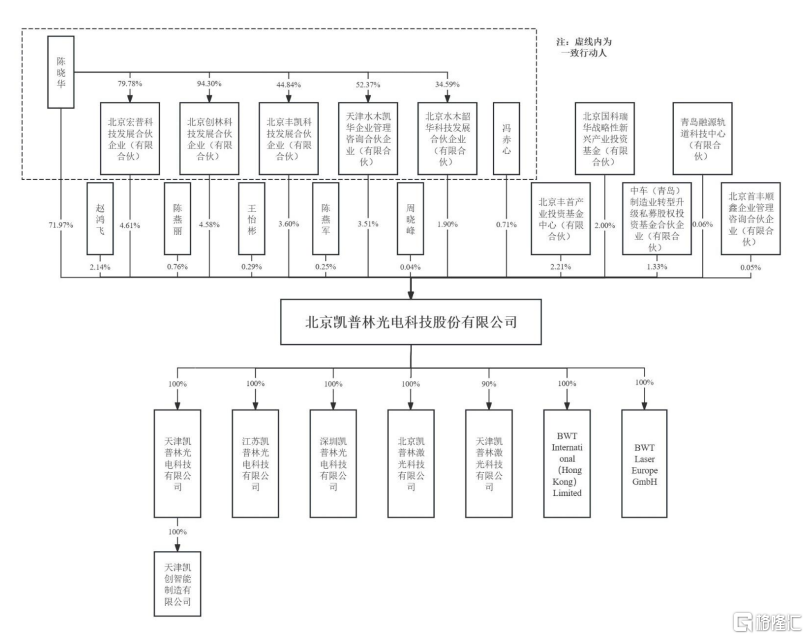

股权结构方面,陈晓华直接持有公司5687.109万股,占71.97%,并通过一致行动协议控制额外1492.9766万股,合计控制公司约90.87%股份,是公司的控股股东和实际控制人。

陈晓华于1974年1月出生,硕士研究生学历。他于1993年9月至1994年9月,担任北京电缆厂技术员;后在日本住友电气工业株式会社中国子公司、美国GTRAN中国子公司工作。2003年3月至2004年7月,担任凯普林有限董事;2013年9月至2015年12月,担任凯普林有限董事长兼总经理。

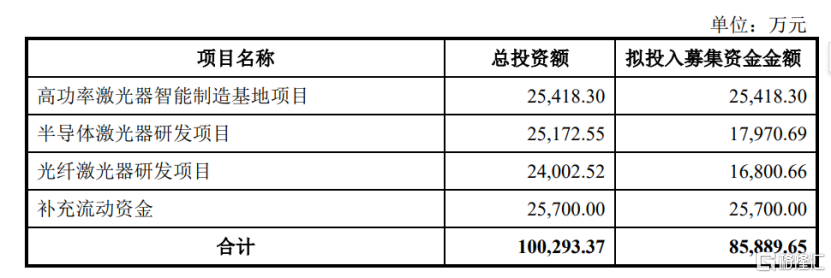

根据招股书,公司本次募资将用于高功率激光器智能制造基地项目;半导体激光器研发项目;光纤激光器研发项目;补充流动资金。

盈利可持续性被问询

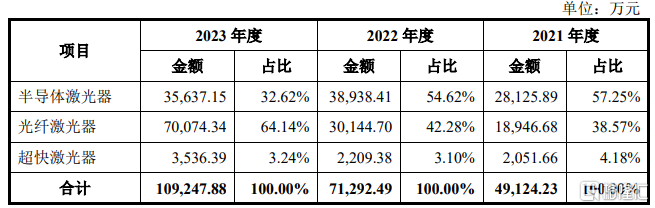

凯普林主营业务收入主要来源于半导体激光器、光纤激光器、超快激光器。其中,半导体激光器、光纤激光器贡献大部分收入。

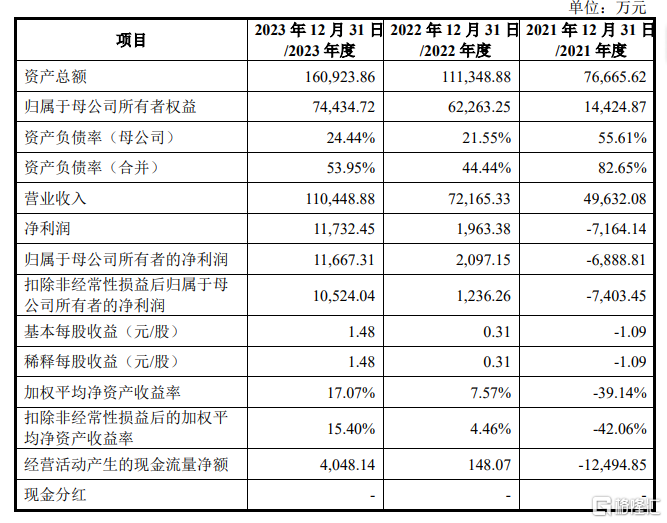

公司主营产品收入情况,来源招股书

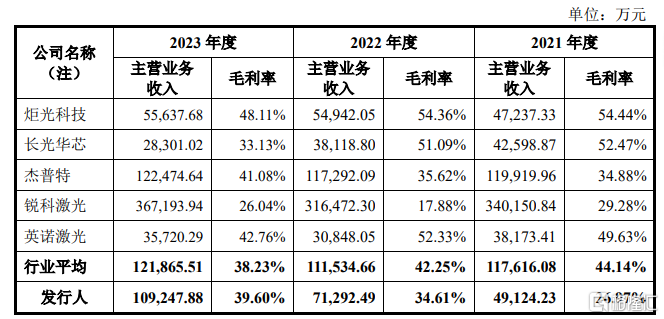

业绩方面,2021年至2023年,凯普林营业收入分别约为4.96亿元、7.22亿元、11.04亿元;同期归母净利润分别约为-6888.81万元、2097.15万元、1.17亿元。不难发现,公司在2022年扭亏,并在2023年实现进一步的利润增长。

公司主要财务数据和财务指标,来源招股书

值得注意的是,公司扭亏当年政府补助收入占当年净利润比例较高。

公司在招股书中披露,2021年至2023年,公司确认的政府补助收入金额分别为573.11万元、968.48万元和1125.24万元,占公司当期净利润比例分别为-8.00%、49.33%和9.59%。

公司表示,随着公司经营规模的扩大和盈利能力的提升,2023年对政府补助的依赖已经明显下降。如果公司未来获得政府补助的金额显著下降,将会对公司的利润水平与经营活动现金流量产生一定影响。

在第二轮问询中,监管机构要求结合利润表构成及产品销售等因素进一步分析公司2022年扭亏为盈的原因,相关因素是否具有可持续性;结合行业趋势及期后经营情况进一步说明公司盈利是否具有可持续性。

毛利率方面,2021年至2023年,公司主营业务毛利率分别为26.97%、34.61%、39.60%,其中2021年和2022年公司主营毛利率低于行业平均44.14%和42.25%;2023年,公司主营毛利率略高于行业平均的38.23%。

公司与可比公司研毛利率对比情况,来源招股书

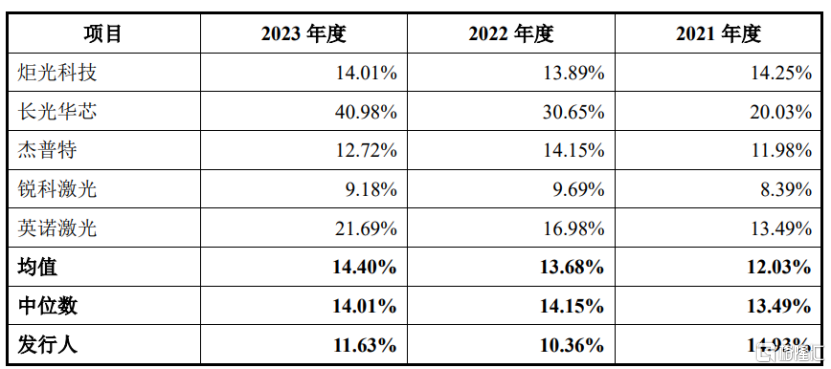

2021年至2023年,凯普林研发费用分别约为7410.01万元、7476.84万元和1.28亿元,呈现逐年增加的趋势;同期公司研发费用率分别为14.93%、10.36%和11.63%。2021年,公司研发费用率高于行业平均;2022年及2023年,公司研发费用率低于行业平均。

公司与可比公司研发费用率对比分析具体情况,来源招股书

对此,公司表示,主要是公司收入增长速度较快。尽管公司研发投入进一步增长,但营业收入增速较快,导致研发费用占营业收入的比例有所下降。

存货规模逐年上升

值得注意的是,随着公司快速发展,公司存货也逐渐增加。

招股书显示,2021年至2023年,公司存货的账面价值分别约为2.23亿元、2.48亿元和3.65亿元,占流动资产的比例分别为43.21%、36.25%和35.03%。

对于存货增加原因,公司表示存货主要由原材料、库存产品和在产品等构成,公司综合考虑市场需求、生产安排等因素进行合理备货,随着公司生产销售规模的扩大,存货期末余额呈现较快的增长趋势。

如果未来公司碰到产品销售情况突然变差,导致很多库存产品卖不出去的情况,而公司也未能加强生产计划管理及存货管理,那么公司可能需要计提大量的存货跌价准备等,由此会对公司的经营产生不好的影响。

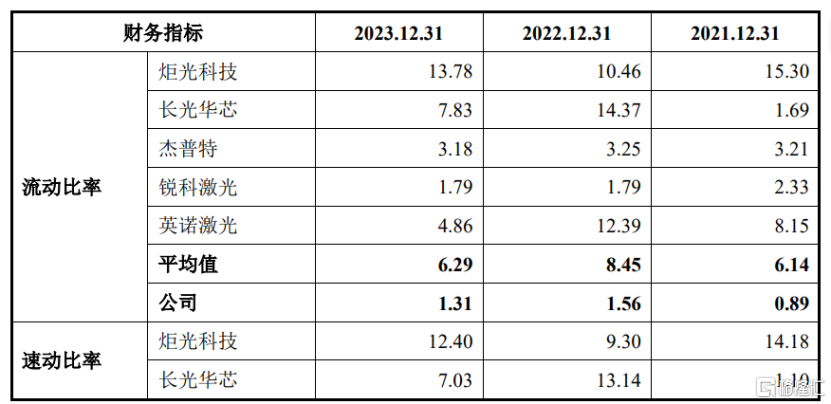

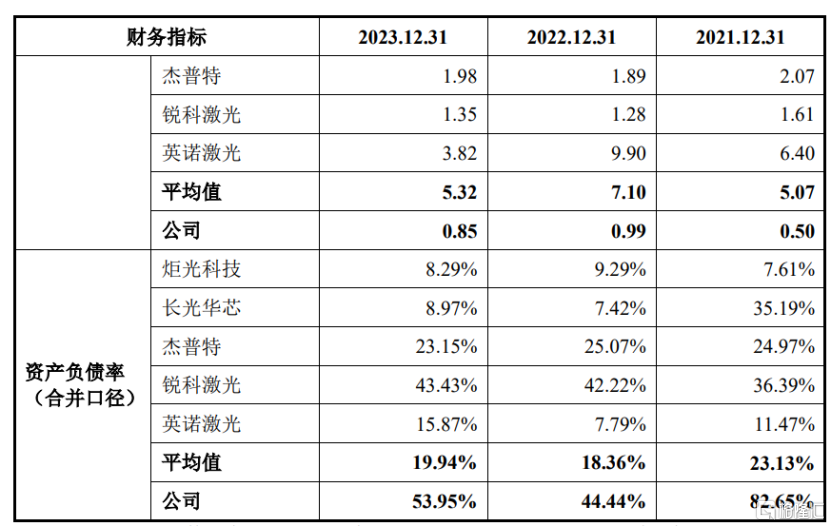

招股书中,凯普林还提及流动性风险。2021年至2023年,公司业务快速发展,项目建设及运营资金需求较大,短期借款、应付账款、其他应付款及其他流动负债等大幅增加,公司资产负债率分别为82.65%、44.44%和53.95%,高于同行业平均水平;流动比率分别为0.89、1.56和1.31,速动比率分别为0.50、0.99和0.85,低于同行业平均水平。

公司与可比公司的偿债能力指标对比情况,来源招股书

公司表示,如果未来公司融资渠道受到限制,或者客户拖欠货款,信用变差导致欠款收不回来,那么公司的资金流动性就会受到影响,可能会面临一些风险,从而对公司的正常运营产生不利影响。

尽管公司营收增速较快,但公司同时在业招股书中提及公司经营性现金流状况不佳。

根据招股书,2021年至2023年,公司营业收入取得较快增长,从约4.96亿元增长至约11.04亿元,年复合增长率49.18%;同期,公司经营活动产生的现金流量净额分别约为-1.25亿元、148.07万元和4048.14万元。

公司表示,随着业务越做越大,需要更多的钱来支持,比如持续的新技术和新产品的研发、提前准备货物应对订单增长带来的资金占用等。同时,由于行业特点,销售规模增加,客户欠的钱也多了。这些因素加起来,导致公司现金流状况不太好。

尾声

凯普林近几年在激光器领域营收增长较快,成功扭亏为盈,但公司在快速发展的同时,也出现了存货逐年增长和经营性现金流不佳状况。未来,凯普林可能需更加关注库存管理、经营性现金流管理以及研发创新,以确保其在激烈的市场竞争中继续保持领先地位并实现可持续发展。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26