日本人真偷偷卖美债了?

日本人真是擅长闷声干大事

日本外汇储备规模5月罕见骤降,日本财务省周五公布的数据显示,截至5月底,日本外汇储备余额为1.2315万亿美元,较4月底减少474亿美元。

在美债价格5月普遍上涨的情况下,对于90%的外汇储备资产都是美债的日本政府而言,很难让人不怀疑其是不是偷偷卖了美债,来托举快贬成一张废纸的日元。

话说,人家曾是可是珍珠港都敢干的人,偷偷卖点美债怎么啦~

1

无功而返的史诗级救市

遮遮掩掩了一个月,日本最终还是摊牌了。

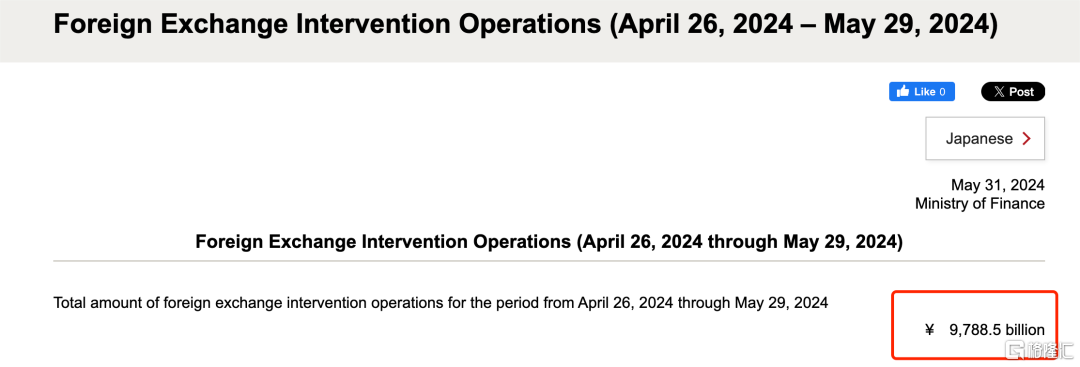

5月31日,日本财务省公布了4月26日至5月29日的外汇干预的实际情况,干预总额为9.7885万亿日元,约合622.5亿美元,规模超过2022年9.2万亿日元的外汇干预量。

可惜的是,这堪称史诗级的救市,效果却是昙花一现。

第一次在4月29日,当美元兑日元汇率刚触及160水平,神秘力量突发出手,日元短线暴涨超400点升至155水平。

第二次是美联储召开5月议息会议当天,日元再度异动拉升至151.85。但这一趋势近支撑了几天,目前日元汇率再度回落至157的水平上下波动,颓势尽显。

对此,市场都见怪不怪了。

在美日利差超340个基点的情况下,日本政府不得不救,尽管知道最终结局是竹篮打水一场空,但主权国家的面子怎可让空头无尽羞辱。

市场最关注的一点还是,日本政府救市的钱,600亿美元,从何而来?

由于日本政府今年持有的美债规模连续三月上涨,无减持的动作,市场普遍猜测日本政府要么动用外汇存款,要么动用外汇储备。

但日本财务省周五公布的最新外汇储备规模,指向市场没有想到的一点——卖美债。

2

日本5月外汇储备减少474亿美元

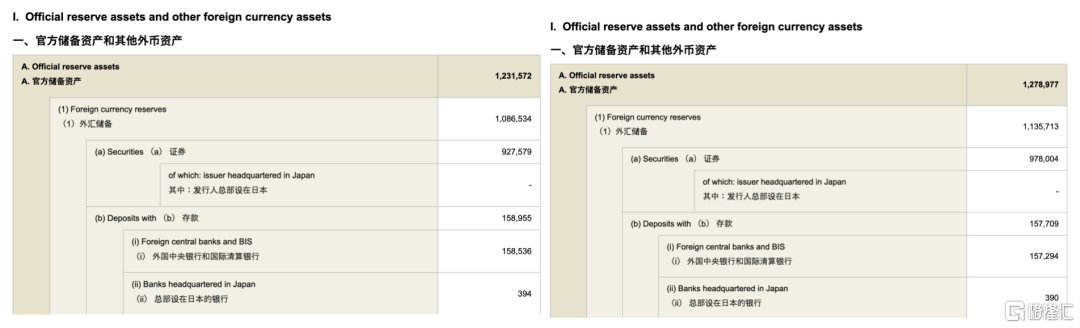

日本财务省周五公布的数据显示,截至5月底,日本外汇储备余额为1.2315万亿美元,较4月底减少474亿美元。

其中,日本持有外国证券规模大幅缩水504亿美元至9280亿美元,外国存款小幅上升12.46亿美元至1589.55亿美元。

(左图:日本5月外汇储备规模,右图:日本4月外汇储备规模)

日本5月底持有的黄金储备与上月保持一致,依旧是27.2百万盎司,但由于金价上涨,其持有的黄金价值上升。

鉴于日本政府3月底持有的美债规模为1.19万亿美元,占据当月外汇储备规模90%以上。叠加美债5月价格上涨,如持仓保持不变,日本5月持有的外国证券规模应该上涨,绝不可能出现大幅缩水504亿美元的情况

因此,日本持有的海外证券规模在5月份急剧下降,表明日本政府可能通过出售美债来筹集了干预汇市的资金。

对于外汇储备规模的意外骤降,日本财务大臣铃木俊一最新回应表示,截至5月底日本外汇储备下降部分反映了外汇干预。日本媒体共同社报道也指出,卖出美元买入日元可能是余额减少的主要原因。

需要注意的一点是,日本政府没有动用外汇存款,而是出售美债来筹资,意味着日本现在拥有远比市场预想更多的干预汇市的弹药。

NLI研究所高级经济学家Tsuyoshi Ueno表示:“他们可能故意减少证券,可能是为了驳斥市场认为其弹药不足,无法再次干预汇市的观点。”

其实日本政府2022年干预汇市的主要资金就是卖美债得来的。ETF文章《日本的底线,为何一退再退?》文章提及:日本政府2022年从9月开始,连续四个月减持美债,合计抛售1209亿美元。

市场这次认为日本不敢卖美债的主要原因是,日美政府对于市场盛传的日本疑似干预汇市消息的态度太微妙。

与2022年日本当局高调宣布干预汇市的态度截然不同,日本当局这回始终对干预汇市“缄默不言”。

美国财政部部长耶伦对此的变态更是意味深长。“我不会评论是否进行了干预,我认为是谣言,此类干预措施将非常少见,且美日政府在干预前会进行磋商。”

这是在指责日本政府没有事先沟通?所以日本这次才一反常态,对是否干预汇市三缄其口?

但日本似乎已经获得默许了。5月25日,日本成功游说七国集团重申外汇承诺:警惕汇率过度波动。

协议达成之前的一天,日本财务省财务官神田真人大谈特谈重新干预汇市的可能性:日本随时准备“在任何时候”采取行动,应对日元的过度波动。

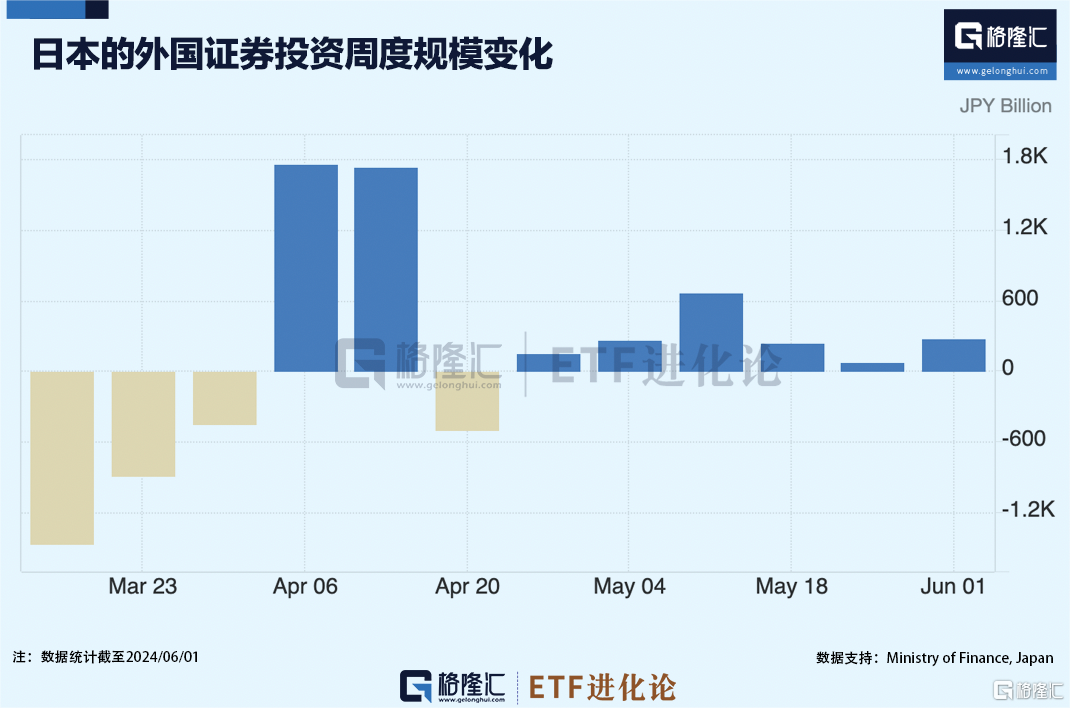

尽管日元跌跌不休,但日股相对保持韧性,日经225指数5月微涨0.2%,年初至今涨超15%。

截至6月1日当周,外资连续6周净买入日股。

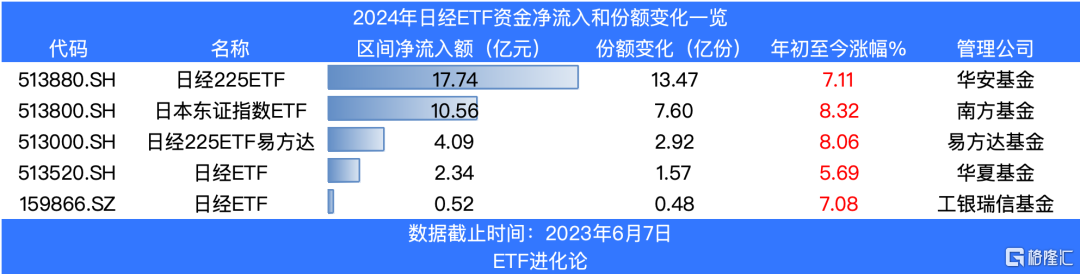

从A股的日经ETF年内净流入规模来看,五只相关ETF产品均获得资金净流入,其中华安基金日经225ETF获得资金净流入榜首,截至6月7日,年内净流入17.74亿元。南方基金日本东证指数ETF次之,年内净流入10.56亿元。

(本文内容均为客观数据信息罗列,不构成任何投资建议)

3

年薪超300万的基金经理要退薪?

昨天公募基金行业的薪资传言又是满天飞的一天。

“审计署驻场12家基金公司”、“基金经理2019年以后年薪300万以上被要求全退”等多则消息在网上盛传、热议,甚至有聊天记录传出某家喻户晓的百亿基金今后管理者正在接受调查。

对此,基金公司人士称,近期确有行业审计检查的情况,但属于常规审计工作安排,并非针对个别人。其实早在今年3月,北京、上海就有多家公募基金公司被异地证监局实行监管突击检查。

至于“基金经理2019年以后年薪300万以上被要求全退”的消息,据媒体报道多家大中型基金公司相关人士表示,近期并未收到相关文件或者监管窗口指导。

据悉,在公募圈的收入能够超出300万元属于人是少部分的,一类是头部公募的高级管理人员或者部分绩优或者管理规模较大的明星基金经理。一般公募基金从业人员难以达到300万以年收入水平。

关于公募限薪的事,时常有传闻流出。传闻中的基金公司的薪酬上限从1500万元、500万元、350万元、300万,甚至到120万。

目前还没有一家基金公司公开证实相关传闻,但是金融圈降薪已经是既成的趋势了。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47