博通的回调会是一份礼物吗?

看好博通的投资者感觉很复杂。一方面,公司的基本面在不断改善。另一方面,基本面改善并未转化为股价上涨,该股自3月初以来已下跌5.3%。

博通将于6月12日发布的财报。有外国分析师认为,财报发布之前,除了博通过去四年完美的记录之外,还有一些强有力的基本面理由让人看好即将发布的财报。

作者:Dair Sansyzbayev

最近的发展

博通于3月7日发布了最新的季度收益,当时该公司的营收和调整后的每股收益均超过预期。营收同比增长34.17%,调整后每股收益从10.33美元增至10.99美元。巨大的收入增长可以解释为VMWare的财务状况的增加,因为这是合并VMWare的第一季度。然而,即使没有VMWare的影响,有机增长也保持稳定,同比增长11%。

半导体解决方案部门的收入同比增长约4%,而基础设施软件部门的收入增长超过两倍。

人工智能收入是营收增长的主要推动力,该业务线的销售额同比增长约四倍,达到约23亿美元。网络收入也为增长做出了巨大贡献,同比增长46%。

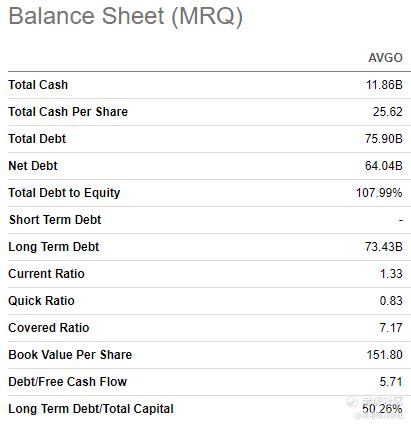

由于收入表现强劲,博通的运营现金收入为48亿美元,同比增长约20%。这有助于保持强劲的资产负债表,拥有近120亿美元的现金。

二季度财报将于6月12日发布。华尔街分析师预计第二季度营收将达到120亿美元,较上年同期增长37%。调整后的每股收益预计将同比增长,从10.32美元增至10.84美元。华尔街分析师对即将发布的财报的预期好坏参半,因为在过去90天里,有10家公司的每股收益上调,15家公司的每股收益下调。

要了解一家公司能否超出市场普遍预期的可能性,过往财报的历史数据是一个很好的参照。根据Seeking Alpha的数据,在过去16个季度中,博通的营收或每股收益从未低于市场预期。因此,6月12日博通再次超过市场预期的可能性相当高。除了很棒的盈利记录外,还有一些基本的理由让人对博通即将发布的盈利持乐观态度。

该公司显然是正在进行的数字革命的受益者,尤其是最新一波被称为“人工智能”的最新浪潮。

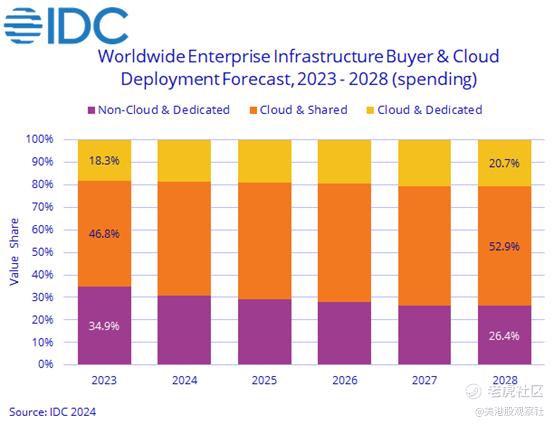

亚马逊、微软和谷歌这三家超大规模云计算公司在2024年第一季度的财务表现让人们更加乐观。根据crn.com的数据,这三家巨头在2024年第一季度的云收入增长都有所加速。此外,近几个月来,三家云计算和人工智能巨头都宣布了将数据中心支出增加数百亿美元的计划。博通的网络业务是与数据中心接触最多的业务,肯定会从云巨头增加的资本支出中受益。IDC预测,到2024年,整体云基础设施支出将增长19.3%。

此外,博通与所有这些关键参与者密切合作。例如,4月9日,博通宣布扩大与谷歌云的合作伙伴关系,将更多博通产品和服务添加到谷歌云市场,并注入谷歌云的生成式人工智能功能。博通在全球云市场份额为11%的云平台上增加更多的产品和服务,将大大扩大其市场覆盖范围。

最新消息还表明,博通和微软也扩大了合作伙伴关系,因为VMware云基金会的订阅用户现在可以在Azure的VMware解决方案上使用他们的许可证。据该公司首席执行官称,这种可移植性将有助于简化VMware的业务。分析师认为,这最终可以简化操作并提高成本效率。

考虑到博通对创新的坚定承诺,与领先的云提供商合作的愿望并不令人惊讶。最近几个季度的研发支出呈指数级增长,这增加了公司推出新的尖端产品和服务的可能性。例如,在3月中旬,该公司交付了业界首个每秒51.2 Tbps 的共封装光学(CPO)以太网交换机。

5月20日,博通还推出了用于人工智能网络的最新高性能5nm以太网适配器。随着人工智能革命的继续,需要更高的能源效率和更高的性能。根据该公司的新闻稿,新的适配器符合这些不断变化的行业要求。

总之,有几个理由保持看涨。尽管面临着大数定律的问题,但由于利用了强劲的人工智能势头,该公司继续展示出有机增长。随着主要云计算公司最近公布了向该行业注入数百亿美元的计划,数据中心支出很可能会在更长时间内保持在高位。博通致力于创新,并与所有云巨头保持密切联系,因此它有能力吸收行业的红利。

风险

众所周知,苹果的旗舰产品iPhone使用了博通的芯片。因此,博通的财务表现也明显依赖于这款高端智能手机的成功。iPhone仍然在美国智能手机市场占据主导地位,其在北美的地位也毫发无损。然而,最近几个季度,iphone在中国的市场份额明显下降,而中国是苹果的重要市场。如果苹果继续失去在中国的市场份额,这也将对博通的财务业绩产生不利影响。

总体而言,高收入集中风险是博通固有的,因为在2024财年第一季度,公司前五大终端客户的销售额约占总净收入的40%。

由于其快速的有机增长和积极的收购,博通已经是一家价值6320亿美元的公司。也就是说,反垄断机构的关注将不可避免地继续增加。例如,在大量欧盟企业用户和一个贸易组织提出投诉后,欧洲反垄断监管机构已经就VMware的许可条件对博通提出了质疑。加强反垄断审查可能意味着合规成本增加,甚至可能面临指控。此外,这可能意味着一些潜在收购无法获得反垄断批准的风险加大。这将限制博通推动收入增长的能力。

总结

随着数据中心和人工智能支出在未来几个季度保持强劲,行业趋势对该公司非常有利。由于博通在利用有利的长期趋势方面有着出色的记录,该公司将在其第一季度业绩和2024年全年的指引业绩中证明这一点。最后但并非最不重要的是,在最近的回调之后,估值非常有吸引力。

$博通(AVGO)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47